文:向善財經

最近,有很多酒廠在強調开瓶率。

2024經銷商大會上,瀘州老窖總經理林鋒就明確表示要把开瓶率作爲核心考核指標。

不只是瀘州老窖,五糧液、山西汾酒、舍得都有开瓶活動,用开瓶掃碼來拉動終端消費。

掃碼促銷拉動开瓶率這個事兒,其實不稀奇,白酒行業也玩了很多年。

一來是爲了拉動終端消費,畢竟對消費者來說掃碼抽獎也是有一定吸引力的。二來也是爲了統計數據,廠家也需要了解賣出去的酒有多少是真正喝到肚子裏的。

只不過,今年強調开瓶率,背後的意義更深,更值得細品。

开瓶率的成績單,好不好拿?

23年整個行業都在搞庫存去化,搞了一年效果究竟好不好,終端是不是真正能消費起來,其實大家都看得見。

24年酒企要把开瓶率當作核心考核指標,無非就是想告訴經銷商和二級市場投資者:“瞧,我也不是非得給經銷商壓貨,我還是很關心終端消費市場的,开瓶率提升說明市場需求在漲……。”

這個時候,开瓶率其實就成了一張成績單,不僅是考核經銷商,也是考核酒企自己,畢竟要給經銷商交代(減少壓貨)也要給投資人交代(繼續漲價去庫存)。

說起开瓶率,也挺有意思,頭部的幾家酒企,开瓶率最低的是茅台。

那么茅台要怎么提升开瓶率呢?畢竟大家买茅台,很多時候並不是爲了喝,茅台這東西,多少得囤點,畢竟茅台本身就是資源。

關於开瓶率,網上也出來了不少揶揄的段子:

有網友給出解決方案:直接出廠時給每瓶茅台上安裝芯片,設置开瓶倒計時,從零售出去开始計時,5年後,如果沒有开瓶,則自動开瓶。既可以提升終端消費量,又可以拉動流通率,還能增加營收,一舉三得。

如果客戶就是打算收藏珍藏幾年幾十年,想要不开瓶,也可以。每年掃碼支付延續1年,也可以綁定微信、支付寶、信用卡,設置自動續費……

這樣一來成績單有了,消費量也上去了,开瓶率上去了,皆大歡喜。

玩笑歸玩笑,茅台其實最不用擔心庫存爆倉的問題,本來52度的飛天就供不應求,考核开瓶率也沒有實際意義。

其實,只有對庫存高企,終端賣不動又有價格包袱的品牌,考核开瓶率才有用。

比如,五糧液,再比如瀘州老窖。

爲什么呢?因爲只有开瓶率上去了,品牌提價才有底氣,开瓶率上去了,酒廠才能接着跟經銷商談先款後貨,开瓶率上去了,酒企的公關稿裏才能說:“終端市場消費需求釋放,未來業績可期”,二級市場的投資人才可能买账。

要不然,費勁巴拉地搞個二維碼圖啥?

另外,开瓶率跟產銷不一樣的是,开瓶率是大多數是內部統計,因爲消費者要掃二維碼才能確定真正开瓶了,這個數據是酒廠自己統計的。

按道理來說,不是所有消費者喝酒時都會掃碼,所有這個开瓶率可能會有一定的誤差。但相比產銷數據,开瓶率的參考意義可能沒有那么大。

而頭部白酒企業的產銷數據,可以自己財報中披露,也可以有第三方統計,說白了產銷數據更有說服力。

要拿开瓶率做經銷商業績考核指標,究竟是不是可行?數據本身是不是可信,也是個問題。

說到底,強調开瓶率的重要性,可能無非是還想給以後漲價去庫存一個理由,話說回來,品牌自己統計的开瓶率上去了,有了繼續出貨的理由,庫存的問題就真正解決了嗎?

瀘州老窖的焦慮:價格與庫存

站在瀘州老窖的位置上看,除了把开瓶率作爲重要考核指標外,也似乎沒了其他法子。價格不能降,高端品牌的形象不能丟,即便是終端銷售有價格倒掛的壓力,也得頂着壓力玩一手“漲價”去庫存。

用“开瓶率”來穩住二級市場的投資人,緩解一下經銷商的壓力,也是迫不得已。

去年12月,有市場傳言,國窖1573和特曲的出廠價下調,隨後二級市場暴跌,從12月11日到15日,瀘州老窖股價累計下跌9.45%。直到瀘州老窖公布了股東增持計劃,股價才穩了下來。

很明顯,二級市場對降價的反應是很激烈的。

降價不行,漲價呢?

去年6月,瀘州老窖酒已經开始考慮庫存的問題,但終端還在漲價。

去年8月份,1573出廠價從960提升到980/瓶,當時52度飛天茅台出廠價也才969元/瓶。而且,部分終端1573的批價格才僅有895元,當時似乎酒已經有倒掛的問題了。

到了11月份,瀘州老窖的好消息來了:茅台漲價了。

茅台把出廠價提了上去,給了五糧液和瀘州老窖一定的浮動空間,但問題是,漲價帶來的價格倒掛壓力,經銷商還是受不住。

道理很簡單,茅台再漲價市場需求一直都有,瀘州老窖、五糧液漲價,終端消費來拉得動嗎?經銷商價格倒掛的壓力會小嗎?

當時就有業內人士指出,1573社會庫存巨大,很多經銷商庫存都超過了7個月,都在期待終端能夠有效恢復,經銷商的壓力其實已經不小了。奈何終端消費實在是拉不動啊。

再來看看瀘州老窖自身的庫存壓力。

天眼查APP財務簡析數據顯示:

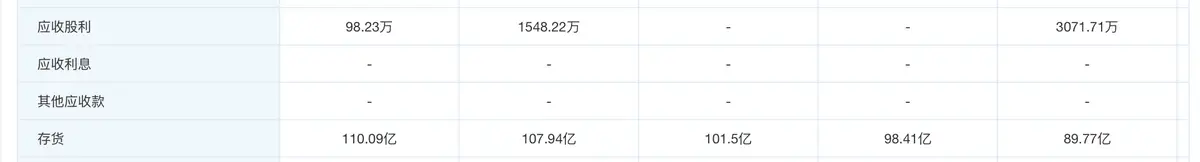

2022年底,瀘州老窖存貨是98.41億,23年一季度是101.50億,23年中報存貨是107.94億,到了23年三季度,存貨就已經增長到了110.09億。同比增長率分別爲35.22%、27.65%、23.88%,以及22.63%。

所以,擺在瀘州老窖管理層面前的問題就是,高企的庫存壓力下,降價就會得罪資本市場,股價可能會就此一蹶不振,未來品牌價值也可能縮水,硬挺價格,最難受的恐怕是經銷商,本來這幾年經銷商拿貨的意愿就不強,再這么一漲價,似乎多少有點壓着經銷商打款的意思。

經銷商有苦難言,酒企也不能真的不給面子,畢竟把人逼急了,越來越多的經銷商不打款,財報中合同負責的數據還怎么看?二級市場的股民們會怎么想?

渠道變革,“先款後貨”會不會成爲歷史?

不管是庫存問題,還是價格問題,本質上都是一個增長模式的問題。

瀘州老窖也好,五糧液也罷,酒企必須認識到的一個問題是,當行業進入減量時代之後,過去的那種增長模式,就到了該調整的時候。

其實白酒行業面臨的問題跟汽車行業很像。都是靠經銷商出貨,有龐大的庫存壓力,都是面臨一個減量市場。

只不過,汽車品牌能夠低價清庫存,但白酒不能。

庫存這個東西,本質上是廠商敦促經銷商賣貨的一種方式,經銷商作爲渠道方,有庫存壓力才會有賣貨的動力。

但問題是,這個模式下鏈路太長了,如果是在增量市場,沒什么問題,因爲即便是經銷商面臨着庫存壓力,只要現金流不斷,那么庫存總有一天就會變成營收。

所以,酒廠向經銷商壓貨,把存貨變成營收之後,本質上其實是一種“適度超前”的營收,再加上酒這產品本身就是越老越香,基本不會貶值,所以經銷商也是愿意“適度超前”進貨的。

換句話來說,對於酒企來說,財報裏的繁榮本身就帶有一種“溢價”。行業增長,這個溢價就會被兌現,但行業一旦縮量,溢價可能就會變成“泡沫”。

在縮量市場中,庫存從潛在營收,變成了潛在的營收泡沫,這一點是酒企和經銷商都無法接受的。

在以前,庫存是不會變質的,所以庫存也不會大規模地計提減值,所以行業才會有那么多的金融庫存、社會庫存。

而負增長時代,新酒一旦降價老酒就得跌價,金融庫存就得出清。酒企業庫存要計提減值,經銷商庫存價值縮水,曾經酒越老越香的優勢反而變成了劣勢。

長期來看,庫存出清是必然的,因爲市場需求在萎縮。

酒企又注重开瓶率,本質其實就是故事講不下去了,想找個數據來穩一穩經銷商信心。但終端消費市場怎么樣呢?

餐飲下降、地產萎靡、出生率下降(宴請少)、結婚率下降,人情往來在減少,尤其是大型的宴會減少都是大家看得見的變化。過去兩三年白酒企業營收增速能撐着,其實也全靠經銷商在中間緩衝。

要想真正解決庫存這個問題,還是得從根兒上作出變革,比如過去先款後貨的模式是不是該變一變了,陳舊的渠道體系是不是該變一變了?

遺憾的是,酒企似乎沒有足夠的動力來做這件事。

就拿這次五糧液跟拼多多开撕來說,表面上是五糧液“打假”,實際上是敲打經銷商不要低價銷貨,影響五糧液的價格。

五糧液對渠道的管理是很嚴的,但即便是再怎么嚴查渠道低價銷售,渠道在周轉壓力之下,還是會想辦法來保證資金回流。拼多多等的百億補貼,客觀上幫助到了經銷商出貨,也一定程度上緩解了庫存壓力。

而且產品質量是可靠的,尤其是百億補貼產品。拼多多官方客服對此事表示,百億補貼商品支持假一罰十,若消費者收到商品後存在質疑,可提供相關憑證,平台會介入嚴肅處理。

其實說到底,還是那個問題,上市酒企爲保股價要穩價格,經銷商爲保周轉要銷庫存,兩者在根本利益上就不怎么一致。

從消費端來看,把更多渠道比例放在线上未必不是一件好事兒,畢竟都2024年了,大家電商消費的習慣已經很強了,线上买酒也不是啥稀罕事兒。

我自己也在拼多多买酒,確實要便宜一些,但便宜是一方面,主要還是平常线上买東西买習慣了,爲了买酒再跑一趟线下門店,還不夠累得慌。

即便如此,可到現在白酒线上銷售的比例仍然很低,不是說线上沒有需求,而是酒企不愿意罷了。

酒企爲啥不愿意?核心原因就在於线上比线下難控價。

過去幾年白酒股利潤率增長率都不錯,這與高端白酒的提價不無關系,從二級市場的角度來看,提價就是提營收,提價就是提利潤。所以,二級市場的投資人最見不得酒企降價。

只是,就像曾經的地產行業一樣,白酒不會一直上漲,大的人口趨勢下,長期來看需求端一定是下降的,未來增速下滑是大概率會發生的事。

所以,做多线上渠道,推動傳統經銷體系變革已經迫在眉睫。

接下來,能不能真正打破渠道舊秩序,建立新秩序,可能是白酒行業能否化解這輪庫存危機的關鍵所在。

免責聲明:本文基於公司法定披露內容和已公开的資料信息,展开評論,但作者不保證該信息資料的完整性、及時性。另:股市有風險,入市需謹慎。文章不構成投資建議,投資與否須自行甄別。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:祭出开瓶率大殺器:瀘州老窖們的遮羞布還能挺多久?

地址:https://www.100economy.com/article/116318.html