編輯丨椰子編審丨雲頂

根據Euromonitor數據,2023年全球威士忌銷售額達到1440.75億美元,銷售量達到41.7億升,無論是從銷售金額還是銷量, 威士忌已經發展成爲全球6大烈酒之首。

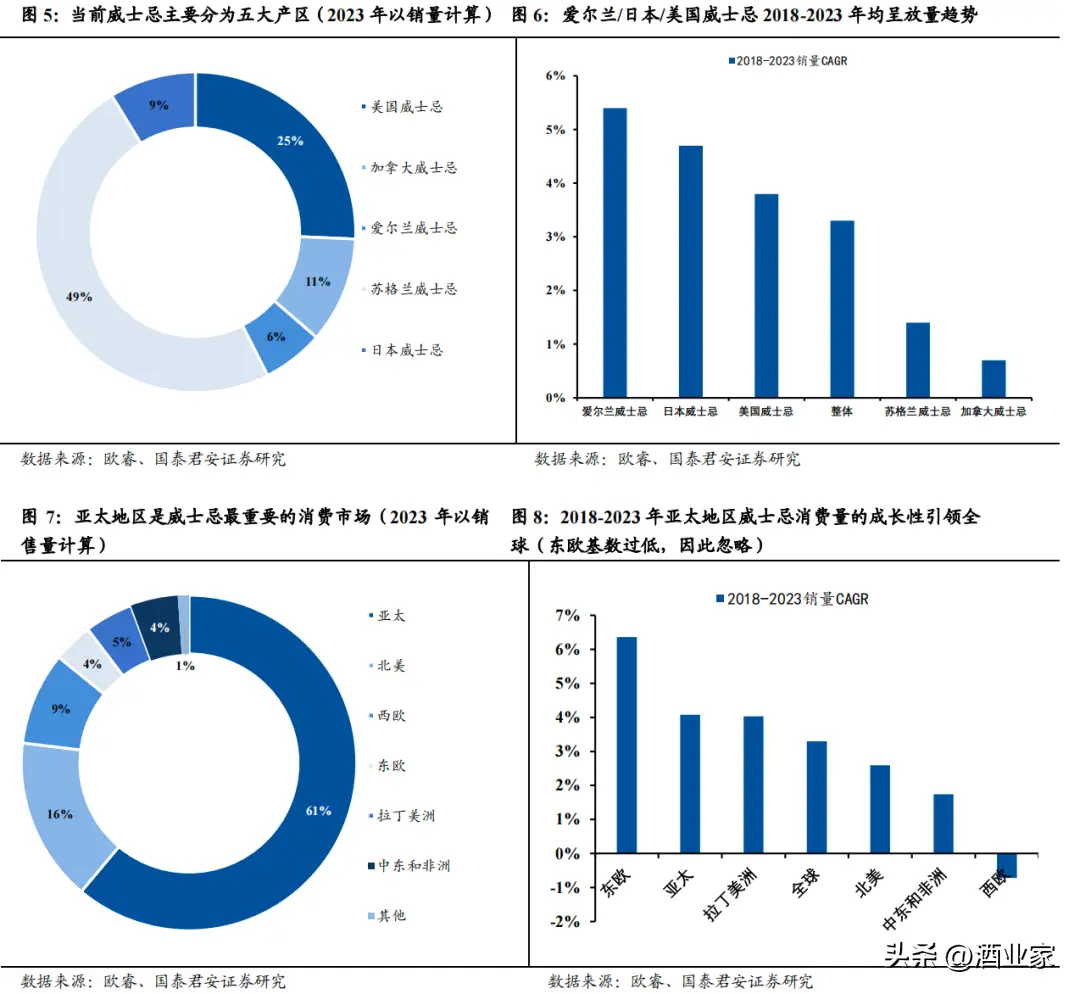

且與其他烈酒所不同的是,經過6個世紀的發展,威士忌的全球化最爲充分。從產區角度看,當前威士忌形成了蘇格蘭、愛爾蘭、美國、加拿大及日本五大產區,根據歐睿,2023年以銷售量計,蘇格蘭、美國、加拿大、日本、愛爾蘭威士忌佔比分別爲49%、26%、11%、9%、6%,且愛爾蘭、日本、美國威士忌2018-2023年均呈現放量趨勢;從銷售區域角度看, 當前亞太已經發展成爲威士忌最重要且成長性最好的區域。

中國威士忌產業目前正處於由導入期向成長期過渡的關鍵階段, 此文將結合威士忌在日本及中國台灣的發展路徑和成功經驗,分析及解讀中國威士忌產業當下的發展階段與未來方向。

01

歷經百年跌宕,日本威士忌逆襲成功的關鍵是什么?

根據歐睿,2023年以銷售量計,亞太地區佔比達到61%,且2018-2023年銷售量復合年增長率達到4.1%。這其中,日本在世界威士忌版圖中舉足輕重,已成爲威士忌世界第四大產區、第三大消費市場。

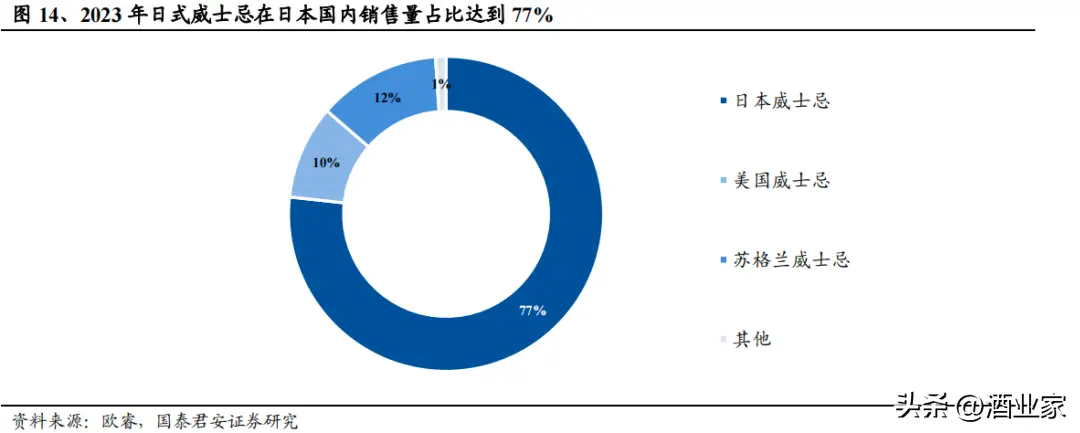

根據歐睿, 2023年日本威士忌在全球威士忌中銷量佔比達到8.7%,日本威士忌消費量達到19萬千升,其中日式威士忌達到14.6萬千升,佔比達到77%。

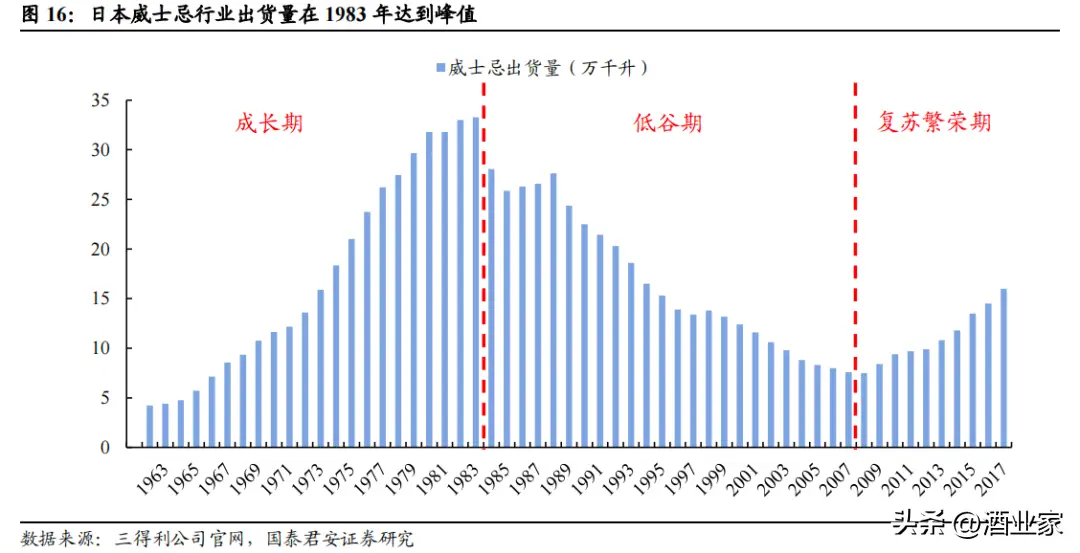

縱觀威士忌在日本扎根的百年歷史,大致可分爲 “初創→成長→衰退→復蘇”四個階段。同時日本威士忌屬於典型的供給驅動行業,三得利在其從創立到發展、再從低谷中復興的歷程中起到了關鍵作用。

1)本土化導入期(1923-1945年):三得利創造日本威士忌。19世紀50年代黑船事件後,威士忌开始被進口到日本。1923年,鳥井信治郎(三得利創始人)洞察到了威士忌在日本的商機,與從蘇格蘭學成歸來的竹鶴政孝共同創立了日本首個威士忌酒廠——山崎蒸餾所,並於1929年推出第一款真正意義上的日本威士忌“白札”。1937年,鳥井帶領公司研發並推出了適合日本人口味的調和型威士忌“角瓶(Kakubin)”,成功打入日本酒類市場,掀起一輪威士忌熱潮。

2)快速成長期(1946-1983年):本土化改良推動威士忌普及和升級。1945年佐治敬三接手公司業務,在他的帶領下,三得利於1946年推出定位工人階層的低價威士忌Torys,推動威士忌進入大衆消費市場,提高威士忌在日本的普及程度,此後又順應消費升級趨勢,推出了高檔調和威士忌Suntory Old和Suntory Roral,向上拓展公司價格帶。在三得利的帶動下,日本威士忌逐步走向全盛,到1983年威士忌行業整體出貨量達到約33萬千升。

4)復蘇繁榮期(2008年至今):Highball復興,日威涅槃重生。在行業低谷期,日本的威士忌廠商處境艱難,中小酒企相繼關停,三得利一方面开拓Chu-Hi等新產品,一方面堅持拓展威士忌業務,陸續推出單一麥芽威士忌“Yamazaki山崎”、“Hakushu白州”和調和威士忌“Habiki響”三大代表性品牌,構建核心矩陣、持續提升市佔率。同時,三得利積極推動Highball復興計劃,推出“角High”大受歡迎,而隨着劇集《阿政》的播出,使得日威重新成爲人們熱議的話題,提高了日威在日本國民心中的地位。在此帶動下,2009年起日本威士忌出貨量強勢反彈。

自下而上驅動行業復蘇,三得利份額端得到反哺,穩居日本威士忌行業龍頭地位,在日本國內份額佔比超60%,烈酒銷量份額位居第一。2014年三得利出資160億美元收購美國威士忌品牌Beam及其旗下的蘇格蘭威士忌品牌Bowmore、美國威士忌品牌 Marker’s Mark,版圖擴張至海外多國,實現業務協同。在完成對Beam的收購後也進入全球威士忌行業前列,在整體烈酒市場的銷量份額位居世界第六。

通過復盤日本威士忌行業百年興衰史,不難看出, 結合消費者實際需求的本土化口感改良+及時把握年輕消費者個性化飲酒的趨勢是日本威士忌能夠逐步壯大的核心原因。

02

成功超越白蘭地,威士忌在中國台灣實現彎道超車

早在1980年代,中國台灣煙酒市場規模就達到了每年近700億元新台幣,後於1991年开放威士忌引入,1992年再开放白蘭地引入,逐步打破中國台灣長期以來的專賣制度(1987年之前中國台灣對煙酒採取專賣制度,在此制度下,僅有經過政府授權的批發及零售商才能販售專賣商品)。

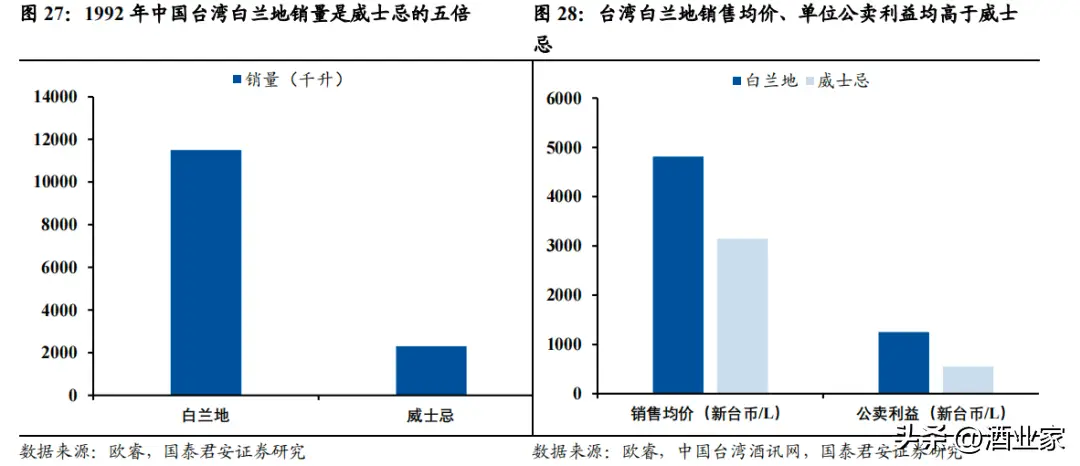

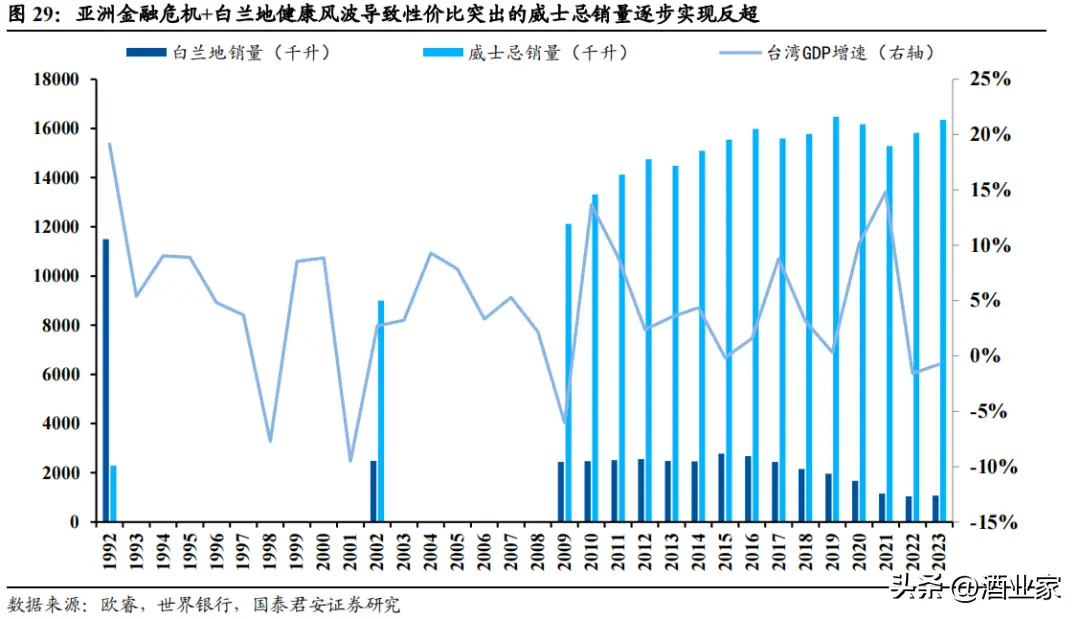

开放之初,幹邑白蘭地是當地酒類消費的主流品類。根據歐睿數據,1992年中國台灣威士忌消費量爲230萬升,而價格偏貴的白蘭地消費量則高達1150萬升,是威士忌的五倍之多。

亞洲金融危機後,威士忌性價比優勢突出+白蘭地陷入輿論風波,再加上煙酒稅變化帶來的影響,白蘭地銷量下滑,威士忌逐步反超白蘭地,成長爲白酒以外銷量最高的烈酒。從數據上看,中國台灣威士忌銷量逐步從1992年的230萬升擴容至2023年的1635.6萬升,31年來年復合增長率達6.5%,而白蘭地銷量則從1992年巔峰的1150萬升逐漸萎縮至2023年的106.6萬升,31年年復合增長率爲-7.4%。

根據歐睿,2023年中國台灣人均威士忌飲用量達到1.07升,與威士忌發源地英國相接近。當前人口僅2342萬人的中國台灣已經發展爲蘇格蘭威士忌的第四大進口區域。

03

量價齊升、快速擴容,但中國威士忌產業尚處於導入期

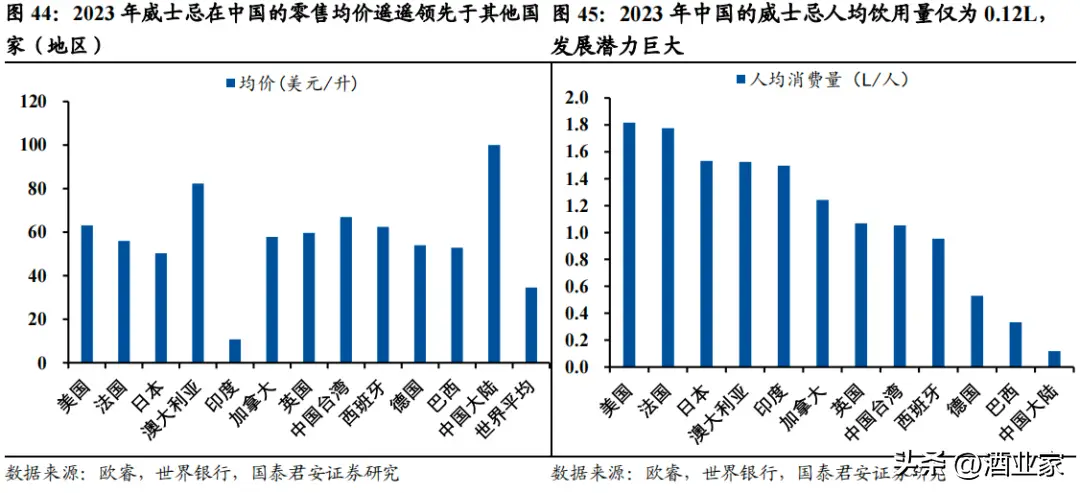

究其原因,一是因爲外資品牌爲了迎合國內消費動機,出口至中國大陸的均爲其高價格帶的年份酒,此外,中國進口威士忌較高的關稅及消費稅則進一步推高了零售均價。因此,從2001年至今中國威士忌的整體特徵爲“小衆且貴”。

但另一方面,威士忌當下已經成爲我國烈酒行業中增速最快的賽道之一。

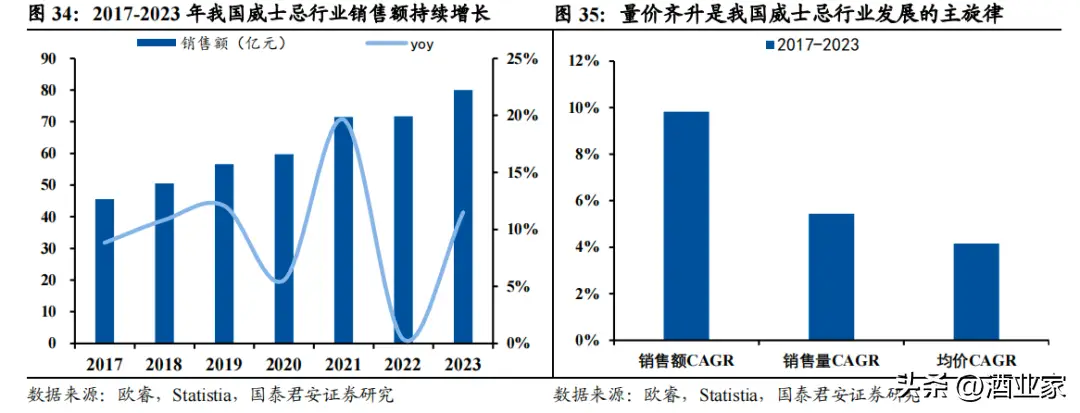

結合歐睿及Statistia數據,我國威士忌行業銷售額從2017年的45.6億元持續擴容至2023年的80億元,年復合增長率達9.8%,其中銷量年復合增長率達到5.4%,均價年復合增長率達4.2%。

從海關數據來看,我國威士忌進口端同樣呈現量價齊升趨勢,2017-2023年我國威士忌進口金額從1.36億美元持續擴容至5.85億美元,年復合增長率達27.6%,其中銷量年復合增長率爲11.5%,均價年復合增長率爲14.4%。

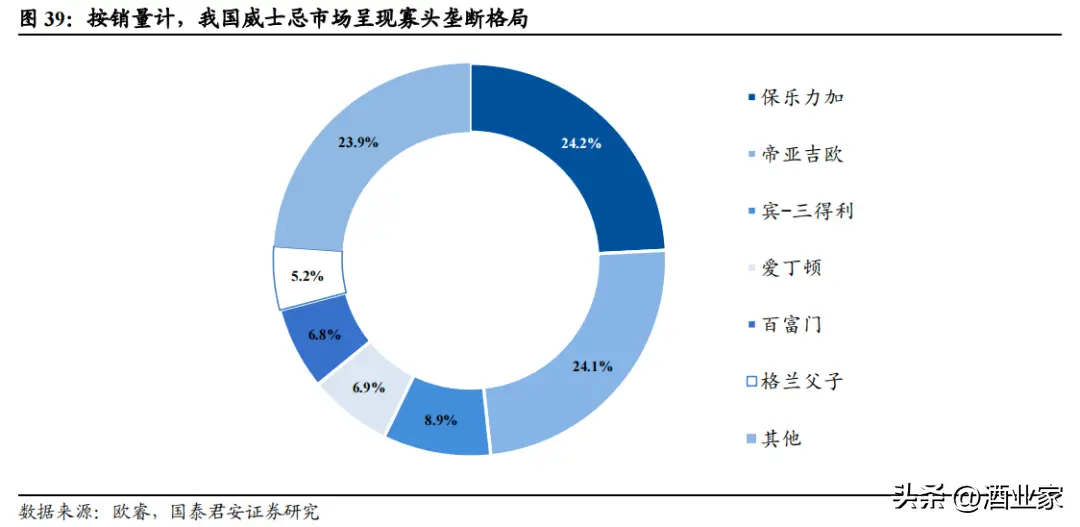

從我國威士忌市場的競爭格局來看,目前仍處於被外資寡頭壟斷的階段。從銷量角度看,根據歐睿,2023年我國威士忌行業CR6達76.2%,其中保樂力加及帝亞吉歐平分秋色,市佔率分別爲24.2%、24.1%;從品牌角度看,按銷量計,我國威士忌行業CR6達到47.4%,其中第一品牌是帝亞吉歐旗下的尊尼獲加黑標(Johnnie Walker),市佔率達到14.1%,第二品牌是保樂力加旗下的芝華士12年,市佔率達到13%。

從產區角度看,蘇格蘭威士忌佔據絕對大頭,日式威士忌迅速成長。根據歐睿,2023年我國威士忌銷量中75%爲蘇格蘭威士忌;不過2009年之後隨着日式威士忌知名度及產品力的提升,我國日式威士忌銷量亦快速放量,逐步從2009年的12.1萬升擴容至2023年的173萬升,年復合增長率達21%。

從消費渠道角度看, 當前我國威士忌58.6%的銷量來自於夜場等即飲渠道,41.4%銷量來自於家庭非即飲渠道;從趨勢上看,非即飲渠道佔比逐步從2009年的27.1%上升至2023年的41.4%,表明家庭消費正逐漸興起。

04

迎合個性化+高性價比將助推中國威士忌進入成長期

從威士忌在日本、中國台灣的發展路徑和成功經驗來看, “迎合個性化+高性價比”將驅動威士忌行業加速成長。

具體體現在以下幾點:

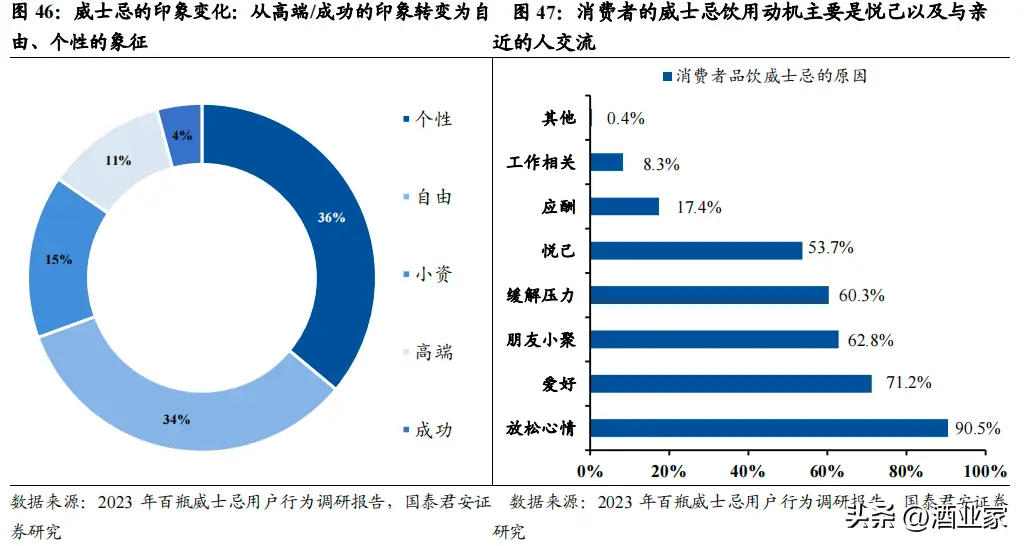

一、90後興起,飲酒個性化需求激增。在90後消費群體擴張的帶動下,飲用包括威士忌在內的新酒水出於悅己或者與親近的人交流情感的動機佔比越來越高,威士忌也因此逐步從高端、成功的地位象徵轉變爲自由、個性的象徵。

根據2023年百瓶威士忌用戶行爲調研報告,2023年70%的消費者將威士忌視爲個性、自由的象徵,僅15%消費者將其視爲身份地位的象徵;且相比於80後及之前一代,90後更加偏愛預調酒、朗姆、金酒等新型酒水,年輕一代飲酒個性化特性顯露無疑。

綜合來看,威士忌在中國市場的產品導入期已經步入尾聲,將從導入期過渡到成長期,滲透率將加速提升。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:從日威、台威逆襲,探尋國產威士忌加速發展的“鑰匙”

地址:https://www.100economy.com/article/137662.html