文:向善財經

近日,據深交所披露,八馬茶業股份有限公司申請撤回了發行上市申請文件。

這意味着自2013年啓動上市進程以來,八馬茶業已經是第三次跌倒在A股的大門前了。

而且略顯悽慘的是,相比上一次衝擊創業板時走到的三輪問詢位置,此次八馬茶業在今年3月1日平移深交所審核獲受理後,尚且還未能走到問詢環節,便已經結束了這一輪的IPO進程,也就是連深交所的第一道門檻都沒能邁進去……

雖然乍一看頗爲出人意料,但在不少業內人士看來卻是情理之中的結果。

因爲拋开今年年初,證監會在《八馬茶業股份有限公司首次公开發行股票申請文件反饋意見》中提到的,對包括八馬茶業此前撤單創業板IPO原因的存疑、銷售費用佔比過高、股東關聯公司在內的46問經營管理問題外,僅從上市時機來看,八馬茶業就沒能挑對“黃道吉日”。

或許是爲了緩解當前A股資本市場流動性緊張、抑制資金“抽血”效應等問題,今年8月底,中國證監會發布了《證監會統籌一二級市場平衡,優化IPO、再融資監管安排》,明確提到將“根據近期市場情況,階段性收緊IPO節奏,促進投融資兩端的動態平衡”,這本身就意味着八馬茶業上市難度的飆升。

更不用說今年年初,市場還有過主板IPO紅燈行業的傳聞,又無疑在一定程度上拉低了八馬茶業成功上市的可能性。

所以在這種情況下,主動撤回IPO申請,或許就成了八馬茶業們最後的“體面”。

時至今日,在中國傳統茶企衝擊資本市場的路上,就只剩下了改道港股的“獨苗”瀾滄古茶了。

所以這也不禁讓人把茶企上市的目光轉移到了瀾滄古茶身上。

那么在這種上市環境不明朗的情況下,體量規模更小的瀾滄古茶,又能否頂着八馬茶業上市折戟夢碎的陰霾,順利地成爲那個請資本市場“喝”第一杯普洱茶的幸運兒嗎?

瀾滄古茶的上市懸念,要最後揭曉?

此次瀾滄古茶與八馬茶業們衝擊IPO的最大不同,在於其選擇了港股上市而非A股。

如果僅從上市環境和時機來判斷,相比於當前A股IPO的階段性收緊,且可能存在紅燈行業潛在限制等背景,一向對上市企業的性質及業績要求審查方面都較爲寬松的港股來說,瀾滄古茶IPO成功的可能性,確實要比八馬茶業天然地多一些。

只不過,從目前來看,瀾滄古茶的這份贏面也只是多了一絲而已。

因爲一方面,和現在A股所處的環境類似,由於受美聯儲加息和美元潮汐衝擊等全球性影響,港股實際上也面臨着表現低迷、流動性缺乏的困境,同樣需要深度調整。

甚至在這種緊張的行情下,不少如衛龍等早已通過了最關鍵的上市聆訊的IPO企業們也一再地選擇推遲上市,想要等後續市場回暖,再重新衝刺IPO。

另一方面由於A股的階段性收緊,導致不少IPO企業轉向了港股,以至於在一定程度上造成了監管審核擁堵。此前港交所上市主管陳翊庭就曾對外界表示“現在上市申請非常多,人手快不夠用了”。

據港交所公布的數據顯示,截至9月底,今年遞交IPO申請的企業有160多家,其中只有22家已上市,“失效”的約30家,“處理中”的超過110家。

很明顯,這些內外交困的宏觀上市因素,無疑都會在一定程度上加劇瀾滄古茶翻越資本市場門檻的不確定性。

除此之外,即便港股上市的難度相對較低,但也絕不是任由泥沙俱下。所以我們還需要從最重要的招股書數據,來定量分析一下瀾滄古茶的業績質量成色。

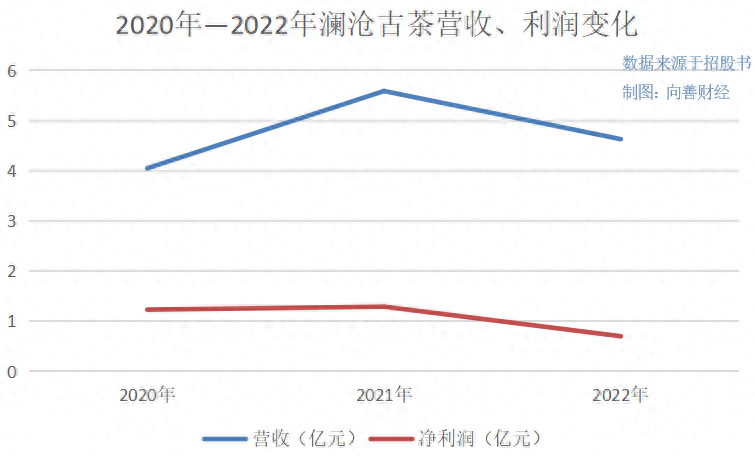

主要從兩個基本點來看,一是成長和盈利能力方面,據最新招股書顯示,2020年—2022年,瀾滄古茶的總營收分別爲4.05億元、5.59億元及4.63億元;淨利潤分別爲1.23億元、1.29億元、0.7億元。

可以明顯看到,在2022年,瀾滄古茶的營收淨利均出現了不同程度的下滑。特別是淨利潤,在2022年營收規模比2020年多了5800萬元的基礎上,其淨利潤規模卻被近乎腰斬。

也正因如此,從2020年到2022年,瀾滄古茶的毛利率和淨利率也跟着出現了明顯的下滑波動,分別爲70.4%、65.9%、65.9%和30.3%、23.1%、15.2%。

到了今年上半年,瀾滄古茶實現營收2.32億元,較上年同期微增0.04億元;淨利潤爲0.24億元,卻又較2022年同期的0.3億元略有下滑,對應的淨利率也從13.3%進一步跌落至10.2%。

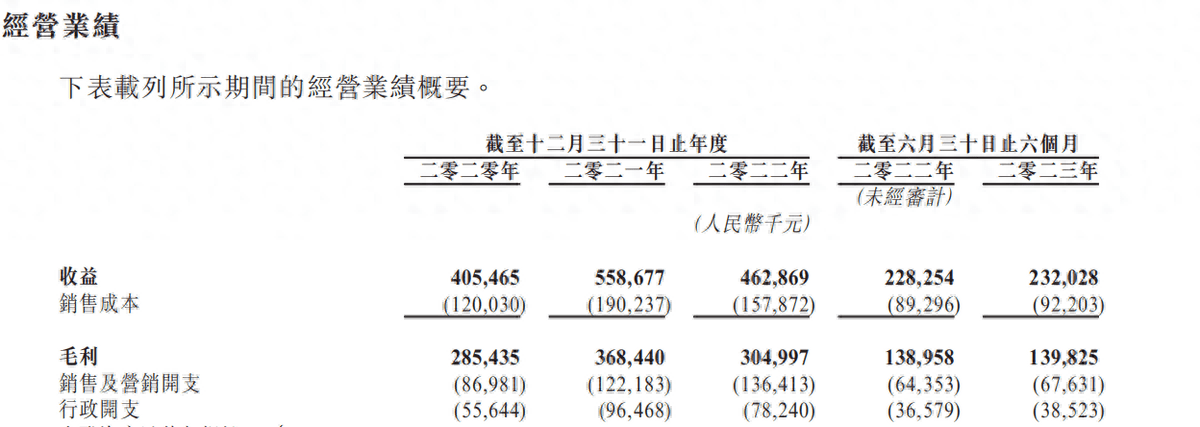

而且更爲尷尬的是,在招股書的連續5個報告期內,瀾滄古茶對應的銷售及營銷开支和行政开支都是持續增長的。如下圖:

這意味着,雖然費用的增長,可能在一定程度上抑制了瀾滄古茶的利潤表現,但是反過來看,在銷售和行政管理投入不斷加大的情況下,瀾滄古茶的營收卻沒有太大起色,是不是也從側面印證了,當前瀾滄古茶的成長和盈利能力可能正在面臨嚴峻的市場考驗?

二是財務風險指標方面,從招股書來看,瀾滄古茶近三年的資產負債率都在維持在20%左右,遠低於八馬茶業,這算是個不錯的亮點。

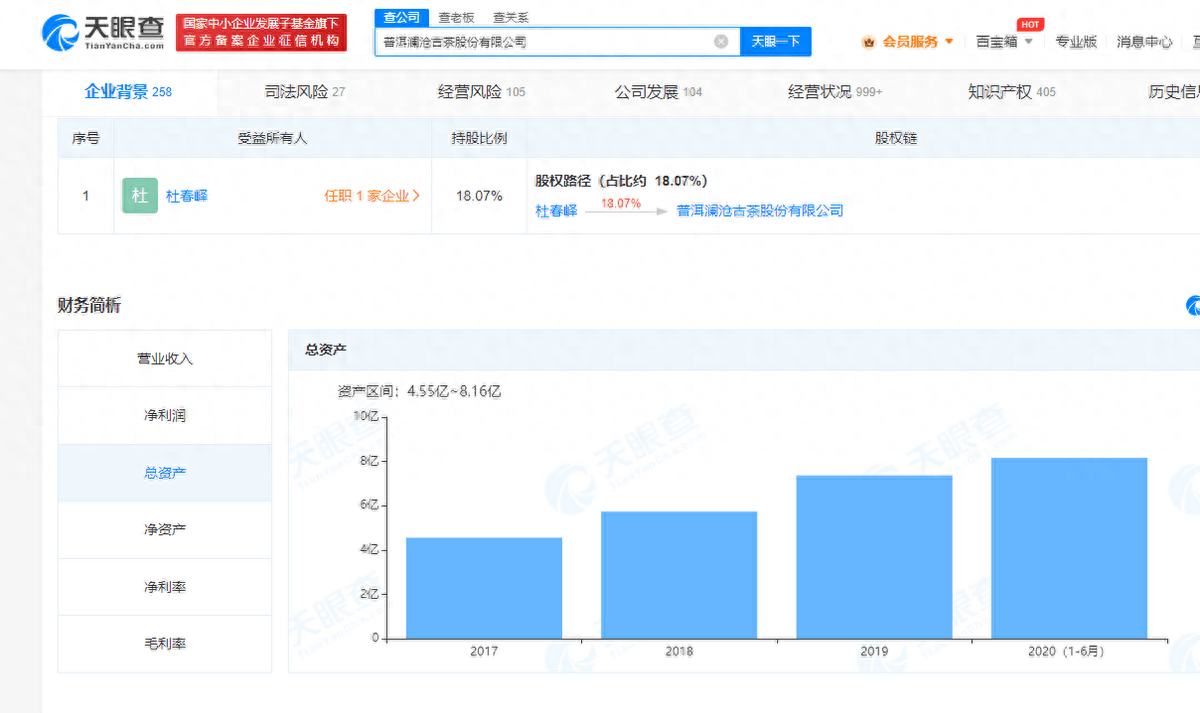

不過據天眼查APP數據顯示,在2022年瀾滄古茶約14億元的“總資產”中,“存貨”就達到了7.84億元,今年上半年更是飆升到了8.35億元。雖然和其他茶不同,普洱茶有點像白酒,具有越陳越香、價值越陳越貴的特性。所以即便短期賣不掉,卻也能夠長久保存,坐等升值。

但問題是,公司實際經營並不能只看未來,不顧現在。茶葉存貨的居高不下,直接會加劇茶企短期資金周轉的壓力,進而影響到資金的流動性以及長期市場擴張的前進步伐。更不用說,現在瀾滄古茶的存貨周轉天數已經從2020年的1345天,增長至2022年的1641天,賣出一份茶葉至少需要4.5年的時間。

或許正因如此,近年來,瀾滄古茶的借款規模在逐年升高,直到2022年在3.87億元總規模的“流動負債”項目裏的借款金額就已經達到了1.35億元,遠高於同期瀾滄古茶“現金及現金等價物”的9千萬元規模。

如此看來,瀾滄古茶在財務風險方面似乎也有些許的不足……

瀾滄古茶們的IPO困境:做“標准茶”還是“個性茶”?

再回頭來看,爲什么無論是A股還是港股都難見傳統茶企上市?

拋开前邊提到的上市環境限制和瀾滄古茶們自身發展競爭的問題不談,向善財經認爲,還有一個根本原因是,中國傳統茶企們一直困在做“標准茶”還是“個性茶”的糾結取舍問題中。

大家都知道,有品類無品牌、產品非標品屬性強是中國傳統茶葉市場的特徵。

一方面在生產種植端,茶葉作爲小農經濟作物需要高山和丘陵種植,生產機械化程度低,生產效率難以提升。而且茶葉的品質、產量還會受到地區氣候、茶樹的年份等各種影響,幾乎無法擺脫靠天喫飯的限制,這是種植端的客觀因素。

而且,用一種產地的稀缺性去證明另一種品牌或產品的稀缺性,從邏輯玩法上,這像不像是“離了茅台鎮,釀不出茅台酒”的茅台高端化玩法?

另一方面在加工制作端的技術非標,准確來說是制茶大師非標。無論是瀾滄古茶還是八馬茶業的品牌背後,都有一個制茶大師的故事。這同樣和白酒喜歡邀請大師勾調名酒的玩法頗爲相似。

只不過,與白酒行業早早地通過劃分高端、次高端統一價格帶,以實現市場銷售流通端或市場定價端標准化不同的是,大部分茶企們一直都沒有嘗試改善茶葉價值價格非標的問題,反而是爲了追求“個性茶”帶來的超高毛利率和溢價空間,越來越將其進一步放大了。

比如一杯綠茶,如果產地源自西湖龍井核心產區,其市價就要比普通綠茶高上一籌。而在採摘時節上,這杯龍井茶又有“雨前是上品,明前是珍品”的區分說法。同時還有大師制作工藝和成品茶葉的品相都能決定一杯茶的最終定價是幾十塊,還是幾萬塊。

這其實就回答了,“爲什么中國七萬家茶企敵不過一個立頓”的問題?因爲傳統茶企們拿着“茶葉”去找價值價格的“標准”的“個性茶”,就注定了品牌市場只能走小而美的路线,很難借此做大市場,實現規模化增長效應。

所以從這個角度看,無論是爲了做大規模還是更好地上市,“標准茶”可能才是中國傳統茶企們新的破局出路。

在這方面,向善財經認爲,傳統茶葉們或許也可以像白酒一樣,走價格標准化路线。因爲和茶葉一樣,白酒都有着濃香、醬香、清香和兼香等多品類劃分,如果想要在產品端制定出一個滿足所有人口味的品質標准,幾乎是不可能的。所以白酒選擇了一個既能保留品質個性化,又能打破這種銷售層面非標局限的破局點,也就是制定價格標准帶,拿着價格標准去找酒。

於是乎,無論是四川宜賓、瀘州的酒,還是貴州茅台鎮又或者是山西杏花村的酒;無論是濃香、醬香還是清香;無論是12987還是其他釀造工藝方法,站穩1000元價格帶以上,就是高端酒,500—800元就是次高端酒,300——500元就是中高端酒,剩下的就是中低端酒。

白酒市場的標准化由此確立。

如果從這個角度看,小罐茶其實已經中國茶葉行業打了個“價格標准化”的樣。

小罐茶的商業邏輯是什么?就是拿着“標准”去找茶。即先設立“大師作”的品質標准,統一產品定價,然後再去找符合標准的品質好茶。整體更加偏向於大衆化、工廠化的快消品邏輯。

在這一過程中,小罐茶們幾乎不需要直接讓消費者記住小罐茶產品經歷了多少道篩選炒制、原料茶葉有多好,而只需要讓這一價格標准深入人心即可。

相比之下,傳統茶企們既需要證明茶葉品質的好壞,又需要自證價值價格標准的合理性,這等於是既當運動員又到裁判員,消費者又如何能接受和認可呢?

所以無論此次瀾滄古茶的IPO結局如何,對於整個茶葉行業來說,未來更應該思考決斷的是,究竟是放下身段做“標准茶”,還是繼續曲高和寡地做“個性茶”呢……

免責聲明:本文基於公司法定披露內容和已公开的資料信息,展开評論,但作者不保證該信息資料的完整性、及時性。另:股市有風險,入市需謹慎。文章不構成投資建議,投資與否須自行甄別。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:八馬茶業上市夢碎,瀾滄古茶又能否圓夢IPO?

地址:https://www.100economy.com/article/94323.html