xWhale

企業專欄

剛剛

xWhale

企業專欄

剛剛

比特幣,作爲第一種和最著名的加密貨幣,自2009年由神祕人物中本聰創立以來,已經引起了全球的廣泛關注。比特幣的核心特性是其去中心化的性質,不依賴於任何中央權威機構,而是通過一個公开的账本——區塊鏈來記錄交易。這種設計不僅保證了系統的透明性,還增強了安全性,因爲修改任何已經記錄的信息需要網絡大部分算力的同意。此外,比特幣的全球性使其不受特定國家或政策的直接影響,從而成爲一種獨特的國際貨幣。

比特幣減半是指比特幣網絡中產生比特幣的獎勵每四年減半一次的事件。這是比特幣協議中一個預先設定的規則,目的是控制比特幣的供應,模仿黃金的稀缺性。每產生210,000個區塊,礦工獲得的新比特幣數量就會減半。從最初的每個區塊獎勵50比特幣开始,到現在2024年的3.125比特幣。這種周期性的供應減少,理論上會在需求不變的情況下推高價格,從而對市場產生重要影響。

比特幣減半是指在比特幣網絡中,新生成區塊的比特幣獎勵每產生210,000個區塊減少一半的事件,大約每四年一次。這是比特幣算法的核心部分,旨在控制通貨膨脹和模仿稀有資源(如黃金)的开採速度逐漸減慢。自2009年比特幣網絡運行以來,從最初的每個區塊獎勵50比特幣开始,到現在2024年的3.125比特幣。每次減半後,挖礦獎勵都會減少50%,這直接影響了礦工的收益和整個比特幣經濟。

在比特幣網絡中,礦商扮演着維護區塊鏈安全和處理交易的關鍵角色。每當減半發生,礦工的獎勵減少,許多效率較低的礦場可能會因爲利潤下降而被迫退出市場。響應減半,礦商通常會尋求更高效的挖礦設備和更低成本的電力供應,以保持競爭力和盈利能力。

減半事件通常導致挖礦成本與市場價值之間的重大重新評估。礦業的盈利性受到直接影響,因爲獎勵減少意味着在比特幣價格不上漲的情況下,相同的挖礦努力會產生更少的收入。這促使礦業公司評估其運營效率,投資於更先進的技術,或在全球範圍內尋找具有成本效益的能源解決方案。

爲了適應減半帶來的挑战,礦商通常採取包括升級硬件、優化挖礦算法、轉移到電費更便宜的地區等多種策略。例如,許多礦商從中國遷移到中亞、北歐甚至北美地區,以利用當地較低的能源成本和更穩定的政策環境。

減半直接影響比特幣的新供應速度,長期來看,這種供應的減少在保持需求穩定的情況下可能推動價格上漲。減半事件通過這種方式影響了比特幣的經濟模型,使其更像是一種“數字黃金”。

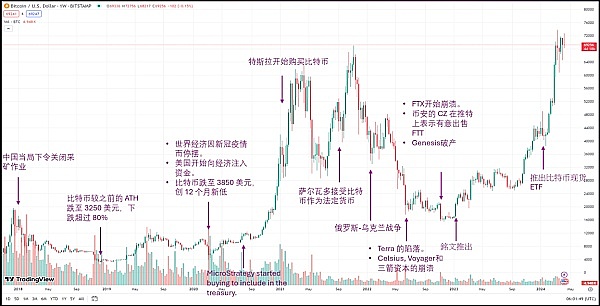

Source: https://www.tradingview.com/chart/BTCUSD/zDs32rdu-BTC-Halving-Cycle-Top-Analysis-2021-2022/

2012 年減半: 比特幣價格從 12 美元上漲至 1,300 美元,漲幅超過 100 倍,中間需時357天。

2016 年減半: 比特幣價格從 650 美元上漲至 18,000 美元,漲幅超過 27 倍,中間需時511天。

2020 年減半: 比特幣價格從 9,000 美元上漲至 69,000 美元,漲幅超過 7 倍,中間需時546天。

短期波動: 過去三次減半後,比特幣價格在減半後一個月內出現震蕩,但隨後在接下來一年內出現大幅上漲。這一現象表明,市場需要時間消化減半的影響,但最終會對減半帶來的供應量減少做出反應。

長期上漲: 盡管短期內可能出現波動,但歷史數據表明比特幣減半後長期會帶來顯著的漲幅。這是因爲減半機制會持續減少比特幣的供應量,而比特幣的總供應量只有 2100 萬個,這使得比特幣成爲一種稀缺資產。

2012 年首次減半: 減半後一個月,比特幣價格上漲了 9%。在接下來的一年中,比特幣價格飆升了 8,839%。

2016 年第二次減半: 減半後一個月,比特幣價格下跌了 9%。在接下來的一年中,比特幣價格飆升了 285%。

2020 年第三次減半: 減半後一個月,比特幣價格上漲了 6%。在接下來的一年中,比特幣價格飆升了 548%。

礦工拋售壓力:礦工可能會在減半後拋售比特幣,這可能會導致短期內價格承壓。然而,需要考慮的是,礦工的拋售行爲往往會受到市場需求的影響。如果市場需求強勁,礦工的拋售行爲可能會被吸收,不會對價格造成顯著影響。

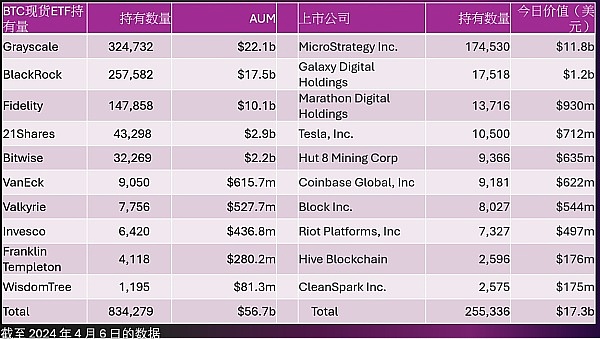

2024 年 1 月,首只比特幣現貨 ETF 在美國上市,標志着傳統金融市場對數字資產的認可。將進一步推動機構投資者進入加密貨幣市場,增加比特幣的流動性和市場深度,從而對價格產生積極影響。

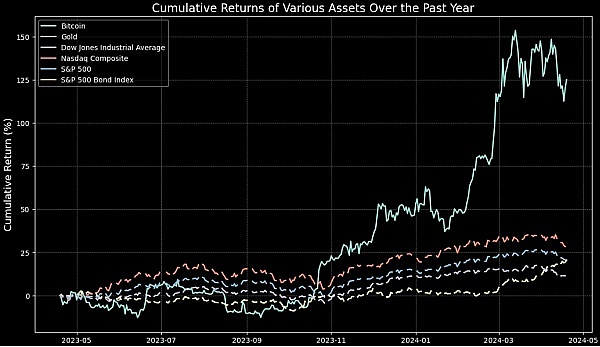

比特幣常被稱爲“數字黃金”,具有與黃金相似的非政府控制和稀缺性特徵,但它在多個方面顯示出與傳統資產如黃金和股票不同的優勢。首先,比特幣的全球性和易於交易性提供了超越地理限制的優勢,相對於黃金,比特幣的存儲和轉移更爲方便和低成本。其次,與股票市場相比,比特幣市場幾乎全天候運行,提供了更高的流動性和交易靈活性。此外,比特幣的價格不受公司業績或經濟政策直接影響,這爲投資者提供了一個潛在的避險工具,在全球經濟不確定性增加時,比特幣可能表現出與傳統市場不同步的特性。

如圖所示,過去一年間,比特幣的累計回報率與其他傳統資產相比顯示出了顯著的差異。圖中清晰展示了比特幣相對於黃金、道瓊斯工業平均指數、納斯達克綜合指數、標准普爾500指數以及標准普爾500債券指數的表現。可以看出,比特幣在2023年10月經歷了一段劇烈的增長期,其累計回報率在短時間內迅速攀升,遠超其他資產。

這種急劇的增長強調了比特幣作爲一種投資工具的潛力和波動性,而傳統資產如股票和債券指數的增長則相對平穩。此外,黃金作爲傳統的避險資產,其增長和波動均較爲溫和,與股票和債券指數的表現保持一致。在分析這些不同資產的回報時,比特幣的獨特性和高波動性爲尋求非傳統增長機會的投資者提供了一條不同的路徑。

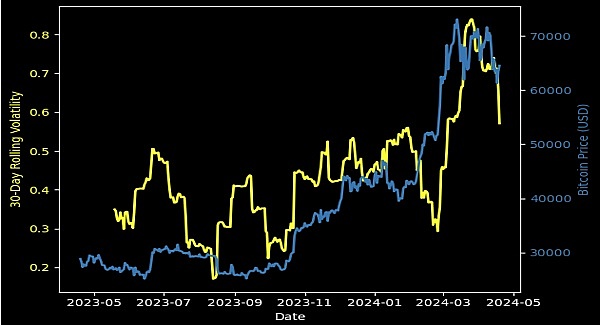

如圖所示,比特幣價格與其30天滾動波動性之間存在顯著的關聯。在大部分時間段內,我們可以看到比特幣價格的上升伴隨着波動性的增加。尤其是在圖中標注的2024年初,比特幣的價格達到了一個峰值,與此同時,波動性也顯著增加,這表明價格的大幅波動和投資者的不確定性增加了市場的波動性。然而,在2024年3月,比特幣價格出現了急劇的下跌,這也反映在波動性的急劇上升上,說明在價格快速變動時,波動性指標是一個反應市場不確定性和投資者情緒變化的重要指標。

在加密貨幣市場中,波動性作爲風險的一個度量,是與價格緊密相連的,在進行資產配置時應當考慮到這一點。

近年來,比特幣的市場接受度顯著提高,越來越多的金融機構和科技公司开始支持比特幣交易或接受比特幣作爲支付方式。早年,國際支付巨頭如PayPal和Square的加入,使得比特幣更加主流化,爲普通投資者提供了便捷的投資和使用途徑。此外,隨着區塊鏈技術的發展和數字貨幣法規環境的逐步完善,比特幣的長期增長潛力被廣泛看好。作爲一種無國界的貨幣,比特幣在全球經濟中的潛在角色正在逐步擴大,其增長潛力得到了許多投資者的認可。

截至2024年4月6日,多家知名的ETF和上市公司持有大量的比特幣,反映了市場對比特幣的接受度和看好其增長潛力。Grayscale、BlackRock和Fidelity等大型資管機構的比特幣現貨ETF持倉量達到了數十萬個單位,管理的資產總值超過500億美元。這一數據不僅顯示了機構投資者對比特幣投資的積極態度,也暗示了比特幣作爲一種新興資產類別,正在得到越來越多傳統金融市場參與者的認可。

同時,在上市公司中,MicroStrategy、Galaxy Digital Holdings、Marathon Digital Holdings等公司亦持有相當規模的比特幣,總計超過25萬個,價值超過170億美元。Tesla等跨國科技公司的參與,更是表明了主流商業領域對比特幣未來價值的肯定和預期。

總的來看,無論是資產管理行業還是各大上市公司,大規模的比特幣持有情況都凸顯了市場對其深厚的信心,以及比特幣在全球資產配置中作爲一種投資工具和價值儲存手段的潛在重要性。這種趨勢預示着加密貨幣市場的成熟度提升以及未來更廣泛的市場接受度。

將比特幣納入傳統投資組合可以提供顯著的多樣化效益。由於比特幣與傳統金融資產之間的相關性較低,它爲投資組合提供了一種風險分散的手段。在全球經濟不穩定或通貨膨脹環境下,比特幣甚至顯示出避險資產的特性。通過分析比特幣在不同市場條件下的表現,投資者可以更好地理解如何利用這種數字資產來優化其投資組合的風險與回報比。

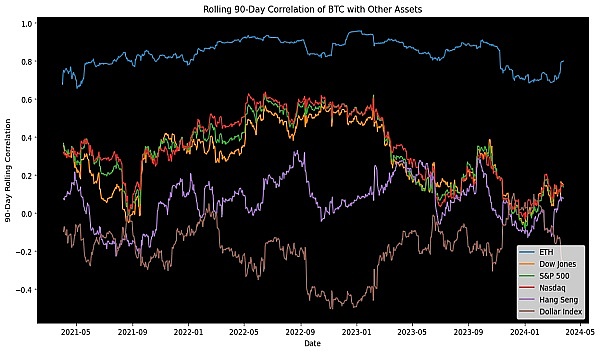

此圖揭示了比特幣與傳統資產間的低相關性特點,除了與以太坊保持較高相關性外,BTC與道瓊斯、標准普爾500、納斯達克以及恆生指數等主流資產的相關性普遍不高。這種低相關性展示了BTC作爲資產組合中的多元化工具的優勢,有助於分散投資組合的系統性風險。尤其在傳統市場動蕩或面臨下行壓力時,BTC的這一特性可能爲投資者提供一定程度的保護,從而降低整體投資組合的波動。因此,BTC的加入,可以被視作一種策略性分配,旨在提高投資組合的風險調整回報率。

此圖展示了過去十年間,傳統的60/40投資組合(股票60%,債券40%)與不同比例比特幣配置的投資組合的標准化累計回報率對比,以及比特幣價格的變化趨勢。60/35/5、55/35/10和50/35/15代表的是股票、債券和比特幣在投資組合中的比例。隨着比特幣佔比的增加,組合的回報率波動也隨之加大。

可以觀察到,在比特幣價格上漲期間,含有比特幣配置的組合回報率顯著高於傳統的60/40組合。尤其是在2020年之後,隨着比特幣價格的顯著上漲,包含比特幣的組合表現出了更強的增長動力。

然而,這也伴隨着更高的波動性,特別是在比特幣價格高峰和回落期間。這表明,雖然將比特幣納入投資組合有可能增加回報,但同時也會增加組合的風險暴露度。

此圖描繪了比特幣與多種資產的滾動12個月夏普比率(Sharpe Ratio)。夏普比率是衡量單位風險所帶來的超額回報,一個較高的夏普比率意味着較高的風險調整回報。

從圖中可見,比特幣在某些時期的夏普比率遠高於其他資產,表明在承擔每單位風險時,其帶來的超額回報是最大的。尤其在2017年及2021年期間,比特幣的夏普比率出現了尖峰,這反映了其在這些時間段內投資回報與風險之間的優異比例。然而,也可觀察到,比特幣的夏普比率呈現出極大的波動性,與其價格的劇烈波動相對應。

與此相反,傳統股票指數如標准普爾500和納斯達克的夏普比率雖然較低,但波動性較小,反映出更穩定的風險調整回報性能。

免責聲明:本文所提供的信息僅供參考之用,不構成任何投資或財務建議。本文內容基於當前信息編制,未來可能會有變動,不保證內容的准確性或完整性。在做出任何投資決策之前,請咨詢您的財務顧問,以確保符合您個人的財務狀況和風險承受能力。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:比特幣減半深度解析:對投資者影響的全面評估

地址:https://www.100economy.com/article/119275.html