Synthetix和Infinex的創始人Kain提到了有關Vitalik Buterin或以太坊基金會對DeFi(去中心化金融)持負面看法的內容。這引發了社區的強烈反應,進而展开了關於DeFi的各種討論。這些討論清晰地展現了Vitalik對DeFi的觀點,並提供了與DeFi相關的多個話題和見解,因此有必要仔細研究這些內容。

Vitalik在8月25日回應了一個關於他或以太坊基金會爲何似乎不鼓勵DeFi的問題。他表示,他想要看到的應用程序是那些在可持續的方式下有用的,並且不犧牲去許可性和去中心化等原則的應用。他非常重視去中心化交易所(DEX)、去中心化穩定幣(如RAI)以及Polymarket,但他“並不尊重那些僅通過臨時因素吸引用戶的不可持續協議”。例如,他提到2021年的“流動性挖礦”熱潮並沒有引起他的興趣,因爲這主要來自於臨時的代幣發行。他強調,了解DeFi的利息收入來源、交易的另一方是誰、誰在支付利息收入等問題非常重要。

此外,他還補充說,金融本身是不夠的,找到DeFi與技術的交匯點很重要。隨着當今技術的快速發展,許多集中化的風險(信用評分、社交媒體、人工智能、大腦-計算機接口等的集中化)正在出現,而去中心化金融在解決這些問題中扮演着重要角色。例如,去中心化的金融基礎設施是必要的,因爲如果VPN的支付方式不能確保隱私,那么VPN就不是匿名的。同樣,像Farcaster這樣的去中心化社交應用通過去中心化金融元素作爲可持續的貨幣化策略,而非傳統的廣告收入模式。總的來說,他認爲DeFi與去中心化技術的交叉點非常重要。

從這些不同的討論中總結 Vitalik 對 DeFi 的看法:

1.可持續的 DeFi 協議不僅僅是暫時吸引用戶,就像流動性挖礦熱潮一樣,顯然是有意義的。

2.僅靠 DeFi 本身在結構上不足以充當將加密貨幣擴大 10-100 倍的催化劑。DeFi 作爲實現去中心化技術的組件之一發揮着重要作用,並且重要的是從外部帶來價值(利息),而不依賴於以太坊經濟。

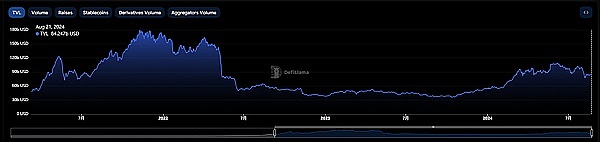

截至目前,多鏈DeFi的總鎖定價值(TVL)已降至84.6億美元。這一數字較2021年12月創下的歷史峰值186.8億美元下降了54.7%,僅比Luna事件引發的市場動蕩後的水平高出61%。這種顯著的下降趨勢,部分可以歸因於資產整合的普遍減少,例如以太坊和比特幣的封裝資產等,同時,資本外流的壓縮也對這一下降趨勢有所貢獻。

近幾個月 DEX 交易量激增,已經達到了 2021 年 11 月 21 日的峰值 $308.6B的80%。2022 年 6 月的交易量目前有望達到 $190B。由於交易活動和價格升值高度相關,伴隨着ETF資金帶來的流動性,這種上升趨勢可能持續到年底。

DeFi領域的風險投資資金正在經歷一場顯著的復興。根據Rootdata的最新數據,2024上半年,DeFi領域的投資總額已經攀升至9億美元。雖然這一數字尚未達到2021年的輝煌頂峰,但已經明顯擺脫了2023年的低谷,顯示出市場的復蘇跡象。

三、知名DEFI項目梳理

Aave 是歷史最悠久的 Defi 項目之一,其在 2017 年完成了融資之後,完成了從點對點借貸(彼時項目還叫 Lend)向點對池借貸模式的轉型,並在上一個牛市周期超越了同賽道的頭部項目 Compound,目前無論是市場份額還是市值,都是借貸賽道的第一名,活躍貸款額達75億美元。Aave的收入已超過牛市高峰期,具有強大的盈利質量。

自2020年5月V2版本上线以來,Uniswap在去中心化交易領域的市場份額經歷了跌宕起伏的旅程。它曾一度在2020年8月攀至高峰,佔據市場近78.4%的份額,卻在2021年11月的DEX激烈競爭中跌至36.8%的低谷。然而,如同鳳凰涅槃,它不僅重新站穩了腳跟,還以61.7%的市場份額宣告了自己的堅韌與不屈。

很多DeFi 代幣的問題在於它們缺乏實際用途,僅僅作爲治理代幣。然而,這一情況开始有所改變:Uniswap 的費用开關可能成爲其他 DeFi 協議效仿的轉折點,UNI 在這一消息傳出後大漲。

此外,監管明確性可能加速收益共享的趨勢。2024年4月,Uniswap接到了SEC的Wells Notice,預示着監管機構可能對其採取執法行動。這一通知雖然帶來了不確定性,但也伴隨着FIT21法案的積極進展,爲Uniswap等DeFi項目描繪了一個更加清晰和可預測的監管未來。

再質押(restaking)是指將已經在以太坊主網上質押的 ETH 再次利用,用來支持其他項目的安全性。通過這種方式,用戶不僅可以從原有的質押中獲得回報,還能通過支持更多項目來增加潛在的獎勵。

EigenLayer 創建於 2021 年,是再質押概念的先驅,它是一個位於以太坊主網與其他應用之間的中間件平台。該平台通過部署主網智能合約,允許質押者將他們的 ETH 以及 ETH 質押衍生通證(LST)再質押到 EigenLayer 上。

自從 2023 年 6 月推出以來,EigenLayer 經歷了快速增長,目前質押總值超過了 120 億美元,使其成爲市場上最大的區塊鏈協議之一,質押總值甚至超過了許多主要的去中心化金融(DeFi)平台,如 Aave、Rocket Pool 和 Uniswap。

DeFi領域已經孕育出成熟的商業架構與盈利模式,領先項目諸如AAVE、Uniswap、EigenLayer等更是構築了堅固的護城河。

從供給角度審視,頭部DeFi項目憑借早期上线的優勢,大多已經跨越了代幣發行的高峰期。隨着機構代幣的全面釋放,未來市場上的拋售壓力將顯著減輕。

盡管DeFi在本輪牛市中的市場關注度和價格表現並不突出,與Meme、AI、Depin等新興概念相比顯得較爲平淡,但其核心業務數據——交易量、借貸規模、利潤水平——卻持續攀升。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Vitalik Buterin談DeFi:探索可持續的長期金融模式

地址:https://www.100economy.com/article/134006.html