11月中旬,FTX國際公司實際上已經破產了。 FTX的戲劇性事件,說到底,是介於Voyager和Celsius之間的故事。三件事結合在一起導致了內爆。

a) 在2021年期間,Alameda的資產負債表增長到大約1000億美元的淨資產價值,80億美元的淨借款(槓杆),以及70億美元的流動資金。

b) Alameda未能充分地對衝其市場風險。 在2022年的過程中,一系列大型的市場崩潰--在股票和加密貨幣方面--導致其資產的市場價值下降了80%。

c) 2022年11月,在幣安CEO的推動下,一場極端的、快速的、有針對性的崩潰使Alameda破產。

而後,Alameda的傳染病蔓延到FTX和其他地方,類似於三箭資本的崩盤最終對Voyager、Genesis、Celsius、BlockFi、Gemini等的影響。

盡管如此,仍有可能獲得非常可觀的恢復。 FTX美國仍然有充分的償付能力,應該能夠歸還所有客戶的資金。 FTX國際擁有數十億美元的資產,我將幾乎所有的個人資產奉獻給客戶。

備注

這篇文章是關於FTX國際的(無)償債能力。

它不是關於FTX美國,因爲FTX美國完全有償付能力,而且一直如此。

當我把FTX美國交給Ray和破產保護小組時,除了客戶余額外,它還有大約3.5億美元的淨現金在手。 它的資金和客戶是與FTX國際隔離的。

荒謬的是,FTX美國的用戶還沒有得到補償,還沒有拿回他們的資金。

以下我移交FTX美國時對其資產負債表的記錄。

FTX國際是一個非美國交易所。 它在美國之外運行,在美國之外監管,在美國之外注冊,並接受非美國客戶。

(事實上,它主要是在巴哈馬的總部,在巴哈馬運行,並在巴哈馬注冊成立,名爲FTX數字市場有限公司)。

美國客戶被安排到(仍有償付能力的)FTX美國交易所。

參議員們對S&C(律師事務所)的潛在利益衝突表示關注。與S&C所說的他們 "與FTX的關系有限且主要是交易關系 "相反,S&C是FTX國際公司破產前的兩家主要律師事務所之一,也是FTX美國公司的主要律師事務所。FTX美國的首席執行官來自S&C,他們與FTX美國在其最重要的監管申請中合作,他們與FTX國際在一些最重要的監管問題上合作,他們還與FTX美國在其最重要的交易中合作。當我訪問紐約市時,我有時會在S&C的辦公室工作。

S&C律師事務所和主要法律顧問是強迫和威脅我提名他們自己選擇的候選人擔任FTX的首席執行官的主要當事方--包括爲FTX美國的一個有償付能力的實體--後者隨後申請了破產保護,並選擇S&C作爲債務人實體的律師。

盡管已經破產,盡管在其運營的最後幾天處理了大約50億美元的提款,FTX國際仍然保留了大量資產--截至Ray接手時,大約有80億美元的資產具有不同的流動性。

除此之外,還有許多潛在的融資提議--包括在申請破產保護後籤署的意向書,總額超過40億美元。 我相信,如果給FTX國際公司幾周的時間,它很可能會利用其非流動性資產和股權來籌集足夠的資金,以使客戶基本得到補償。

然而,自從S&C向FTX施壓申請破產保護以來,我擔心這些途徑可能已經被放棄了。 即使是現在,我相信如果FTX國際公司重新啓動,客戶確實有可能得到基本賠償。

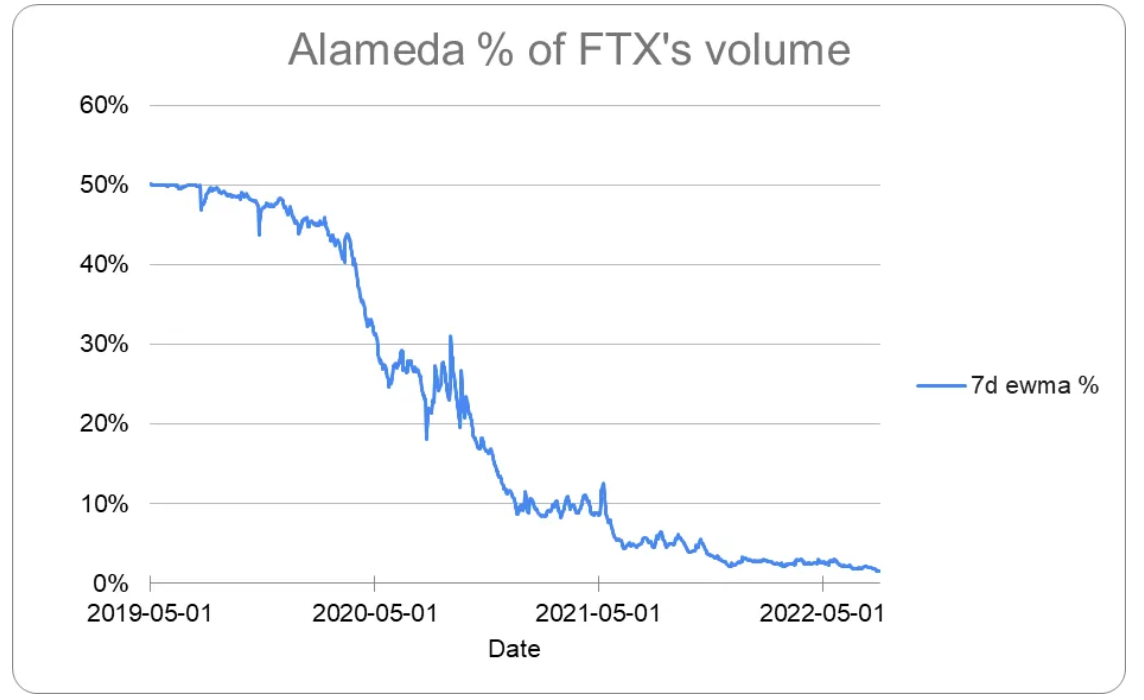

雖然FTX的流動性在2019年开始時主要依賴Alameda,但到2022年,它已經大大多樣化了,Alameda在FTX的交易量中下降到2%左右。

我沒有竊取資金,當然也沒有藏匿數十億美元。 我幾乎所有的資產過去和現在都可以用來支持FTX的客戶。 例如,我提出將我在羅賓遜的幾乎所有個人股份貢獻給客戶,甚至100%,如果破產保護小組愿意履行我的董事高管責任保險法律費用賠償。

2021年,FTX國際和Alameda都是合法的、獨立盈利的企業,各自賺了數十億。

而後Alameda在2022年期間,由於一系列的市場崩潰,其資產價值損失了約80%--就像去年三箭資本(3AC)和其他加密貨幣公司一樣--而在那之後,其資產在一次有針對性的攻擊中跌得更厲害。 FTX受到Alameda下跌的影響,正如Voyager和其他公司早些時候受到三箭資本和其他公司的影響。

請注意,在這裏的許多地方,我仍然被迫進行近似計算。 我的許多個人密碼仍然被破產保護小組持有--更不用說數據了。 如果破產保護小組想把他們的數據加入到對話中,我將表示歡迎。

另外,我在過去的幾年裏沒有經營過Alameda。

因此,很多東西都是事後拼湊出來的,來自於模型和近似值,一般是基於我在辭去CEO之前的數據,以及基於這些數據的建模和估計。

發生的情況概述

2021

在2021年的過程中,Alameda的淨資產價值急劇上升,根據我的模型,到年底大約有1000億美元的市場價值。 即使你忽略了像Serum這樣的資產,它的完全稀釋量比循環供應量大得多,我認爲它仍然大約是500億美元。

在2021年的過程中,Alameda的頭寸也在增長。

特別是,我認爲它有大約80億美元的淨借款,我認爲這些錢是用於:

a) 向貸款人支付約10億美元的利息

b) 約30億美元從FTX的資本表中买斷幣安

c) 約40億美元的風險投資

(通過'淨借款',我的意思是,基本上,借款減去手上可用於歸還貸款的流動資產。2021年的這一淨借款主要來自於第三方借貸平台--Genesis、Celsius、Voyager等,而不是來自FTX的保證金交易)。

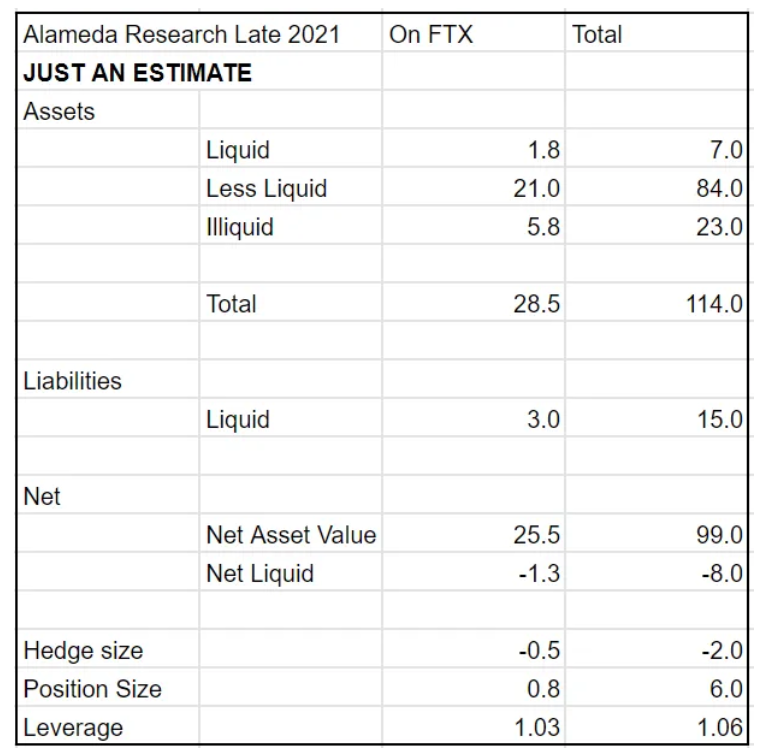

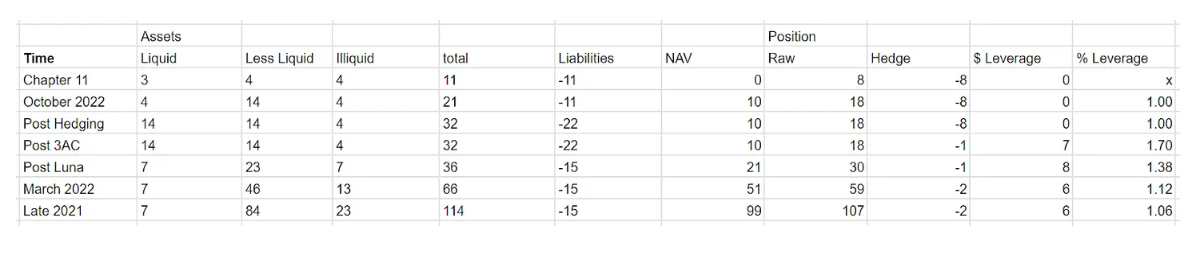

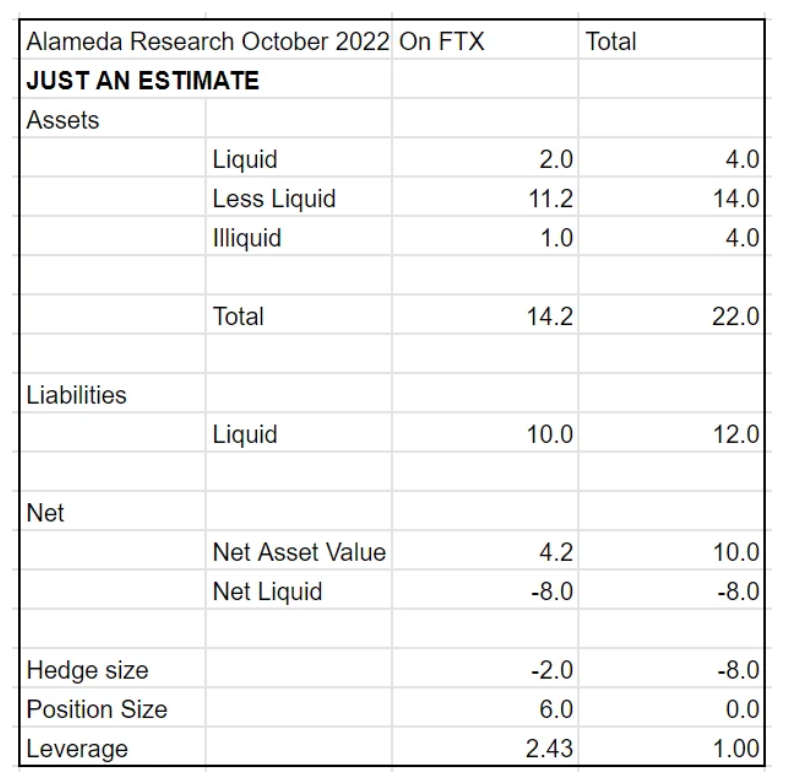

因此,到2022年年初,我相信Alameda的資產負債表看起來大致如下:

a) 約1000億美元的資產淨值

b) 來自第三方平台(Genesis等)的約120億美元的流動性

c) ~100億美元的流動資金,它很可能從他們那裏得到。

d) ~1.06倍的槓杆

在這種情況下,80億美元的非流動性頭寸(有數百億美元的第三方貸款人的可用信貸/保證金)似乎是合理的,而且風險不大。 我認爲,僅Alameda的Solana就足以覆蓋淨借款。 而且,它來自於第三方借貸服務台,我被告知,他們都收到了SOL公司的准確資產負債表。

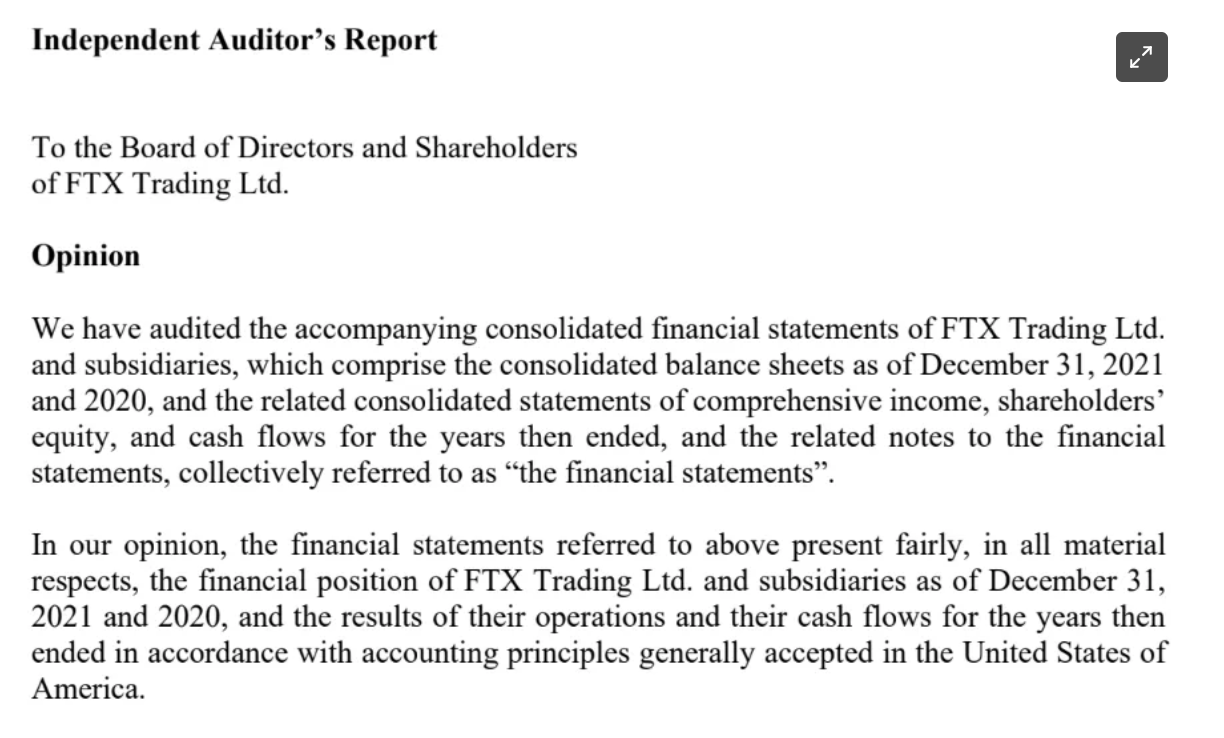

我認爲它在FTX國際上的頭寸在當時是合理的,根據我的模型,大約有13億美元,用數百億美元的資產作抵押,而且FTX在當時已經成功通過了GAAP審計。

截至2021年底,要想把Alameda拖入水深火熱之中,必須要有約94%的市場崩潰。 不僅僅是Serum和類似的資產,如果忽略這些資產,Alameda仍然有大量的過度抵押。我認爲光是其Solana頭寸就比其槓杆率大。

但Alameda未能充分對衝極端市場崩潰的風險:千億資產中只有幾十億美元的對衝。 它的淨槓杆--[淨頭寸-對衝]/淨資產值--大約是1.06倍;它是做多市場的。

因此,Alameda在理論上面臨着極端的市場崩潰,但它需要94%的崩潰才能使其破產。

2022年市場崩潰

那么,Alameda在進入2022年時,大約有:

-1000億美元的資產淨值

- 80億美元的淨借款

- 1.06倍的槓杆率

- 數百億美元的流動資金

然後,在這一年裏,市場崩潰了--一次又一次,一次又一次。 而Alameda屢次未能充分對衝其頭寸,直到夏季中期:

-BTC暴跌30%

-BTC又崩潰了30%

-BTC又崩潰了30%。

-利率的上升遏制了全球金融的流動性

-Luna跌至0美元

-三箭資本爆倉

-Alameda的聯合首席執行官辭職

-Voyager爆倉

-BlockFi幾乎破產

-Celsius倒閉了

-Genesis开始停業

-Alameda的借款/貸款流動性從2021年底的約200億美元降至2022年底的約20億美元

於是Alameda的資產受到打擊,一次又一次,一次又一次。 但這部分並不是針對Alameda的資產。 比特幣、以太坊、特斯拉和Facebook今年的跌幅都超過了60%;Coinbase和羅賓遜從去年的高峰期下跌了約85%。

請記住,在2021年底,Alameda大約有80億美元的淨借款:

a) ~10億美元的利息支付給貸款人

b) ~30億美元從FTX的上限表中买斷幣安

c) 約40億美元的風險投資

這80億美元的淨借款,減去其擁有的幾十億對衝,導致約60億美元的超額槓杆/淨頭寸,由約1000億美元的資產支持。

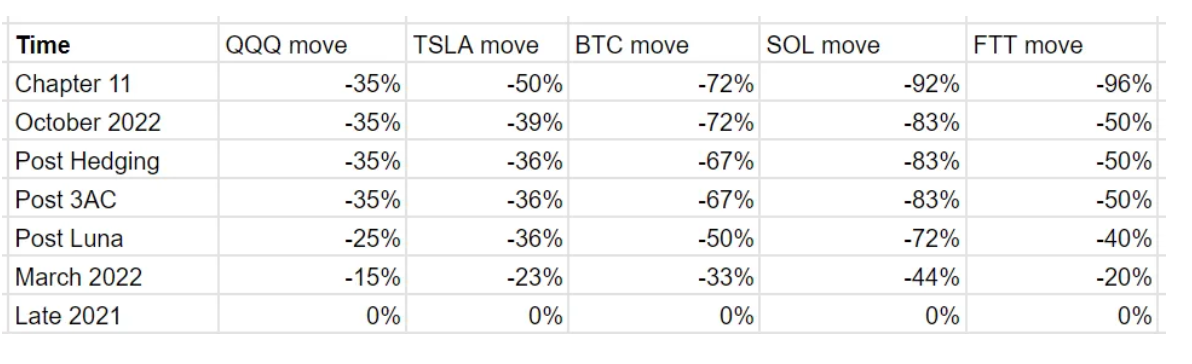

隨着市場的崩潰,這些資產也隨之崩潰。 Alameda的資產--山寨幣、加密貨幣公司、公共股票和風險投資的組合--在這一年中下降了約80%,一點一點地提高了其槓杆率。

而在同一時期,流動性枯竭--借貸市場、公共市場、信貸、私募股權、風險投資,以及幾乎所有其他方面。 在這一年裏,幾乎所有的加密貨幣流動性來源--包括幾乎所有的借貸服務台--都枯竭了。

這意味着Alameda的流動性在2021年底有幾百億美元,到2022年秋天下降到幾億美元。 加密領域的大多數其他平台已經倒閉或正在倒閉,只剩下FTX是最後一個站着的人。

2022年夏天,Alameda終於進行了大量的對衝,包括BTC、ETH和QQQ(納斯達克的ETF)的一些組合。

但是,即使在2022年所有的市場崩潰之後,在11月前不久,Alameda仍然有~100億美元的資產淨值;即使你排除Serum等代幣,它也是正的,而且它最終被對衝。

槓杆交易

在2022年期間,一些加密貨幣平台因保證金頭寸爆倉而破產,可能包括Voyager、Celsius、BlockFi、Genesis、Gemini,以及最終的FTX。

這在保證金平台上是相當常見的;這種情況也經常發生在傳統金融領域:LME,MF全球,LTCM,Lehman。

加密貨幣領域:OKEx,CoinFlex,EMX,Voyager, Celsius, BlockFi, Genesis, Gemini等。

11月的暴跌

然後,在長達數月的針對FTX的極其有效的公關活動之後,趙長鵬發了一條決定性的推文,並使FTX發生了崩潰。

直到11月的最後一次崩潰,QQQ的流動性大約是Alameda投資組合的一半,BTC/ETH的流動性大約是80%,這意味着Alameda的對衝(QQQ/BTC/ETH),在它們存在的範圍內,已經發揮作用。 不幸的是,這些對衝直到三箭資本崩潰後才足夠大--但截至2022年10月,它們終於起作用了。

但11月的暴跌是對Alameda所持資產的一次有針對性的攻擊,而不是一次廣泛的市場運動。 在11月的幾天裏,Alameda的資產下跌了大約50%;BTC下跌了大約15%--只有Alameda資產的30%,而QQQ根本沒有移動。因此,Alameda在那年夏天最終進行的較大的對衝活動最終沒有起到作用。 它對當年的每一次暴跌都有幫助,但對這一次卻沒有。

在11月7日和8日的過程中,事情從緊張但大部分在控制之下變成了明顯的無力償還。

到2022年11月10日,Alameda的資產負債表只剩下約80億美元的(半流動的)資產,而流動負債大約也有80億美元。

而銀行的擠兌需要即時的流動性,即Alameda不再擁有的流動性。

今年秋天,瑞士信貸因銀行被擠兌的威脅而下跌近50%。 到最後,對銀行的擠兌沒有成功。 而FTX則沒有那么幸運。

因此,隨着Alameda變得缺乏流動性,FTX國際也是如此,因爲Alameda在FTX上有一個保證金頭寸;而對FTX的擠兌將這種缺乏流動性變成了無力償還。

這意味着FTX加入了Voyager、Celsius、BlockFi、Genesis、Gemini以及其他因其借款人的流動性緊縮而遭受附帶損害的公司。

所有這些都是說:沒有資金被盜。 Alameda由於沒有充分對衝的市場崩潰而損失了資金--就像三箭公司和其他公司今年所做的那樣。 而FTX受到了影響,就像Voyager和其他公司早些時候受到的影響。

尾聲

即使如此,我認爲,如果齊心協力籌集流動資金,FTX有可能使所有客戶都得到補償。

Ray接手時有數十億美元的融資提議,之後又有超過40億美元的融資。

如果給FTX幾周的時間來籌集必要的流動資金,我相信它將能夠使客戶得到實質性的補償。 我當時沒有意識到,S&C律師事務所通過對Ray施加壓力並申請破產保護,包括對像FTX美國這樣有償付能力的公司施加壓力,有可能使這些努力付諸東流。 我仍然認爲,如果FTX國際公司今天重新啓動,確實有可能使客戶得到實質性的補償。 即使不這樣做,也有大量資產可供客戶使用。

令人遺憾的是,我對公衆的誤解和重大誤報反應遲緩。 我花了一些時間來拼湊我可以拼湊的東西--我無法獲得許多相關的數據,其中許多是我當時沒有經營的公司Alameda的數據。

我曾計劃在12月13日向美國衆議院金融服務委員會作證時,對所發生的事情進行首次實質性描述。 不幸的是,司法部在前一天晚上採取行動逮捕了我,用一個完全不同的新聞周期搶佔了我的證詞。 值得一提的是,我原計劃提供的證詞的草稿在這裏發表了出來。

我還有很多話要說--關於Alameda爲什么沒有對衝,FTX美國公司發生了什么,是什么導致了破產保護程序,S&C,等等。 但至少這是一個开始。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:謊言還是狡辯?SBF對FTX暴雷始末的自述

地址:https://www.100economy.com/article/13548.html