美聯儲(Fed)官員近期的講話表明,他們並不支持在今年內降息,但是,市場定價反映的市場參與者的預期則完全性相反,貨幣市場預計利率峰值約爲4.90%,隨後到2023年底將降息近0.5個百分點。

12月,美聯儲主席鮑威爾(Jerome Powell)強調,歷史警告不要“過早放松政策”。隨後,多位官員表示 - - 終端利率將超過5.00%,並將全年保持在這個水平。

這種對峙的風險在於,華爾街對貨幣寬松的預期會導致美聯儲官員進一步收緊 - - 尤其是市場利率下降削弱了他們爲經濟降溫的情況下。

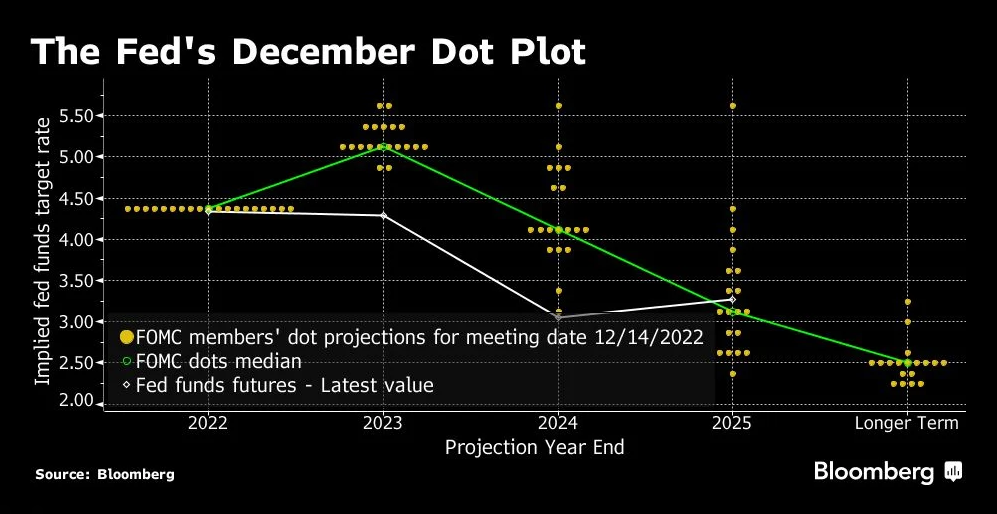

12月點陣圖顯示:今年年底利率升至4.40% → 2023年底利率爲5.10% → 2024年底降至4.10% → 2025年底降至3.10% → 長期中性利率仍爲2.50% 來源:Bloomberg

Bannockburn Global Forex的首席市場策略師馬克·錢德勒表示:“市場認爲美聯儲在沒有劇本的情況下行事,因爲他們的預測以前是錯誤的,他們過去也淡化了這些錯誤的預測。美國正走向衰退,而美聯儲還沒有完全明白這一點。”錢德勒1986年入行。

自上個月美國聯邦公开市場委員會(FOMC)會議以來,美國(USA)國債收益率幾乎沒有變化,當時官員們大幅上調了對本輪政策收緊的終端利率的預測。鮑威爾強調,19人中有17人預測峰值爲5.00%或更高,高於當前市場利率。

最近幾天,這一信息再次被強調。亞特蘭大聯儲主席博斯蒂克(Raphael Bostic)表示,央行應在第二季度初將利率提高到5.00%以上,然後長時間固定在這個水平。堪薩斯聯儲主席喬治(Est-her George)表示,美聯儲應在2024年之前將政策利率保持在5.00%以上。

資深策略師亞德尼(Edward Yardeni)在給客戶的一份報告中寫道:“美聯儲官員變得更加鷹派,因爲投資者沒有聽取他們的警告。也許,美聯儲官員應該傾聽債券市場的聲音。”

一個問題是,鮑威爾和他的前任都淡化了點陣圖的重要性。鮑威爾在擔任美聯儲理事時淡化了這些點,並在2018年首次掌舵美聯儲時加倍強調這一信息。耶倫(Janet Yellen)在2014年年中負責央行時告訴市場需要忽略這些點。就連2012年擔任美聯儲主席的伯南克(Ben Bernanke)也試圖將其政策信號價值的影響降至最低。另一個問題是,美聯儲2021年的預測被證明是錯誤的,未能預測2022年的加息。

掉期交易員認爲,美聯儲將在6月之前將其政策利率提高到略低於5.00%,然後在12月底將其下調至4.50%左右。雖然衆所周知,交易員對終端基金利率的定價在最近幾個月有波動,但對於今年降息一直是固定的。

然而,紐約聯儲上個月的一項調查顯示,美債的一級交易商總體上並不認爲今年會降息。

隨着周四公布12月的消費者價格指數(CPI),預期可能會發生變化。在過去2份報告顯示通脹低於預期後,股市和國債上漲。

▉ 不必重視美聯儲官員的講話/信號

美聯儲12月FOMC的會議紀要顯示,與會者擔心對貨幣政策制定的任何“誤解”會助長金融市場的樂觀情緒,從而“使委員會恢復價格穩定的努力復雜化”。

Brean Capital的高級經濟顧問康拉德·德誇德羅斯表示:“市場正在取消他們對利率的預期,因爲金融狀況並沒有足夠被收緊。”

根據12月FOMC點陣圖中值預期,政策利率在2023年底是5.10%。

Laffer Tengler Investments的首席執行官兼首席投資官南希·滕格勒表示,他相信債券市場的資金的信號。他說:“美聯儲在轉折點上經常犯錯。我記得的一件事是,2021年9月的點陣圖甚至沒有顯示美聯儲要到2024年才能將利率提高到達到2.00%。”

她補充說:“供應管理協會(ISM)服務業指標意外收縮等經濟數據,強化了經濟衰退即將到來和通脹見頂的觀點。美聯儲最終將不得不迎頭趕上。”

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:爲什么華爾街堅決反對聯儲局官員一再強調的利率前景?

地址:https://www.100economy.com/article/13651.html