一波未平一波又起,江西銀行近來有些煩惱。

2024年8月30日,公司披露2024半年報:營收57.48億元,同比增長6.48%;歸母淨利6.232億元,同比減少48.15%。拉長維度,這已是2022年以來,江西銀行連續第三年同期淨利下滑,若較2018年上市後首份半年報(營收53.37億元,歸母淨利15.75億元),6年間營收滯漲、歸母淨利縮超六成。

不僅如此,9月12日中央紀委國家監委網站消息:江西銀行副行長俞健嚴重違紀違法,被立案審查調查。

經查,俞健存在借用管理和服務對象欠款,違規從事營利活動,“靠金融喫金融”,利用職務便利爲他人在貸款融資等方面謀利,非法收受巨額財物;套取公款據爲己有,違規發放貸款等問題。

二級市場方面,股價常年低於1港元,逐步淪爲“仙股”。截至9月20日,收盤價0.57港元,較8月30日的0.6港元累縮5%,較6.39港元發行價更降超9成,市值不足35億港元。

遙想2018年6月上市儀式上,時任董事長曉明表示,“在香港上市,是江西銀行發展歷程中的一個重要裏程碑,爲江西銀行提供了更加寶貴的發展機遇和更加廣闊的發展平台”。看看上述業績股價表現,難免讓人唏噓,到底卡在哪裏呢?

1

營收停滯、淨利大縮

上市六年成績單多慘淡

拉長時間线,這非首例高管“翻車”。2022年3月,陳曉明因涉嫌嚴重違紀違法被查;同年5月副行長、董祕徐繼紅接受審查調查;8月萍鄉分行原行長馮亮涉嫌嚴重違紀違法被查;11月原南昌銀行股份有限公司(江西銀行前身)副行長黃文傑涉嫌嚴重違紀違法,主動投案。

江西銀行是有高光時刻的。公开資料顯示,該行前身爲南昌銀行股份有限公司,後在吸收合並景德鎮市商業銀行股份有限公司基礎上,通過定向增資擴股,引入股東組建成立。

據choice數據,2016年合並後首個完整會計年度,江西銀行營收89.84億元,歸母淨利16.37億元,對應增速30.35%、111.94%。2017年營收94.52億元,增幅5.21%,歸母淨利28.65億元,增速74.99%。

然上市後,公司業績开始“變臉”:2018年-2021年營收113.5億元、129.5億元、102.9億元、111.4億元,對應增速20.08%、14.12%、-20.59%、8.35%;淨利27.34億元、20.51億元、18.59億元、20.7億元,對應增速-4.6%、-24.98%、-9.34%、11.36%,三年間整體業績不增反降。

2021年10月,江西銀行突發公告稱,經董事會考慮評估,羅焱之管理風格及理念與銀行業務發展及實際需求不完全一致,因此決議建議免去其執行董事、副董事長等職,並解聘行長職務,由時任董事長陳曉明代理。

公开信息顯示,羅焱是江西銀行成立以來的第二任行長,2018年2月,原行長吳洪濤辭任後其接棒,當時距離該行上市僅剩不足五月時間。

2022年1月,駱小林履新行長;同年4月,曾暉擔任董事長。2022年-2023年,江西銀行營收127.1億元、113億元,對應增速14.08%、-11.15%;歸母淨利15.5億元、10.36億元,對應增速-25.15%、-33.13%。從增收不增利到營利雙降,較2018上市當年營收基本停滯、淨利則縮超六成,加上最新半年報淨利再降48%,盈利水平惡化之態肉眼可見。顯然,新領導班子並未能扭轉頹勢。都說換帥如換刀,實際成績單咋樣呢?

2

淨利、息差雙降

利息收入仍是主力

轉型還需加把勁

查擺問題要由表及裏,深挖病竈。

近年來,受LPR持續下行及對實體經濟減費讓利等影響,息差承壓成爲多數銀企常態。國家金融監督管理總局披露數據顯示,2021年-2023年我國商業銀行淨息差分別爲2.08%、1.91%、1.69%。逐年下降意味着,“靠天”喫飯的好日子漸次過去了,擴展中間業務、優化產品結構、打造新增長點成爲常說常新的話題。

據江西銀行歷年財報,2021年-2023年生息資產收益率爲4.41%、4.32%、3.97%,淨息差爲1.94%、1.98%、1.75%,淨利差爲1.88%、1.91%、1.66%。

截至2024上半年末,生息資產平均收益率同比減少0.36個百分點至3.68%,淨利差減少0.26個百分點至1.48%,淨息差減少0.28個百分點至1.54%,恰與前述接連瘦身的淨利相對應。

同花順數據顯示,2024上半年A股17家上市城商行淨息差均值爲1.6%。

實際上,淨利差、淨息差整體波動下降已困擾江西銀行多年。據歷年財報,2015年-2020年該行淨利差分別爲3.43%、2.85%、2.19%、2.09%、2.56%、2.07%;淨息差爲3.69、3.05%、2.26%、2.31%、2.62%、2.1%。

對此,早在2018年報就表示“2019年,本行將嚴格遵照監管要求,不斷提升公司治理水平,完善合規經營與內部控制等制度建設,積極防範各類金融風險,努力提升服務實體經濟水平,加快零售轉型步伐,深入挖掘縣域金融市場潛力,持續推動金融科技战略落地,爲本行長遠發展奠定紥實基礎。”

2021年-2024H1,江西銀行利息收入199.66億元、209.91億元、198.86億元、95.88億元,對應增速0.81%、5.13%、-5.26%、-3.37%,利息支出112.04億元、113.66億元、111.15億元、56.01億元,對應增速4.21%、1.45%、-2.21%、2.95%,利息淨收入87.62億元、96.24億元、87.71億元、39.87億元,對應增速-3.22%、9.84%、-8.86%、11.03%。

同期,手續費及傭金淨收入6.99億元、6.42億元、5.22億元、2.33億元,對應增速20.85%、-8.21%、-18.76%、39.66%;交易淨收益2.01億元、1.21億元、1.03億元、9579.5萬元,對應增速108.9%、-39.53%、-15.25%、109.5%;其他營收4144.1萬元、1.97億元、3.84億元、8169.6萬元,對應增速105.21%、375.57%、94.94%、73.69%;金融投資所得收益淨額0元、21.29億元、15.17億元、13.5億元,對應增速--、--、-28.77%、243.03%。

據此推算,2024H1則從2023H1的83%降至69%,2024H1則從2023H1的83%降至69%。另外,2020年零售銀行及信用卡業務收入佔比20.6%,2021-2024H1爲19.68%、18.16%、22.68%、23.4%。

整體看,江西銀行轉型取得一定成效,但七成左右的佔比仍凸顯對利息收入的依賴程度。

中間業務、零售距離成長驅動主力仍有不短的路要走,轉型力度精准度還需要加碼。

如聯合資信在江西銀行2024 年跟蹤評級報告中直言,宏觀經濟下行壓力持續、信貸資產質量仍有下行壓力、淨息差持續收窄等問題,對江西銀行的風險防控能力及盈利能力提出更高要求。

3

不良率遠超行業均值

除了追償,還需做些什么

針對2024H1利潤下滑,江西銀行主要歸因於,受經濟環境影響,不良資產有所增加,本集團根據審慎原則,計提資產減值准備,資產減值損失支出36.73億元,較上年同期增加12.34億元。

簡單來說,就是資產質量惡化,不得不通過大規模核銷和計提貸款減值准備來應對。據聯合資信評級報告,2021年-2023年江西銀行不良貸款余額爲40.74億元、67.81億元以及72.99億元,逾期貸款58.43億元、148.22億元以及122.73億元,對應不良率爲1.47%、2.18%、2.17%,可以看到,自2022年起,不良貸款大幅攀升、不良率高企。

爲此,2023年江西銀行核銷不良額60.6億元,不良率有所下降,代價是嚴重侵蝕了利潤。2024上半年,不良貸款總額88.72億元,上年末爲72.99億元,因此再度計提36.73億元資產減值損失,進而淨利再下滑近五成。想修復盈利水平,降低不良貸款、夯實資產質量迫在眉睫。

不良貸款率達2.53%,上年同期爲2.17%,對此江西銀行表示,主因部分客戶經營困難,還款能力弱。

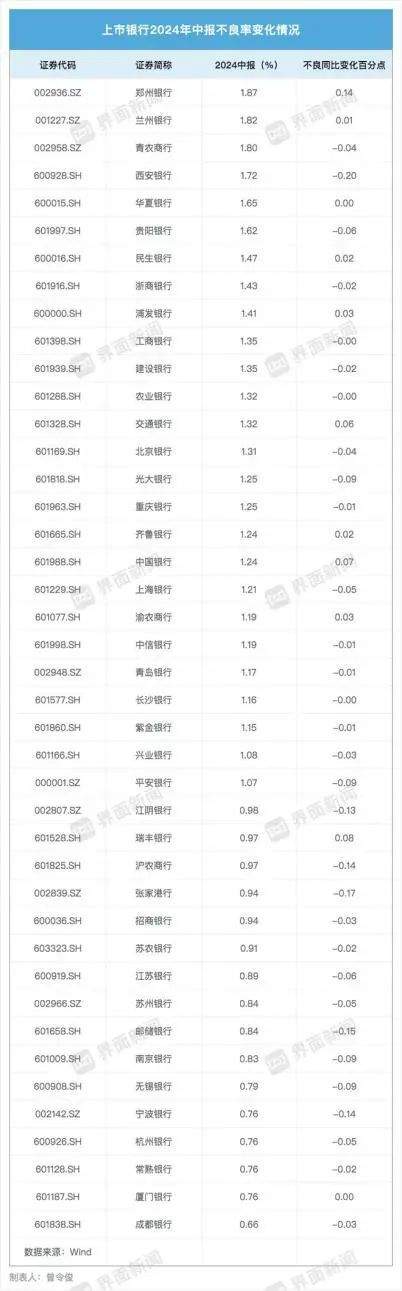

話雖如此,可同樣營商環境下,同期A股上市銀行不良率最高的也不過1.87%。金融監管總局數據也顯示,同期我國商業銀行不良貸款率1.56%,同比下降0.06個百分點,資產質量延續向好態勢。

不良率遠高於行業水平,自身有無短板反思處呢?

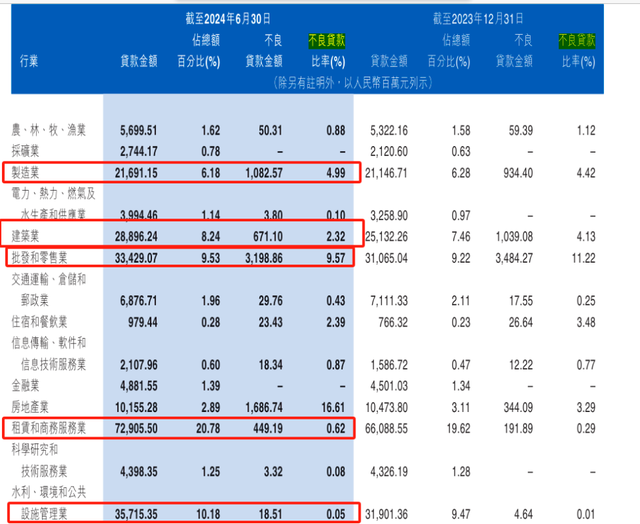

細觀,貸款主要集中在租賃和商務服務業,水利、環境和公共設施管理業,批發和零售業,建築業及制造業,貸款佔比20.78%、10.18%、9.53%、8.24%、6.18%。

其中,除建築業、批發和零售業不良率分別較上年末減少1.81個百分點和1.65個百分點至2.32%、9.57%外,其他三行業不良率均有增長,制造業增0.57個百分點至4.99%、租賃和商務服務業增0.33個百分點至0.62%、水利、環境和公共設施管理業增0.04個百分點至0.05%。

細觀不良貸款,房地產業大幅飆升着實招眼。截至2024年6月末,房地產不良貸款達到16.87億元,較年初增加13.43億元,增幅390.41%。房地產業不良貸款比率從年初的3.29%飆至16.61%,上升13.35個百分點,系該行不良率最高的行業。

以福建陽光集團爲例,8月28日其宣布兩起重大訴訟,均由江西銀行提起,起因是債權回購合同爭議。涉及金額爲6.47億和3.19億,目前案件均在初審階段。

2021年6月,江西銀行曾以5億和2.5億的資金購买了福建陽光集團發行的超短期融資券。由於觸發交叉違約條款,銀行要求提前回購這些融資券,集團未能履行這一要求。

2024年7月,江西銀行又提起三起訴訟,案由同樣是公司債權回購合同糾紛,涉及金額爲10.56億、2.33億和8.28億,案件均在初審階段。

根據公告,江西銀行在2021年的6月、7月和9月,分別以9億、2億和6.5億的資金認購了福建陽光集團發行的債權融資計劃和超短期融資券。由於集團未能清償到期的債務,也未能提前回購。

追償行動有利最大程度挽回損失,個中努力必須必要、值得肯定。但畢竟是風險後置、被動而爲,側面反映了江西銀行在信貸審批、風險控制等方面的不足,進而對資產質量、財務穩定性構成潛在威脅。決絕追償之外,如何查漏補缺、痛定思痛、夯實內控風控籬笆或許更爲急迫。

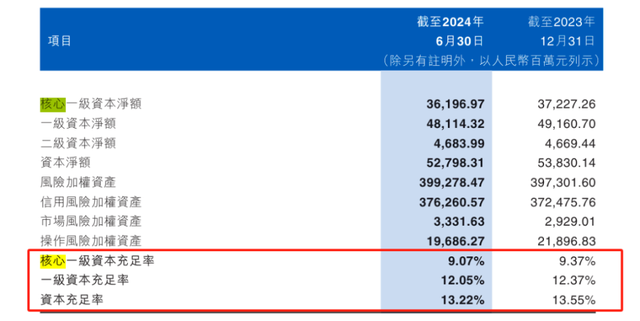

截至2024上半年末,江西銀行撥備覆蓋率較上年末減少5.86個百分點至171.30%;核心一級資本充足率減少0.3個百分點至9.07%、一級資本充足率減少0.32個百分點至12.05%、資本充足率減少0.33個百分點至13.22%。

同期,國家金融監管管理總局數據顯示,我國商業銀行(不含外國銀行分行)撥備覆蓋率209.32%,較上年末上升4.18個百分點,資本充足率爲15.53%,較上季末上升0.1個百分點;一級資本充足率爲12.38%,較上季末上升0.04個百分點;核心一級資本充足率爲10.74%,較上季末下降0.02個百分點。

升降之間,江西銀行已拖了行業後腿,前述聯合資信的風險防控提醒不是虛言,如何“補血”關系到企業扭頹的騰挪空間。

4

更多耐心、更多確定性

看到問題隱憂,也要看到成績亮點。

2024上半年,江西銀行經營規模穩步增長。截至報告期末資產總額5,645.15億元,較上年末增加121.69億元;負債總額5,163.04億元,增加114.91億元;總權益482.11億元,增加6.78億元;發放貸款和墊款總額3,507.95億元,增加139.06億元;吸收存款總額3,832.44億元,增加20.32億元;

客戶規模增長,得益於以客戶爲中心的經營理念,以市場需求、客戶需求、特色化經營爲導向,深入實施對公客戶培育三年行動。2024上半年,全行對公、個人、普惠等客戶數均穩步增長。其中,對公全量客戶9.76萬戶,較上年末增加5,847戶;個人全量客戶636.81萬戶,增加14.64萬戶;普惠小微貸款客戶4.13萬戶,增加2,915戶。

尤值一提的是,該行積極服務新質生產力。通過推出科技信用貸、科技抵押貸、科創知識貸等創新產品,積極服務科技型中小企業、高新技術企業、專精特新小巨人、制造業單項冠軍等制造業、科技型企業。截至報告期末,江西銀行制造業中長期貸款余額較上年末增長14.97%,科技型企業貸款余額105.61億元,保持增長態勢。

業務結構調整也有喜報。堅持回歸本源、聚焦主業,以貸款投放作爲資產增長的主要方式,截至報告期末,發放貸款和墊款總額佔資產總額比重較上年末增加1.15個百分點;

开源的同時,也在降本增效,強化預算統籌約束力度,向战略性業務傾斜資源。報告期內,江西銀行營收增長6.48%的同時,營業支出減少1.89億元,下降11.82%;成本收入比23.13%,下降5.12個百分點。

......

一個個跳動數字,折江西銀行自我進化能力、成長韌性、飽懷風險敬畏意識。單從此看,外界各方也應給企業、曾暉、駱小林等高管們更多一些的耐心信心。

只是,連年惡化的盈利水平、高企的不良率、下滑的資本充足率,仍超出不少市場觀察者預期。行業激烈競爭,如大浪淘沙不進則退,如何不負厚望、高效化解一個個頑疾,讓外界看到改善希望,江西銀行、曾暉、駱小林還需釋放更多成長確定性。

本文爲首財原創

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:高管落馬、盈利能力惡化 江西銀行的更多耐心與更多確定性

地址:https://www.100economy.com/article/136667.html