文|翠鳥資本

一直以來,中金公司(601995.SH)因其得天獨厚且龐大的項目資源而享有“貴族”的稱號。

諸多名校畢業生爲了追逐金融業高薪,紛紛擠破頭爭奪中金公司的錄用名額。

中金公司的底層基因,與中信、中信建投、華泰並不相同,雖然這四家證券公司並稱爲“三中一華”,但中金在收購中投證券之前長期主打高端形象,主要服務於企業客戶與高淨值群體。換言之,中金公司的投行業務是其在中國券業的核心競爭武器。

但是,2024年上半年,這位“投行貴族”已顯露出明顯的疲態。

投行收入跌幅最大

中金公司主要業務分爲投資銀行、股票業務、固定收益、資產管理、私募股權、財富管理等。

“投行貴族”,在今年上半年可謂“出師不利”。

2024年上半年,中金公司的投資銀行營業收入錄得5.79億元,同比降幅高達70.1%,成爲這個報告期營收同比下降幅度最高的業務。

對此,公司半年報有一段解釋:“主要爲科創板跟投而持有的證券2024年上半年市值下降較2023年同期市值上升而帶來的權益投資產生的損益淨額變動。”

只有固定收益業務是唯一實現營收正增長的業務,中金解釋稱:受益於持續布局公募REITs、碳交易、綠色金融、專精特新、非權益ETF等市場機會。

中金的投行業務僅僅是階段性現象嗎?

並非如此。

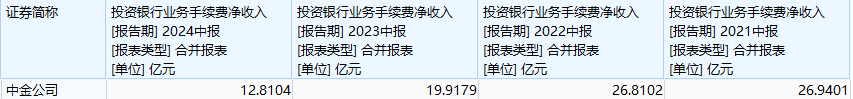

WIND數據顯示,以投資銀行業務手續費淨收入作爲數據標尺,2021年和2022年均錄得超過26億元,到了2023年降至20億元以下,到了2024年直接降至12.8億元。

“個位數”的疲態

實際上,中金公司的投行業務的疲態早已顯露。

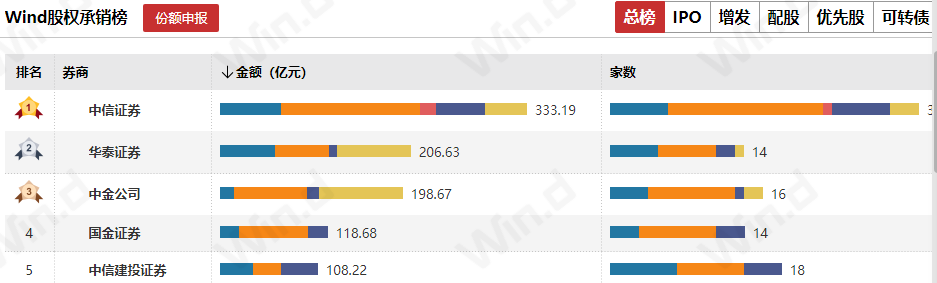

再來看2024年最新的股權承銷榜單,中金公司的承銷金額落後於中信證券、華泰證券。

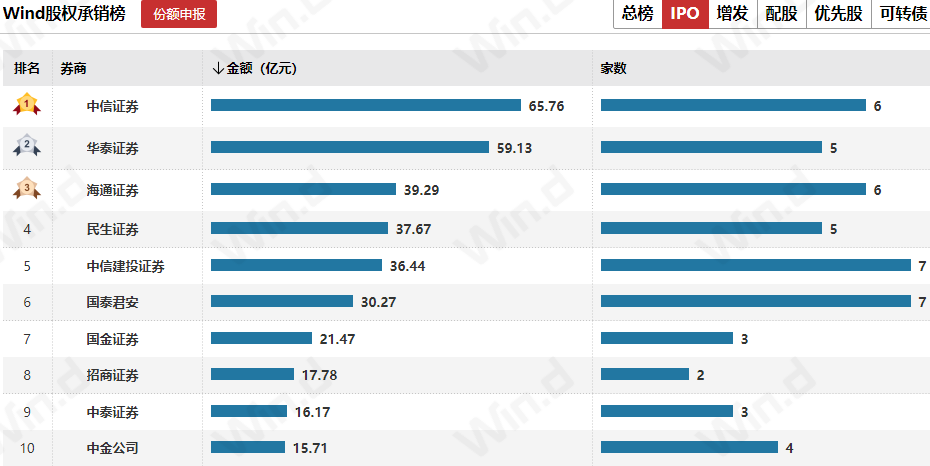

再來看年內最新的IPO的股權承銷金額,中金公司僅僅排在第十位,對應的家數爲4家。

再來看以發行日統計的2024年主承銷商承銷數量,中金公司項目總量爲18家,其中首發項目的市場份額爲5.56%。

僅比較IPO的市佔率,年內中金公司已經落後於海通證券、民生證券、國泰君安,在“三中一華”群體裏更是最後一名。

再回顧2023年主承銷數據。中金公司以54家名列全行業第五位,市佔率爲4.8%,落後於中信、中信建投、華泰、國泰君安、海通、民生等。

由此可見,中金市場份額之喪失,是相當嚴重的。

這也進一步佐證了中金公司投行業務走在了“下坡路”。

當然,上述成績單主要爲A股市場上的各大投行成績,中金在海外市場之優勢依然有所發揮。

據中報,中金作爲保薦人主承銷港股IPO項目9單,主承銷規模5.64億美元,排名市場第一。

“貴族生意”受損

投資者想必知道,IPO業務與私募股權生意有着緊密的聯動關系。

一家實體企業實現IPO,私募股權投資者則可以在二級市場實現退出。一旦IPO 上市進程受阻,直接對私募股權投資行業產生外溢效應,進一步延長私募高淨值客戶的退出等待時間。

中金公司IPO項目的低迷,直接影響到了旗下子公司中金私募股權的財報:上半年實現營業收入人民幣3887.55萬元,淨虧損人民幣2683.33萬元。

無獨有偶,另一家子公司中金浦成上半年出現營業虧損人民幣293.19萬元,淨虧損人民幣526.53萬元。

另據公告,截至2024年6月30日,中金公司的私募股權業務通過多種方式在管的資產規模達到人民幣4229億元,具體布局高新技術、先進制造、新能源、新材料、醫療健康等重點領域。

“場面話”

上證e互動上,年內曾有投資者詢問中金公司打造世界一流投行的具體舉措。

對此,中金公司董祕給出了非常“場面”的回復:目前公司已形成了研究和信息技術爲基礎,投資銀行、股票業務、固定收益、資產管理、私募股權和財富管理全方位發展的均衡業務結構,能夠爲國內外企業、機構、個人客戶提供綜合金融解決方案等。

然而,投行的核心就是股權融資的競爭力,這是中國資本市場活躍度的關鍵體現。

IPO趨緊的大環境下,中金公司的競爭實力开始落後同行,公司高級管理層也許應該好好反思了,如何保持住行業競爭力和核心競爭力。

此文爲翠鳥資本原創文章,未獲授權請勿轉載。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:中報|投行收入暴跌七成,中金公司疲態漸顯?

地址:https://www.100economy.com/article/136935.html