9 月 12 日,Coinbase 上线封裝比特幣代幣 Coinbase Wrapped BTC(cbBTC),已在以太坊和 Base 上運行;時隔一個月,10 月 17 日 Kraken 也推出封裝比特幣產品 kBTC,在以太坊、OP Mainnet 上運行。

兩家全球性頭部交易所,短時間內相繼推出類似的新業務,且 cbBTC 在過去一個月的數據表現也堪稱亮眼,這一系列動作究竟意味着什么?背後又到底可能隱藏着怎樣的深層次考量?

經歷過 2020 年 DeFi Summer 的老炮們一定對 WBTC、renBTC 等封裝比特幣並不陌生,彼時趁着鏈上流動性盛夏,關於釋放比特幣資產流動性的嘗試有很多,其中最主要的一種就是通過 ERC-20 封裝代幣的形式,跨鏈到以太坊(EVM)生態:

譬如彼時最火熱的 renBTC、WBTC、tBTC,用戶可以質押 BTC 獲得對應的封裝代幣,從而作爲流動性橋接至以太坊生態,通過與以太坊生態耦合來參與 DeFi 等鏈上場景,扮演了將比特幣流動性帶入 DeFi 和以太坊生態的旗手角色。

只是一輪輪牛熊過去,大部分昔日的明星項目相繼折戟沉沙。

WBTC 屬於封裝比特幣賽道的老牌玩家,伴隨着 2020 年以太坊 DeFi 生態的井噴式發展,比特幣作爲圈內最優質資產的需求也开始出現,尤其對「巨鯨」和「古典玩家」而言,WBTC 等最初一批的封裝比特幣讓 Holder 手裏的 BTC 不能再是「非生息資產」,相反可以在一定風險權衡之下參與 DeFi 各類使用場景。

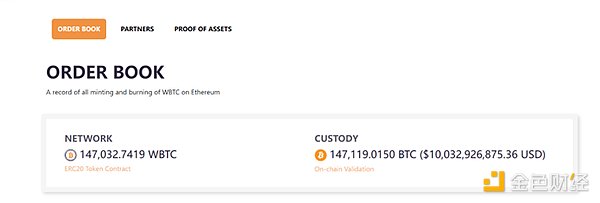

某種程度上 WBTC 也經受住了書輪牛熊下的市場和時間考驗,從數據維度看,目前全網共發行了超 14.7 萬枚 WBTC,總價值逾 100 億美元,也說明了市場對 WBTC 的信任與需求。

來源:WBTC 官網

只不過近期 WBTC 也遭遇了一輪信任危機——8 月 9 日,WBTC 托管商 BitGo 官宣與香港企業 BiT Global 設立合資企業,並計劃將 WBTC 的 BTC 管理地址遷移至這個合資企業的多籤,而有意思的是,這個香港企業 BiT Global 的背後正是孫宇晨。

這也由此引發市場對後續 WBTC 實控權安全性的洶洶物議,雖然孫宇晨回應稱 WBTC 與之前相比沒有任何變化,審計是實時進行的,完全由托管方 Bit Global 和 BitGo 按照與之前相同的程序進行管理。

但對於加密投資者來說,但市場仍疑慮未消,該消息首度曝光的一周內,僅 Crypto.com 和 Galaxy 就贖回了超 2700 萬美元的比特幣,而過去兩個月 WBTC 的儲備更是減少了近 7000 枚比特幣。

歸根結底,還是因爲 WBTC 的儲備資產多籤權限要從 BitGo 轉移到由孫宇晨控制的合資企業,而在只看托管商是否靠譜的中心化機制下,市場又對孫宇晨極度不信任,才引發了此次信任危機。

2020 年的 renBTC,是和 WBTC 各自代表了去中心化與中心化 BTC 穩定幣解決方案的頭部代表——它的整個發行過程較爲去中心化,即用戶將原生 BTC 存入指定的 RenBridge 網關作爲抵押,RenVM 通過智能合約在以太坊網絡中發行對應的 renBTC。

且項目方與 Alameda Research 關系相當密切,這也一度成爲它的最大亮眼標籤,但福禍相依,在 FTX 危機後 Ren 毫不意外地受到波及,不僅運營資金斷裂,而且資金大規模外逃。

雖然後續也嘗試了自救,但截至發文時,最新的對外披露進展還停留 2023 年 9 月的 Ren 基金會公告,現下來看,幾乎相當於腦死亡。

來源:X

目前最有意思的還在運行的項目實踐,應該就是 Threshold Network 的 tBTC 產品,其中 tBTC 用在網絡上運行節點的隨機選擇的一組運營商取代了中心化中介機構,這些運營商共同使用 Threshold 加密技術來保護用戶存入的比特幣,簡言之就是用戶資金由運營商的多數共識控制。

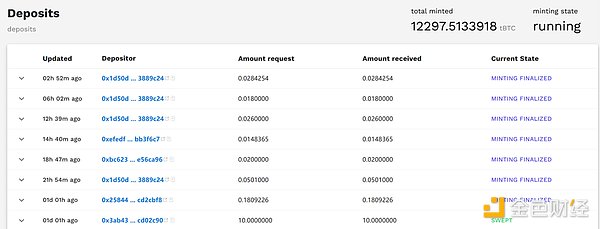

截至發文時 tBTC 的總供應量超 1.2 萬枚,總價值近 8 億美元,而半年前則只有約 1500 枚,增長還是相當迅速。

來源:Threshold Network

總而言之,各家方案的競爭,本質上還是圍繞資產安全這個核心,而伴隨着此次風波 WBTC 揭开了去中心化穩定幣市場需求的蓋子,未來無論是 tBTC 還是其他類似的項目,都需要在保障資產安全的基礎上,不斷完善自己的去中心化設計,以滿足市場和用戶的需求。

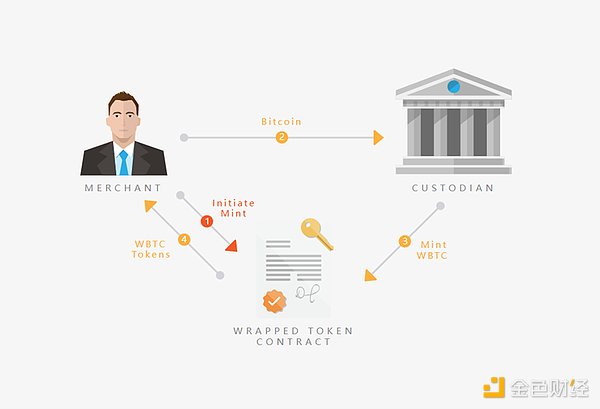

根據官方描述,cbBTC 及 kBTC 的鑄造/銷毀機制和 WBTC 大同小異,只不過前者的資金托管由 Coinbase、Kraken 交易所直接提供信譽背書,而後者則是 BitGo 及最新的孫宇晨。

此外最大的不同點,就是大大降低了普通用戶參與門檻——用戶無需在鏈上先持有比特幣,然後向承兌商進行 BTC 轉账來完成 WBTC 兌換,而是可以直接在交易所账戶內完成該操作過程。

來源:WBTC 官網

以 cbBTC 爲例,當用戶將存儲在 Coinbase 中的 BTC 轉移至 Base 或以太坊網絡時,會自動觸發 BTC 與 cbBTC 之間的 1:1 兌換,在目標地址上鑄造出相應的代幣;反之,系統會銷毀這些代幣並從 Coinbase 儲備中釋放等量的 BTC 到用戶的比特幣账戶中。

而 kBTC 的鑄造/銷毀過程也是完全在交易所账戶內閉環,用戶必須在 Kraken 账戶內持有 BTC,才能進行兌換,如要將 kBTC 兌換回比特幣,就需將 kBTC 存入 Kraken 账戶。

說白了 Coinbase/Kraken 承擔了 BTC 和對應封裝代幣雙向兌換的路由節點的職責,也便於他們統籌自己的用戶資源和流動性。

同時 Coinbase 還聘請了 OpenZeppelin 對 cbETH 智能合約(鏈接)進行審計,kBTC 則選擇由外部安全審計公司 Trail of Bits 進行審計,二者都強調其托管流程和透明度。

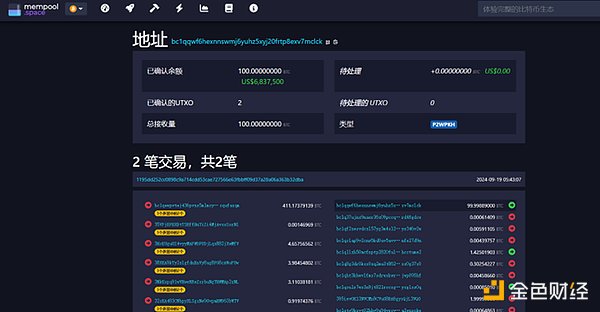

甚至 Kraken 表示每枚 kBTC 代幣都由懷俄明州特許的 SPDI(特殊目的存款機構)Kraken Financial 持有等量比特幣 1:1 支持,用戶可以隨時在鏈上驗證 kBTC 的儲備情況——截至發文時其托管地址持有 100 枚 BTC,應爲測試交易。

來源:mempool

不過相比於 WBTC 趕上 2020 年的 DeFi Summer 並歷經數輪牛熊後才坐穩了生態版圖,cbBTC 和 kBTC 可謂含着「金湯匙」出生:

Coinbase 甫一推出 cbBTC,就與多家主流 DeFi 協議和平台建立緊密合作關系,包括主流 DEX(Uniswap,Curve,Aerodrome 等)、借貸協議(Aave,Compound,Spark 等)、收益金庫等,不僅爲 cbBTC 提供了廣泛的生態支持,也爲用戶提供了更多樣化在鏈上使用比特幣的方式;

而 kBTC 的首批合作夥伴也包括 deBridge、Definitive、Gauntlet、ParaSwap 和 Yearn,持有者可用於以太坊和 OP Mainnet 上的各種鏈上活動;

有意思的是,截至發文時,在費用結構 Coinbase 和 Kraken 都不對鑄造/銷毀操作收取任何費用——用戶從 Coinbase 提款 cbBTC 時只需支付提現費用,而 kBTC 則在存款和提現時分別額外收取 0.05% 0.00001 ETH(OP Mainnet)的費用。

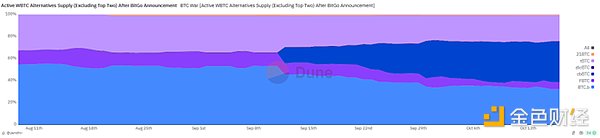

Dune 數據顯示,截至 10 月 20 日,整個封裝比特幣賽道中,WBTC 以 63.7% 的市場份額佔據絕對優勢,而推出剛滿 1 個月的 cbBTC 佔比僅 3%。

但不可忽視的是,自 WBTC 信任風波之後,情況發生了變化——在活躍的 WBTC 替補者中,cbBTC 佔比高達 37%,勢頭極爲兇猛,展現出了強大的發展潛力,爲本來循規蹈矩的封裝比特幣賽道注入了新的活力。

來源:Dune

同時據 IntoTheBlock 披露數據,cbBTC 發布兩周後,交易量就佔到封裝比特幣總交易量的 49%。

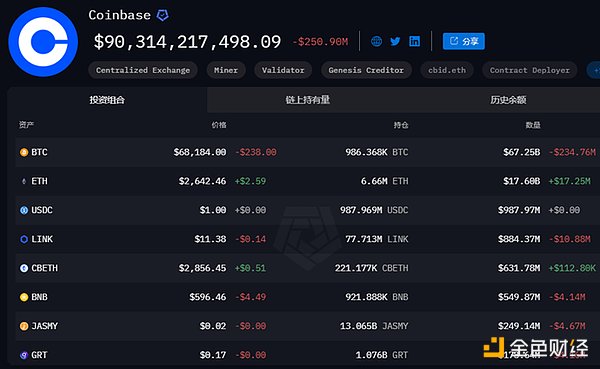

總的來看,cbBTC 的推出確實是有效盤活 Coinbase 內龐大的存量 BTC——Arkham 數據顯示,Coinbase 交易所比特幣余額當前高達 98 萬以上,價值逾 670 億美元,而這些 BTC 一直處於闲置狀態:

由於價格波動比其它山寨資產低,擁有足夠的安全邊際,且鑄造/銷毀過程需要多步鏈上操作,所以相較於 DeFi 等復雜的鏈上樂高組合玩法,很多普通用戶沒有動力也不敢冒着風險將太多 BTC 跨鏈到以太坊生態去博未知的收益。

來源:Arkham

因此 2020 年以來封裝代幣+EVM 的形式並未做大,總體吸引的 BTC 資金流入有限,而 Coinbase/kraken 的新玩法,等於大大簡化了普通用戶的鑄造/銷毀的門檻,同時對用戶來說,日常使用的交易所也能給與更直觀的品牌背書。

因此疊加 WBTC 的信任風波,cbBTC 自然而然地盤活了這些交易所沉澱資產,爲 BTC 這份「非生息資產」提供了近乎原生且穩定的更高收益,將其轉化爲生息資產,在此基礎上再將其引入更廣泛的鏈上使用場景,從而整體盤活 Holder 們手中的 BTC 這個最優質、體量最大的加密原生資產。

此外,還一個被市場忽略的觀察角度:早在 3 個月前的 7 月 16 日,作爲參與償還 Mt.Gox 債權人的加密貨幣交易所,Kraken 便從 Mt. Gox 受托人處收到了債權人資金(BTC 和 BCH)。

其中 Arkham 鏈上數據顯示,Kraken 關聯地址共計收到約 48,641 枚 BTC(目前價值約 33 億美元),隨後陸續分拆到其他交易所存款地址。

這也就意味着,無論後續收到 BTC 分配的債權用戶,是選擇繼續持有還有直接(全部/部分)拋售,對 Kraken 來說,都是一個其它交易所並不具備的巨大挑战和機遇——如何通過一種有效的業務形式吸引這份高達 33 億美元的 BTC,直接將其轉化爲留存 Kraken 內的沉澱資金,甚至藉此吸引更廣泛的 BTC 持有者。

因此 kBTC 的推出,便很有可能是 Kraken 基於該思路的一種战略性業務試水——通過提供 ERC-20 形式的 EVM 兼容封裝比特幣,賦予 BTC 流動性和更廣泛的鏈上交易場景,從而吸引債權用戶將他們的 BTC 留存在 Kraken,並轉化爲沉澱資金。

某種角度上說,1.34 萬億美元體量的比特幣(2024 年 10 月 20 日最新 CoinGecko 數據),正是加密世界最大的「沉睡資金池」。

所以從 BTC 進入 DeFi 各類場景這個需求出現後,安全靠譜的跨鏈橋梁就成了首當其衝的核心因素,尤其對廣大的比特幣「Holder」,手握重金,安全顧慮是導致處於觀望姿態的第一原因。

因此誰能保證絕對安全、體驗便捷的 BTC 跨鏈方案,誰就有可能成爲 ERC-20 比特幣這個未來可能至少千億量級市場的下一個「Tether」,在此背景下,Coinbase 和 Kraken 作爲其中率先試水的交易所玩家,確實憑借着自身的業務基礎和市場影響力,爲用戶提供了一定程度上更便捷的 BTC 流動性服務,也是發揮已有優勢進一步拓展產品线的新業態,只是令人好奇的是,爲什么像 Binance、OKX 這樣的大型交易所卻遲遲沒有推出類似的封裝比特幣產品?實際上,合規性問題可能是一個重要的障礙——Coinbase 和 Kraken 都在合規性方面有着較強的基礎,這使得它們能夠在監管嚴格的環境中推出新產品。

而對於幣安等交易所來說,盡管它們在全球範圍內擁有龐大的用戶基礎和市場份額,但在某些地區的監管問題仍然是一個不小的挑战,那從這個角度看的話,像 HashKey 等香港持牌交易平台,由於嚴格遵守監管要求,在監管日益嚴格的背景下,反而有望成爲數字資產交易平台格局洗牌的核心變量:

以 HashKey 爲例,作爲香港首批獲得虛擬資產交易牌照的交易所之一,必須嚴格遵守香港證監會的監管要求——採用冷熱錢包分離的方式,98% 的資產存儲在冷錢包中,2% 存儲在熱錢包中,並引入專業保險機構承保用戶資產,在合規方面爲用戶提供更多的保障。

此外基於香港及其它司法管轄區的牌照,HashKey 等持牌所也完全可以像今年 4 月 30 日新推出的加密 ETF 業務一樣,結合自身的監管優勢和市場需求,开發出符合市場預期的創新產品,這樣既爲自身提供了業務升級的切入口,也爲用戶提供了更多的流動性和使用場景。

總的來看,通過借鑑 Coinbase 的模式,其他交易所完全可以考慮推出類似的產品,只是在合規性日益重要的今天,像 HashKey 這樣的持牌合規交易所在資產托管和客戶資產保護方面有着嚴格的合規審查和風險管理,相比之下具備更大的發展潛力和市場競爭力。

小記

1.34 萬億的沉睡資產,導致資金效率無疑是貫穿比特幣生態的核心議題。

而 cbBTC、kBTC 等基於交易所業務的封裝比特幣解決方案,某種程度上可以類比爲比特幣流動性進一步釋放的「基建工程」——使交易所在賦予比特幣流動性的基礎上,進一步成爲連接比特幣生態與多鏈應用生態的智能路由。

這也是一場圍繞比特幣生態的新交易所競賽方向,目前由 Coinbase、Kraken 領跑,主流離岸交易所等則因合規性方面的考量,行動相對謹慎,這或許也將成爲合規與非合規交易所在新業務拓展上的一個縮影:

隨着全球監管力度的加強,未來市場可能會圍繞合規性進行一次新的格局洗牌,無論是封裝比特幣還是穩定幣、RWA 等新業務,像 HashKey Exchange這樣嚴格受監管的持牌交易平台,不排除將扮演越來越關鍵的角色,值得關注。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:HashKey Jeffrey:Coinbase 和 Kraken 跑步入場封裝比特幣 交易所迎來新業務主战場?

地址:https://www.100economy.com/article/139818.html