概要

展望2025年,宏觀環境復雜多變,尤其是外部不確定因素或仍較大。面對壓力,預計國內政策會繼續迎難而上,積極發力。不管外部形勢如何變化,保持战略定力,做正確的事,提高自己,就沒什么可怕的,正所謂“勝人者有力,自勝者強”。

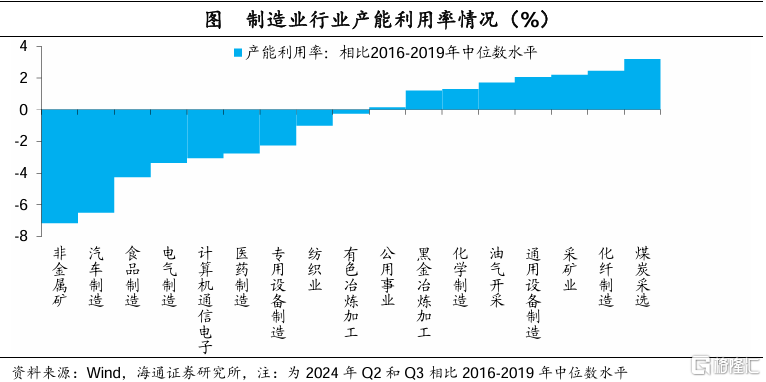

政策:“變”與“不變”。政策端最重要的變化,是提到“正視困難,堅定信心”。高質量的發展框架不會改變,預計2025年宏觀政策會積極發力,但不會大水漫灌式的強刺激。預計貨幣政策仍會漸進式調整,財政政策在化債、防風險的同時,會適度提高財政赤字穩定經濟。除了需求側的政策,供給側也有望進一步改革,尤其是針對產能利用率偏低、持續虧損的行業。

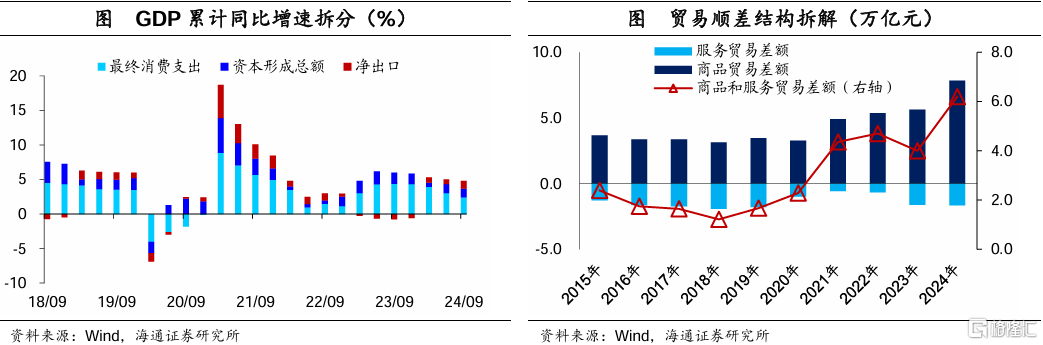

經濟:何時見底回升?海通宏觀預計,2025年我國GDP增長目標有望定在5%左右。我國中長期經濟有很大潛力,但短期需要提振需求。當前消費增速仍待提振,改善居民收入和預期同等重要。房地產仍有一定壓力,但在積極政策支持下,銷售和投資或逐步探底回升。在“搶出口”、轉口貿易支撐下,預計出口對全年經濟或仍有一定支撐,但貿易順差或有所收窄,淨出口對經濟支撐作用或有所減弱。往前看,關注經濟波動,仍需關注融資指標的改善情況。

資產:關注哪些機會?特朗普政策一旦落地,美債利率或有進一步上行壓力,美股波動也可能加大。從相對經濟變化看,美元指數或仍然偏強,歐元、日元等貨幣或偏弱。全球百年變局繼續演繹,中長期關注黃金和類貨幣資產。我國政策暖風持續,可以關注權益資產的結構機會。我國債券和類債券資產的機會,仍然值得繼續關注。

風險提示:政策不及預期,海外不確定性加大,地緣風險,假設和測算誤差風險。

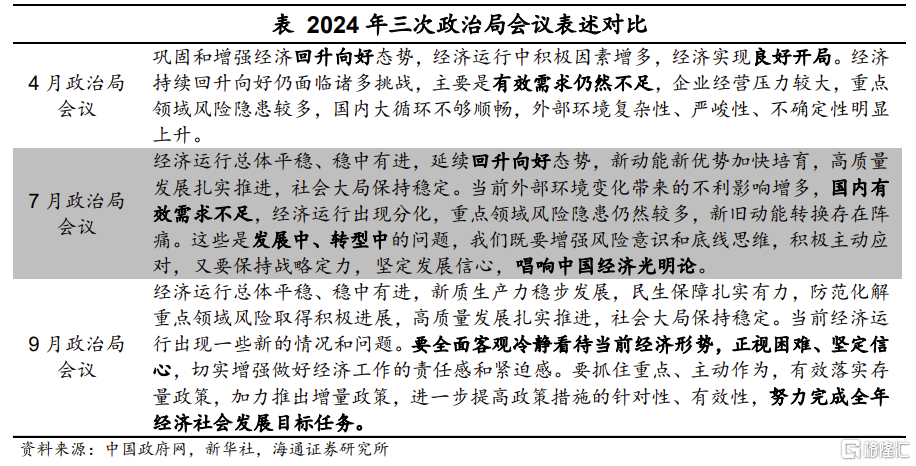

最重要的變化:正視困難,堅定信心。9月下旬以來,一攬子增量政策陸續出台,海通宏觀認爲,政策端最重要的變化是“正視困難,堅定信心”,所以在經濟面臨壓力的情況下,政策暖風會持續。

穩增長的政策依然會延續“高質量”發展的大框架,不會搞大水漫灌式強刺激。貨幣政策會更具“支持性”,但過快降息的可能性並不大;財政政策邊際上會增加托底功能,但財政紀律依然會延續;房地產政策重在托底,守好底线;基建投資注重投資效率,不做低效、無效的投資。

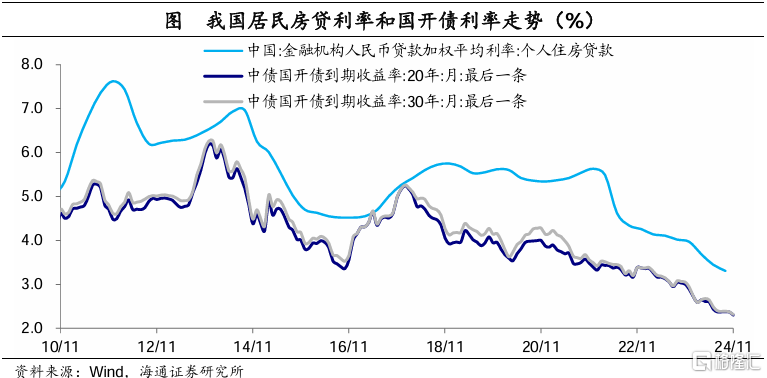

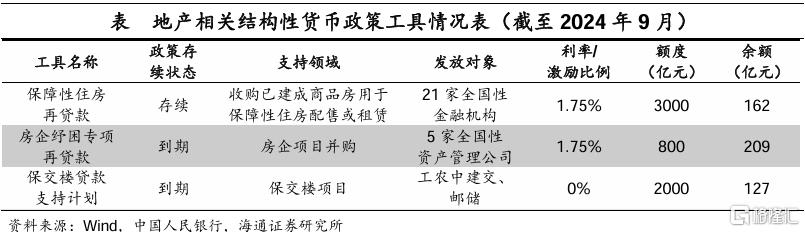

貨幣政策方面:進一步降息仍有必要。目前框架下,我國居民債務具有較強的“剛兌”性質。對於資質較好的主體,應可以享受更低的利率。截至2024年9月,新投放的居民房貸加權平均利率爲3.31%,而20年和30年期國开債到期收益率已降至2.3%,所以當前存量和增量房貸利率或均高於市場利率水平,仍然存在調整空間。

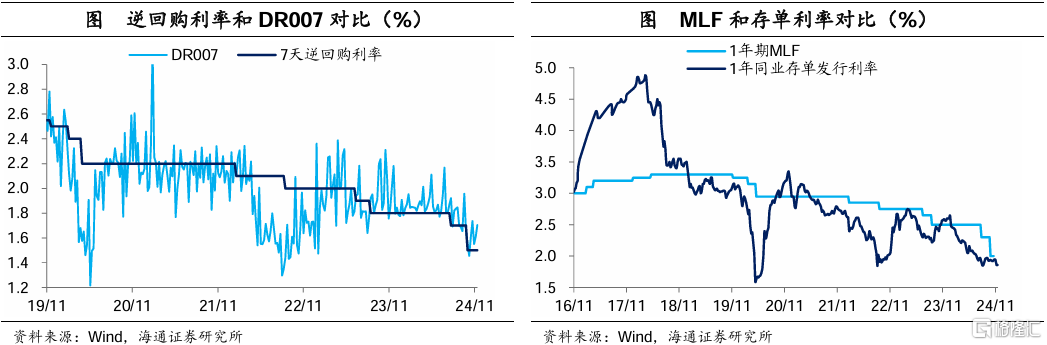

但如果繼續降低居民部門的融資利率,銀行息差壓力仍會增大,還需要進一步調整銀行負債端利率。所以,存款利率和銀行間利率進一步調整,仍有必要。不過,從調整節奏來看,預計仍是漸進式進行。

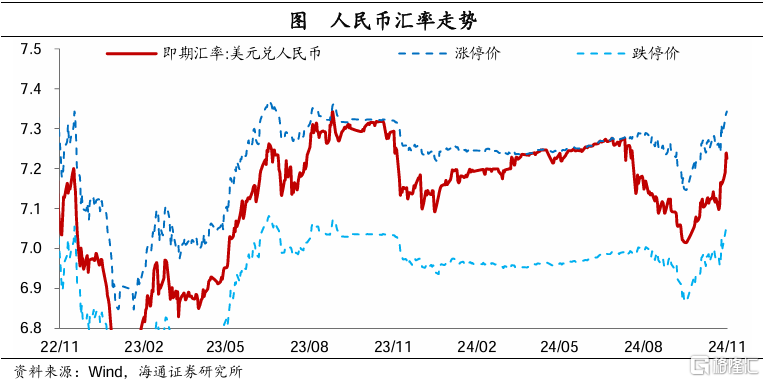

此外,貨幣政策也需要在匯率和利率之間做好平衡。考慮到美元指數仍然偏強,尤其是特朗普政府系列政策若逐步落地,也可能支撐美元表現,由此人民幣匯率壓力仍然存在,貨幣政策仍需權衡。

但貨幣政策對穩增長的作用有一定的限度。貨幣政策主要通過提供低息貸款的方式支持實體經濟,而這需要有實體融資需求增長來配合。而在實體預期偏弱的情況下,需要財政“逆周期”力量的作用。

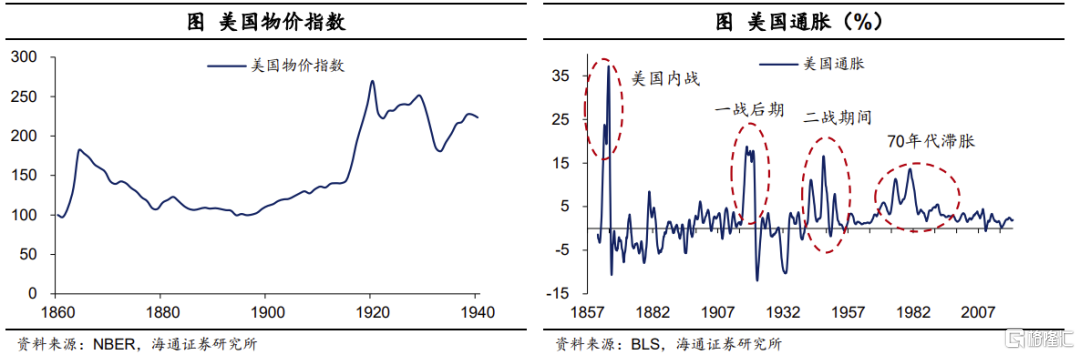

從海外經驗來看,美國的財政周期對通脹有較大的影響。如果看長周期的美國通脹歷史,在凱恩斯主義出現之前,尤其是在金本位時代,美國多數時間處於通縮狀態。在1861-1930年期間的70年裏,有31年的時間美國處於負通脹狀態,38年的時間通脹低於1%。在其他高通脹的年份,基本均發生在战爭期間,主要源於財政“被動”擴張。二战結束後,爲應對需求下行,財政刺激托底經濟,美國通脹水平很少出現負增長。

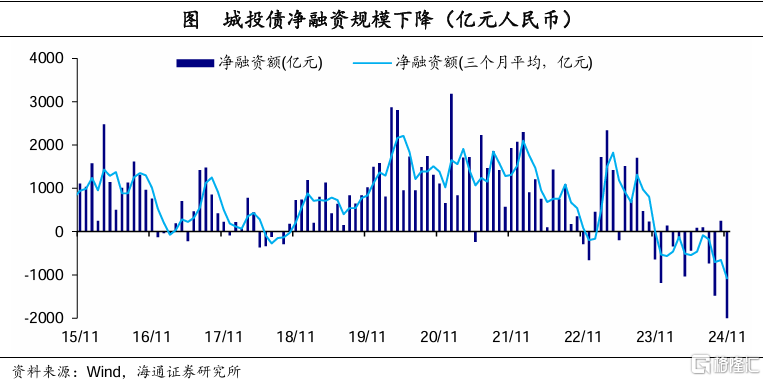

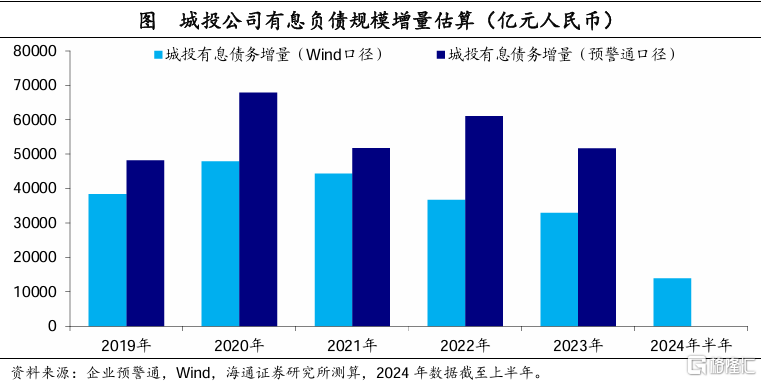

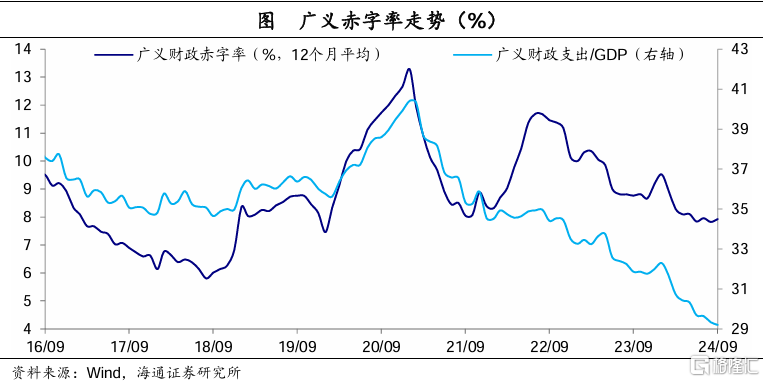

我國過去兩年狹義財政邊際擴張,但廣義財政相對克制。2024年我國預算赤字增加1800億,專項債額度增加1000億,並且增加1萬億特別國債。此外,2023年增發的1萬億國債大部分用於2024年。不過,值得關注的是,地方城投淨融資行爲明顯放緩,也就是說廣義財政相對克制,不搞強刺激。除了標准化的債券以外,如果考慮到貸款和非標,海通宏觀測算發現,近兩年城投公司的有息負債增量也有所放緩。

在政策轉向後,海通宏觀預計,我國財政周期的序幕已經开啓。對於2024年內的財政工作安排,要完成預算內的支出目標,海通宏觀估計還有近1萬億元的資金缺口。在不追加赤字的前提下,財政或主要利用幾方面的增量資金:中央單位上繳一部分專項收益、4000億的地方政府結存債務限額、地方存量資源盤活、預算穩定調節基金等。

對於2025年的財政工作,除了12萬億的化債計劃繼續執行外,海通宏觀預計財政發力或主要聚焦以下方向:首先,預算內赤字率或略有提升,或提升至3.5%附近甚至更高。其次,專項債規模預計會邊際擴大,預計從2024年的3.9萬億提升至4.0萬億左右或更高水平。最後,特別國債大概率繼續發行,預計在1萬億以上規模。

此外,海通宏觀預計或將發行6000億至1萬億的特別國債補充銀行資本金。關於支出方向,在給定的專項債額度內,海通宏觀預計部分額度或可用於土地儲備收購和保障房收儲,而其他債務額度大概率會繼續支持設備更新、消費品以舊換等需求。

經過測算,海通宏觀預計,除了債務置換和補充資本金等用於防風險領域的資金外,2025年規劃的廣義赤字規模或相比2024年還可以增加1萬億左右。如果經濟壓力受外部因素擾動加大,2025年的廣義赤字或追加更多規模。

從財政資金的投向看,海通宏觀預計財政重在兼顧防風險和穩增長。在穩增長方面,財政整體方向也會從過去的“投資”主導,邊際向“消費”傾斜。

第一,借新債還舊債,降低利息負擔,增大財政騰挪空間。12萬億規模的化債舉措主要可以歸納爲三部分:首先,每年新增專項債中,拿出8000億來做債務置換,但不會直接增加政府債務額度。其次,2029年及以後到期的2萬億棚改隱性債務,仍按原合同償還。最後,地方政府發行6萬億專項債,置換隱性債務。這一操作整體會降低地方政府隱性債務的風險,降低地方政府的利息負擔。

第二,補充資本金,保障銀行穩健經營。通過發行特別國債,支持國有大型商業銀行補充核心一級資本。海通宏觀認爲,財政爲商業銀行注資不僅有助於大型商業銀行穩健經營的能力,也有助於保障金融系統的穩定,維持信貸的穩定。

第三,托底房地產,但重在托底而不強刺激。疊加運用地方政府專項債券、專項資金、稅收政策等工具,支持推動房地產市場止跌回穩。政策舉措主要聚焦三個方面:首先,允許專項債券用於土地儲備。其次,支持專項債收購存量商品房用作保障性住房。最後,優化完善相關稅收政策。

第四,補貼收入,適度提振消費。加大對重點群體的支持保障力度,下一步還將加大對學生群體獎優助困力度。

除了需求側的政策,供給側也有望進一步改革。除了解決需求的問題,海通宏觀認爲供給側也需要做一些改革,尤其是針對產能利用率偏低、持續虧損的行業,大概率會推出新一輪供給側改革,來提振企業的經營狀況。

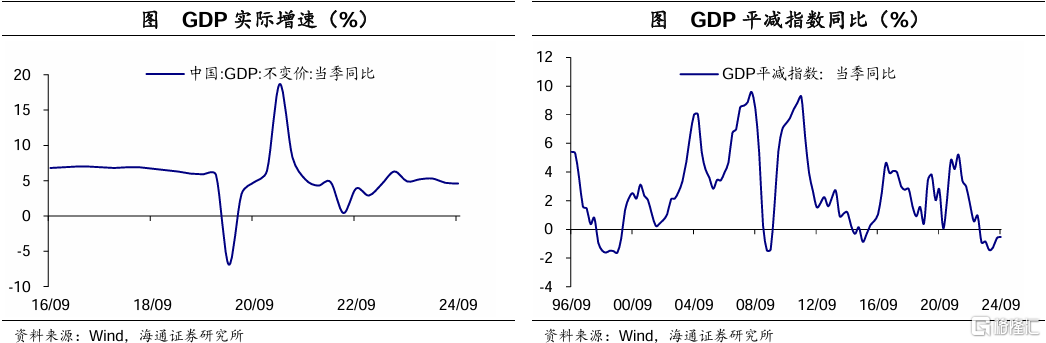

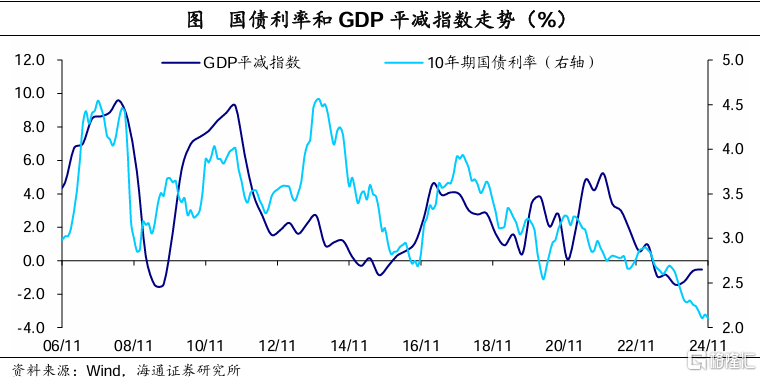

2025年經濟:仍需政策提振。中長期來看,我國經濟具有較大潛力,不過,短期經濟的需求端仍然需要提振。2024年3季度實際GDP同比增速爲4.6%,經濟生產量確實有所改善。但價格依然偏弱,截至2024年9月,GDP平減指數同比增速爲-0.5%,出口價格指數、PPI均爲負增長,CPI增速仍在低位。

海通宏觀預計,2024年大概率完成5%左右的增長目標。“9·24”以來的系列穩增長政策,以及經濟生產端加速,或對經濟形成明顯支撐。

我海通宏觀預計,2025年我國GDP增長目標有望定在5%左右,要完成目標仍需積極政策繼續發力。

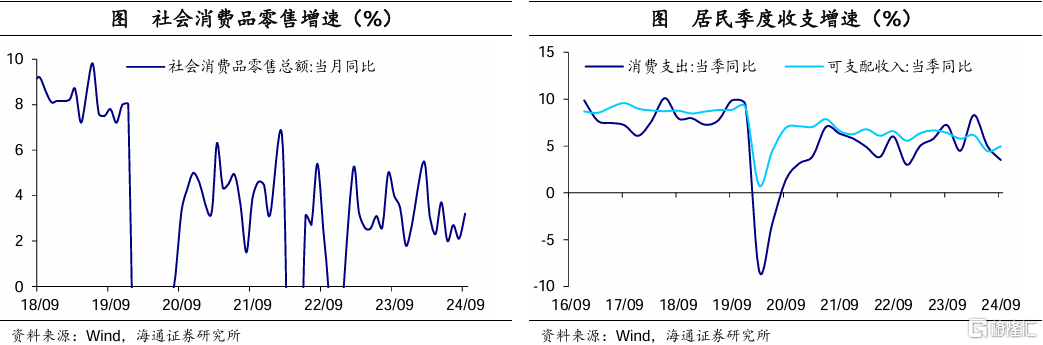

消費增速仍待提振。今年前三季度,我國社會消費品零售總額累計同比增長3.3%,較二季度的增速3.7%回落0.4個百分點,連續第二個季度回落。

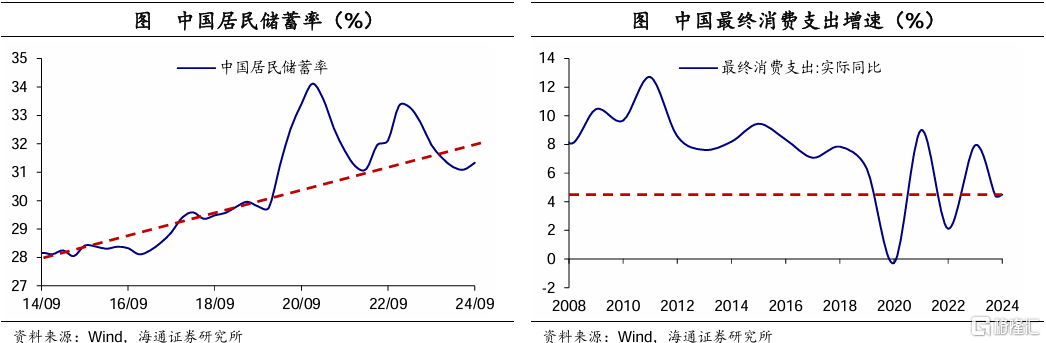

要提振消費,改善收入和預期同等重要。海通宏觀預計,2024年GDP中最終消費支出的實際增速在4.5%左右,消費增長已經形成了新的軌道。當前居民儲蓄率已經回落到疫情之前的趨勢线以下,而要進一步提高居民消費,關鍵是提振居民的收入和收入的預期。

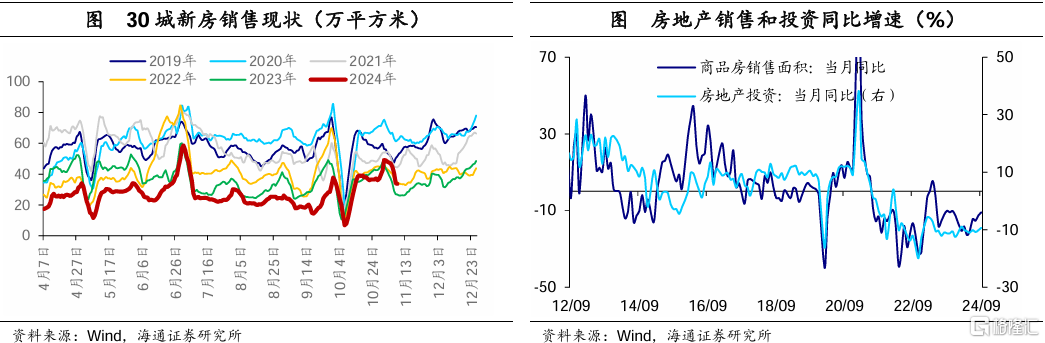

房地產仍相對偏弱。今年9月商品房銷售面積累計同比增速爲-17.1%,跌幅仍然較大;新开工、施工、竣工面積的累計增速分別爲-22.2%、-12.2%和-24.4%,地產投資累計同比增速爲-10.1%,均仍處於負區間,反映當前房地產經濟仍需要進一步改善。

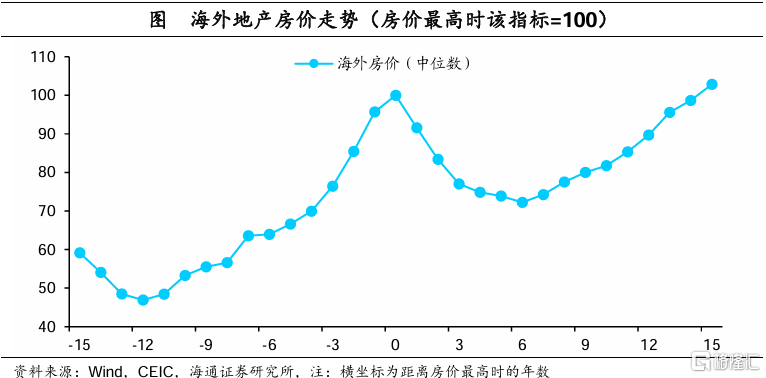

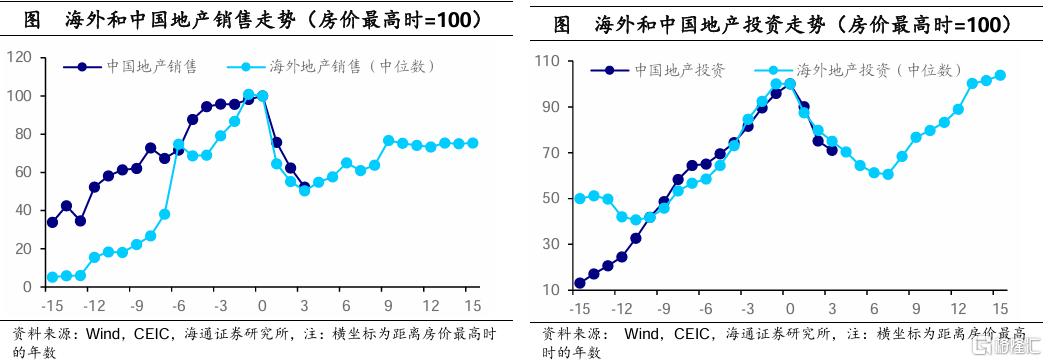

從海外經驗來看,海外房價下跌的時間較久,而我國房價保持相對穩定。海外房價下跌周期一般持續約6年,跌幅在35%左右。海通宏觀參考了35個經濟體、48輪海外地產下行周期的數據,海外地產下行周期,下跌季度數的中位數爲24個季度(6年),最大跌幅的中位數爲33%。下跌季度數最少爲11個季度(3年),最小跌幅爲20%;最長超過60個季度(15年),最大跌幅爲62%。相對而言,我國房價比較穩定。

從地產銷售、投資來看,海外經濟體一般會經歷3-4年以上的承壓期。從海外經濟體的中位數來看,在地產下行周期,銷售和投資分別下降3年和7年,下跌幅度最大的一般是第1-3年。隨着短期衝擊過去後,基數走低、預期緩慢修復,跌幅會逐年收窄。

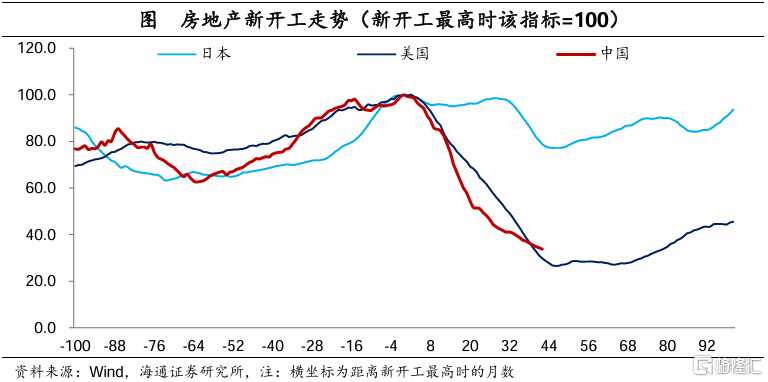

海通宏觀預計,2025年,在積極政策支持下,我國房地產銷售和投資或逐步探底回升。我國房地產新开工規模(12個月移動平均)相比最高點已經回落66%,參考日本和美國的地產下行周期,1990年代日本的回落幅度不到30%,2006年後美國的回落幅度則在75%左右。

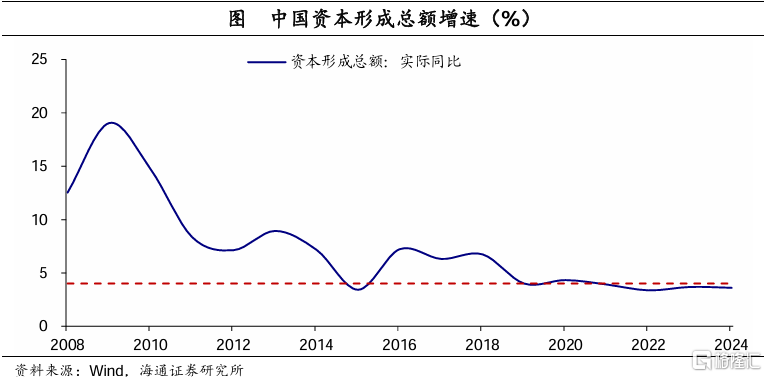

海通宏觀預計,2025年我國資本形成增速有望有所回升。在2018年以後,我國進入高質量發展的新階段,資本形成總額的增速基本不超過5%,除2020年外,基本都低於4%,當前我國更加重視投資效率,避免低效率投資。海通宏觀預計,2024年資本形成總額增速約爲3.6%,隨着地產投資拖累幅度減小,基建投資邊際發力,2025年增速或在4%附近。

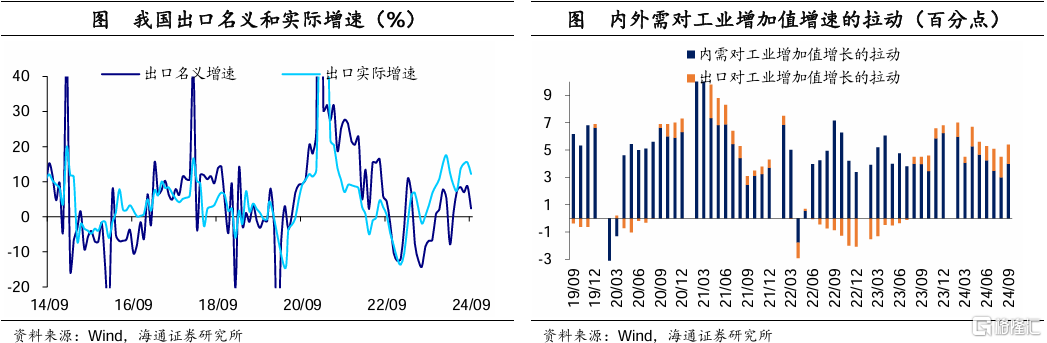

海通宏觀預計出口對經濟或仍有一定支撐。我國制造業仍有較強競爭力,過去幾年出口仍對總需求、工業生產和投資都有較強支撐。2025年雖然外部形勢不確定性增大,但海外加關稅落地仍有一定不確定性,且需要一定時間。在此之前可能存在“搶出口”支撐,部分出口也可通過轉口貿易完成。我國2025年全年出口仍然有一定支撐點,當然也需要關注外部形勢的變化。

海通宏觀預計,2025年淨出口對經濟支撐作用或有所減弱。2024年我國出口名義增速雖然沒有大幅上行,但出口價格下跌,出口量反而表現不錯。同時進口量增速有所下滑,商品貿易實際順差反明顯擴大。此外,服務貿易逆差額已經回升至2020年之前水平,2024年服務貿易逆差擴大幅度有限。考慮到貿易關系面臨的不確定性,以及我國內需政策加碼,商品貿易順差或有所收窄,2025年淨出口對經濟增長支撐作用或有所減弱。

融資增速:或是經濟回升的關鍵。從過去經驗來看,融資指標是我國經濟的領先指標。例如2016年下半年的經濟回升、2020年的經濟回升,都是建立在融資增速明顯反彈的前提下的。2024年以來融資增速出現快速下行,近幾個月隨着政府融資節奏的釋放,融資增速趨於穩定。因此,未來仍需關注融資指標的改善情況。

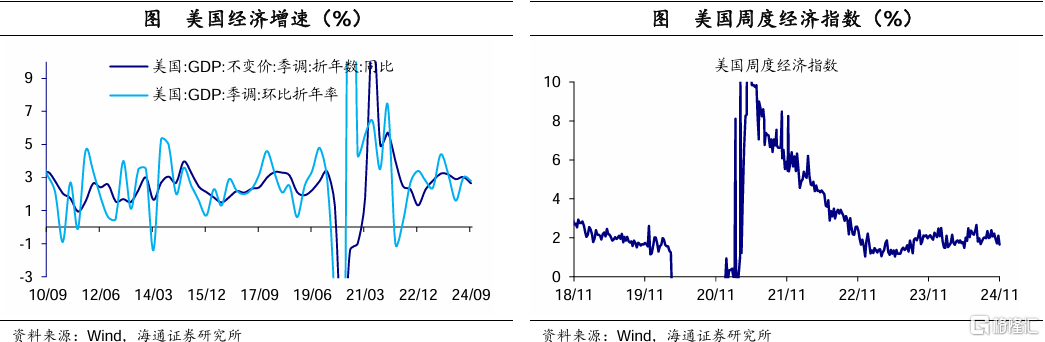

美國需求:總體偏穩。截至2024年三季度,美國GDP同比增速2.7%,季調環比折年增速2.8%,美國經濟偏穩。截至9月份,美國居民總收入同比增速爲5.6%,僱員報酬增速6.4%,對需求端起到一定支撐作用。例如,9月美國居民消費實際同比增速爲3.1%,商品消費增速爲2.8%,服務消費增速爲3.2%。

在今年美國大選中,特朗普再度勝選,特朗普上任後的政策對全球經濟和資產都將有較大的影響。

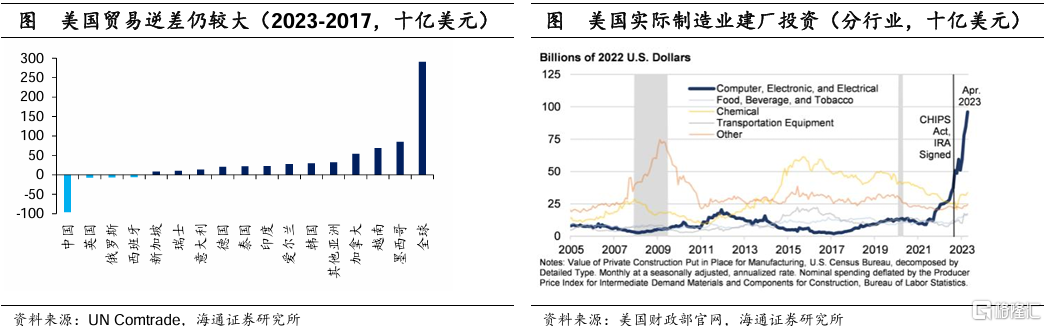

特朗普政策主張:制造業回流,投資傳統基建。在制造業政策領域,特朗普強調將關鍵產業鏈帶回國內,重塑美國制造業超級大國。從目前現狀來看,美國依然高度依賴制成品進口。在基建政策領域,特朗普強調大力發展基礎設施建設。特朗普曾在上一任期提出過1.5-2.0萬億美元規模的大基建計劃,由於民主黨的反對最後不了了之,特朗普有較大概率繼續推行大基建計劃。

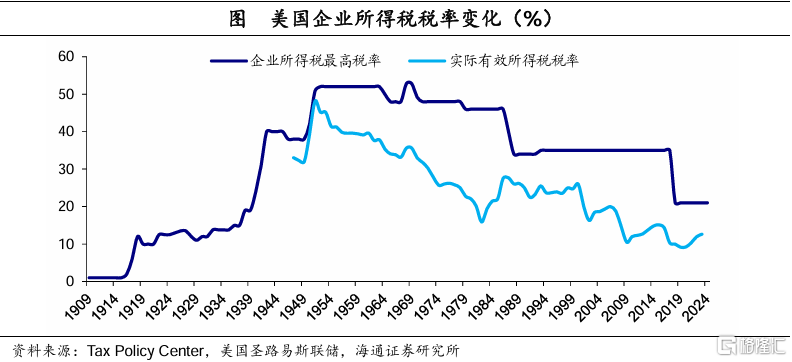

美國稅收政策或有較大變化。特朗普主張繼續开展大規模減稅措施。例如,將TCJA(2017年減稅與就業法案)的個人和遺產稅減免永久化;將企業所得稅稅率從21%降低到20%或15%(可能僅適用於國內生產)。以及對大型私立大學捐贈基金徵稅;考慮用關稅取代所得稅;免除小費收入的稅收,免除社會保障福利的稅收,免除加班費的稅收;以及將兒童稅收抵免額擴大到5000美元等等。

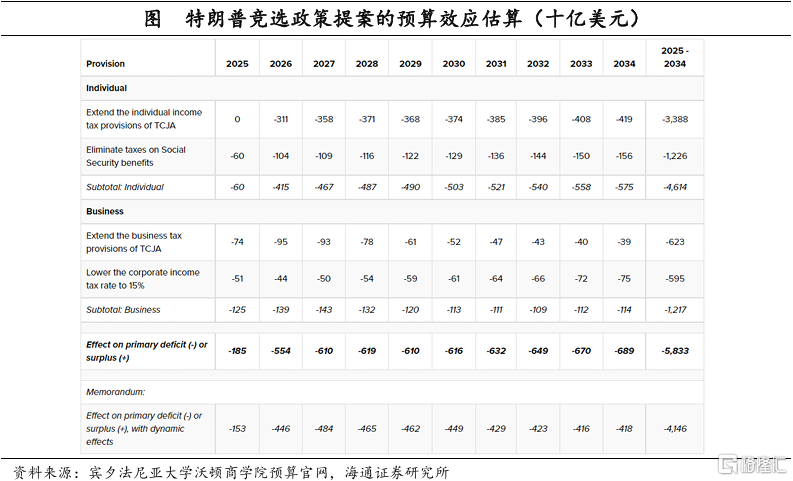

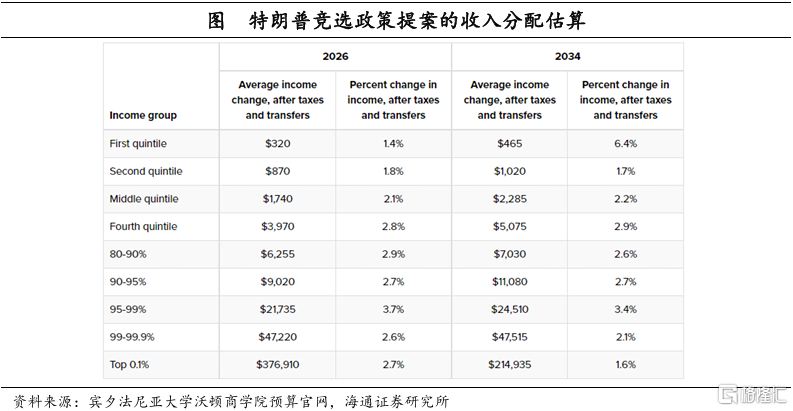

減稅:短期提振需求、增加赤字。對稅收政策評估來看,特朗普減稅將帶來財政擴張,對經濟相對利好。但從中長期看,根據測算,特普朗團隊的稅收和支出提案,一方面,最終赤字將增加4.1萬億美元;另一方面,到2034年GDP將減少0.4個百分點,到2054年將減少2.1個百分點。

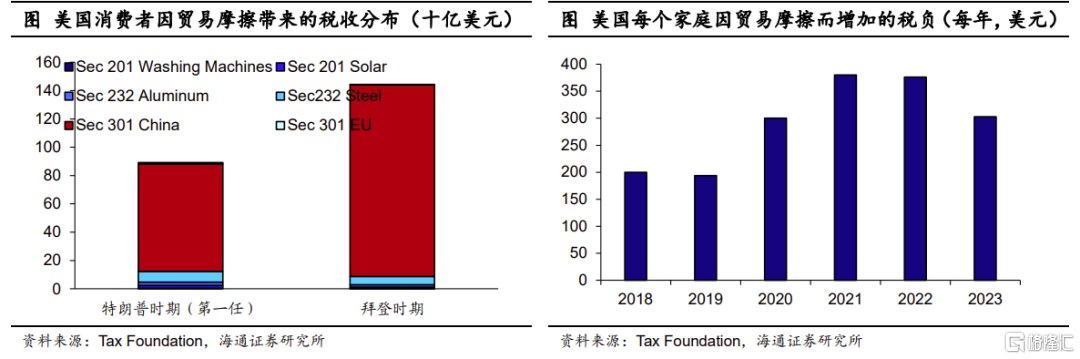

如果加徵關稅:會給美國經濟帶來滯脹壓力。如果特朗普加徵關稅,將拖累就業、經濟以及擡升通脹。因爲中美貿易摩擦,使美國稅收每年新增5240億美元,但將使長期 GDP增速減少0.8個百分點,就業崗位減少 68.4萬個。

海通宏觀預計,特朗普有一定概率會對中國商品進一步加徵關稅,加徵關稅的幅度有較大的不確定性。不過,考慮到對美國經濟和通脹的影響,結果可能對美國衝擊也會較大。

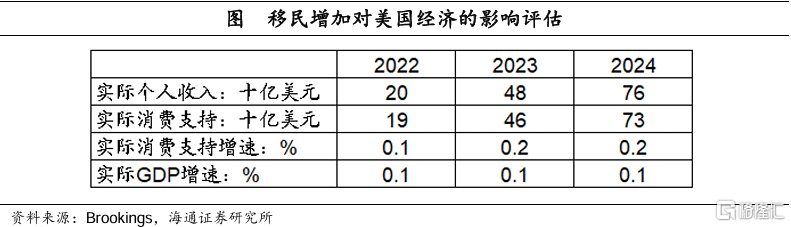

一旦實施強硬移民政策:也帶來滯脹壓力。從人口增速來看,2020-2024年期間,淨移民增長貢獻了近90%的人口增長。並且2020年以來,美國淨移民增加主要來自其他外國居民人數大幅提升,通常意義的非法移民就包含在其中。

根據測算,移民的增加將促使2023年和2024年實際消費增速上升0.2個百分點,促使實際GDP增速上升0.1個百分點。因而,一旦特朗普執行嚴格的移民政策,短期有可能衝擊美國勞動力市場以及美國經濟,從而促使美國經濟下滑和通脹上升。

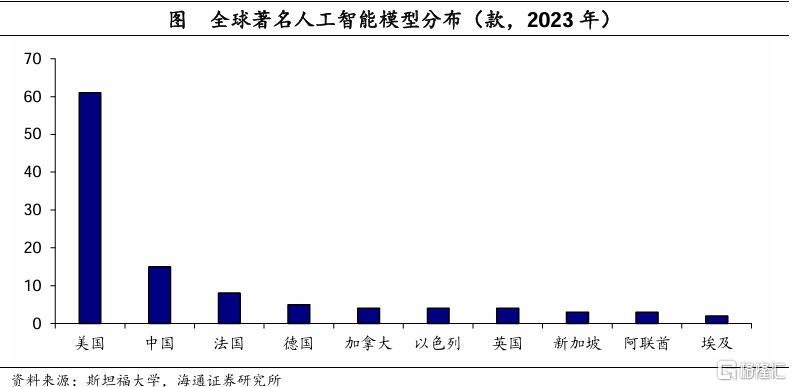

其他政策方面,在人工智能政策領域,特朗普主張推動人工智能的發展以及寬松的監管;在加密貨幣政策領域,特朗普積極支持加密貨幣的發展;在能源政策領域,特朗普則更加重視傳統能源發展。

總結來說,特朗普的政策包一旦實施,會增加美國經濟的滯脹風險,增加其他經濟體的通縮風險,給全球經濟帶來較大的不確定性。

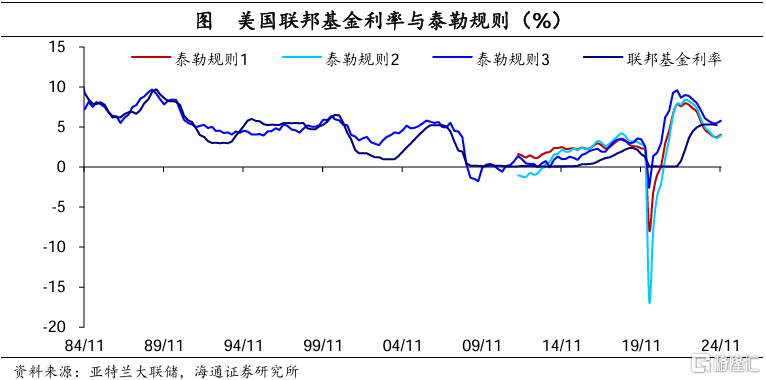

美聯儲貨幣政策方面,短期仍有降息空間。在美國經濟仍較穩定的情況下,本輪美聯儲降息更多的是預防性而非紓困性的。與泰勒規則所指示的利率水平相比,當前聯邦基金利率水平仍處在相對較高的水平,短期內美聯儲仍有一定的降息空間。

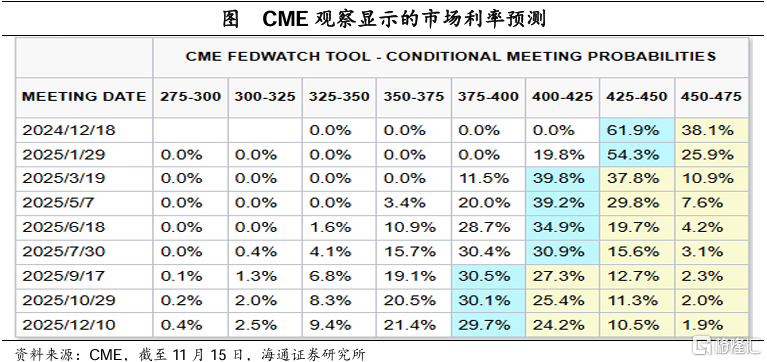

當前市場預期2024年仍有一次降息。截至11月15日,市場預期美聯儲12月大概率仍將降息25BP(61.9%),不降息的概率爲38.1%。此外,市場預期2025年降息幅度爲50BP。

不過,海通宏觀預計,2025年美國貨幣政策還有很大不確定性,如果特朗普政策實施,不排除會拖累美國降息步伐。

美債利率:仍有上行壓力。特朗普政策一旦實施,可能會增大美國中長期經濟的“滯脹”風險,美國通脹不排除進一步擡升,從而給美債利率帶來上行壓力。此外,實際利率不僅取決於美國中長期經濟增長,還受到美國國債供給、國債信用風險等因素的影響。綜合來看,海通宏觀認爲,美債利率或仍有進一步上行壓力。

美股:波動或加大。從長期美股走勢看,在發生較大經濟危機的情況下,金融風險可能集中爆發,美元流動性危機也可能出現,美股會面臨較大調整壓力。而如果經濟方面衝擊較小,美國往往採取超發美元的辦法來解決經濟問題,權益資產調整相對有限。特朗普的政策如果落地實施,可能會增大經濟的風險,也可能使得美股的波動加大。

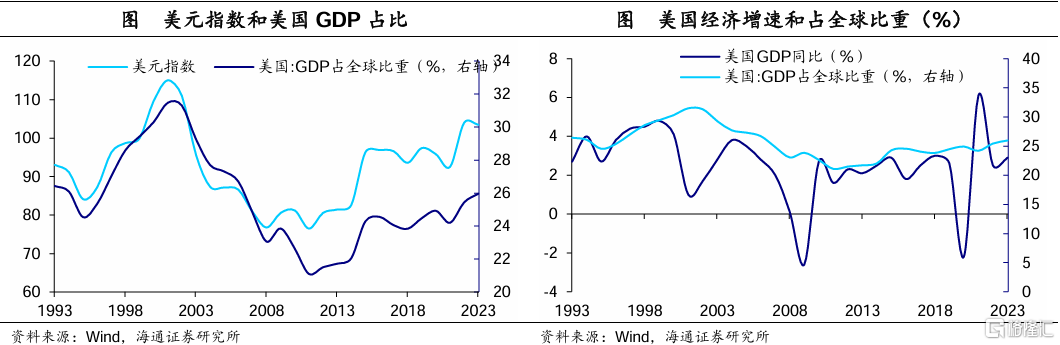

美元指數:或仍然偏強。回顧過去的經驗,即使美國經濟走弱的時候,對全球需求會構成拖累,其它經濟體可能會下降更多,所以還會表現出美國GDP佔全球比重上升。而美元指數反映的是美國經濟相比其它經濟的相對變化,所以2025年美元指數未必表現得很弱。

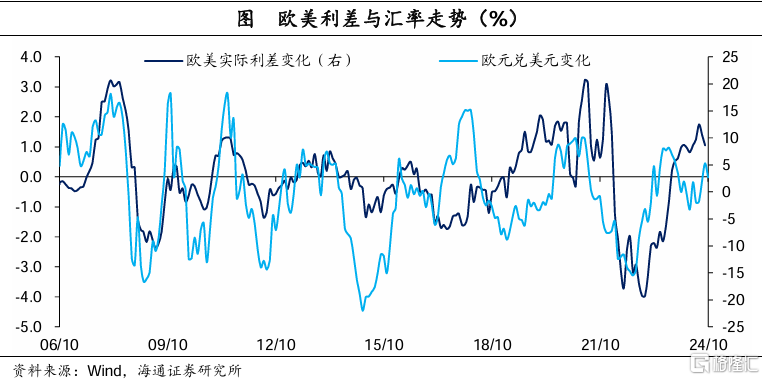

歐洲從滯脹到衰退:關注歐債利率下行。整體來看,歐洲經濟已經從前期的滯脹轉向衰退。盡管自2024年6月以來歐央行已經降息三次,但當前歐央行政策利率爲3.4%,明顯高於核心通脹2.7%,實際利率仍較高。往後看,歐洲整體經濟下行壓力較大,歐央行有望繼續降息,市場利率或將繼續走低,可以繼續關注歐債的配置機會。

歐元匯率:或仍偏弱勢。考慮到歐元區經濟基本面整體偏弱,市場預期歐央行或將繼續降息。而美國經濟基本面相對偏穩,海通宏觀認爲歐元或將繼續維持偏弱的狀態。

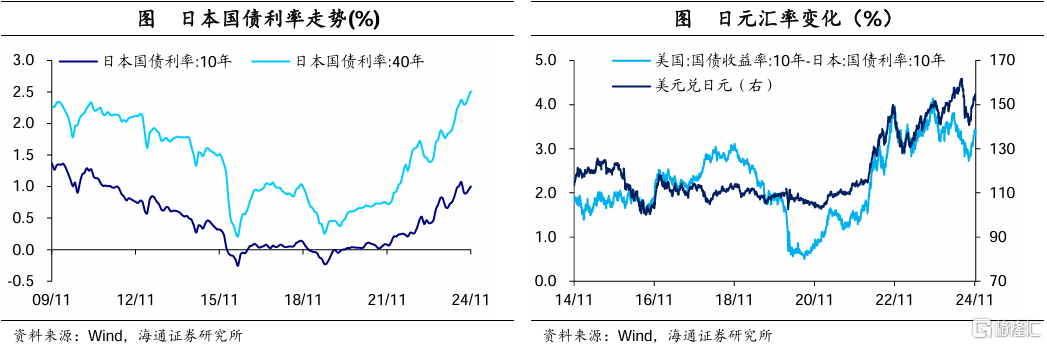

日元弱勢格局或延續。日本經濟實際增長偏弱,日央行需要平衡通脹壓力和經濟增長。一方面,日本經濟增長動能仍偏弱。日本實際經濟增速不斷回落,2024年第二季度GDP同比增速爲-0.9%,國內需求也持續負增長,淨出口對於GDP的拉動也在二季度轉負;日本的制造業PMI從5月以來持續回落,且早已低於榮枯线。

另一方面,外部經濟環境也對日本加息形成了一定的制約。日本央行9月貨幣政策會議紀要指出,全球經濟特別是美國經濟前景不明朗;若前景實現,將會調整政策寬松程度,不會在金融市場不穩定的時候加息。考慮到日本加息仍偏謹慎,在美元偏強的背景下,日元弱勢格局或延續。

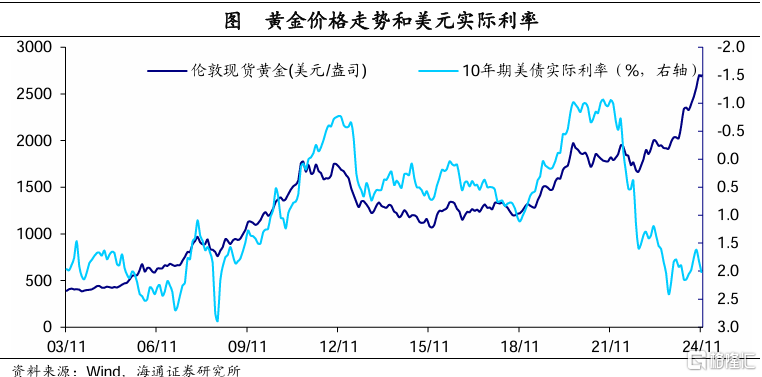

全球百年變局:中長期關注黃金和類貨幣資產。黃金的定價不僅取決於美元基本面(美元實際利率),還受到其它兩大因素影響:一個是非經濟因素帶來的全球貨幣體系分化,未來仍會繼續演繹,推動全球央行購金需求。另一個是全球經濟的分化,貨幣有貶值壓力、資本管理較爲嚴格的經濟體的居民購金需求也會上升。

中國權益資產:關注投資機會。9月24日以來,我國出台了一系列穩增長的舉措,宏觀政策方向整體積極。往後看,海通宏觀認爲我國的貨幣政策與財政政策仍然有較大的政策空間,積極的宏觀政策會根據經濟形勢的變化適時推出。不過大水漫灌強刺激的可能並不大,政策將在高質量發展的框架下進行穩增長。海通宏觀認爲,在政策暖風持續的背景下,可以關注我國權益資產的結構機會。

中國債券資產:利率機會仍存。爲了穩定經濟增長,我國貨幣政策或還有進一步降息的空間,漸進式的調整或仍會繼續,貨幣政策整體仍趨穩健寬松。中長期利率走勢受經濟、通脹及預期影響較大,海通宏觀認爲,無風險利率下行帶來的機會仍然值得關注。

風險提示:政策不及預期,海外不確定性加大,地緣風險,假設和測算誤差風險。

注:本文來自海通宏觀於2024年11月18日發布的《自勝者強——2025年海通宏觀展望(海通宏觀 梁中華團隊)》,分析師:海通宏觀梁中華等

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:海通宏觀2025年展望:自勝者強

地址:https://www.100economy.com/article/142171.html