美元階段性走強,港股市場短期承壓。復盤特朗普在2016年當選美國總統後港股市場的表現,港股市場主要經歷三個階段,背後的主要驅動因素分別爲國內企業盈利改善,中美貿易摩擦擾動以及疫情後全球央行貨幣寬松。在特朗普當選初期,港股受益於國內盈利端改善,海外加息的壓制效果有限。在國內供給側結構性改革“三去一降一補”的作用下,工業利潤同比增速回升,企業業績改善。此外,由於棚改貨幣化安置推進等政策組合,地產銷售數據回暖。在擴內需增就業方面,國常會提出在消費端構建“互聯網+物流”相結合的格局。海外方面,特朗普2016年當選美國總統初期,國際貿易摩擦還未快速升溫。港股市場持續上漲,港股互聯網科技、地產建築、原材料和金融等行業表現最好。

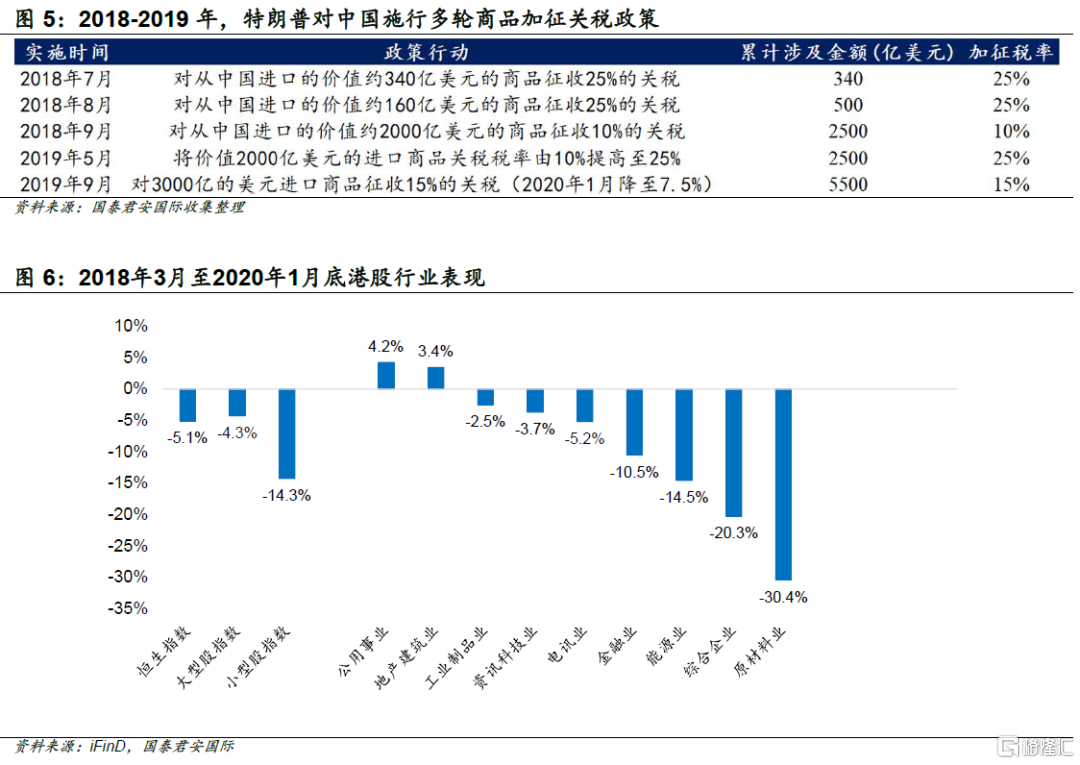

中美貿易摩擦2018年开始升溫,疊加國內去槓杆調控,港股市場進入震蕩行情。特朗普政府在2018年3月對進口鋼鐵等商品加徵關稅,並在後續實施多輪對中國商品加徵關稅,中美貿易摩擦升溫。國內方面,內需較弱,經濟增速放緩,港股市場進入橫盤震蕩的行情。國內逆周期調節重心從房地產轉向制造業,港股工業等相關行業以及公用事業和電訊行業表現較好。

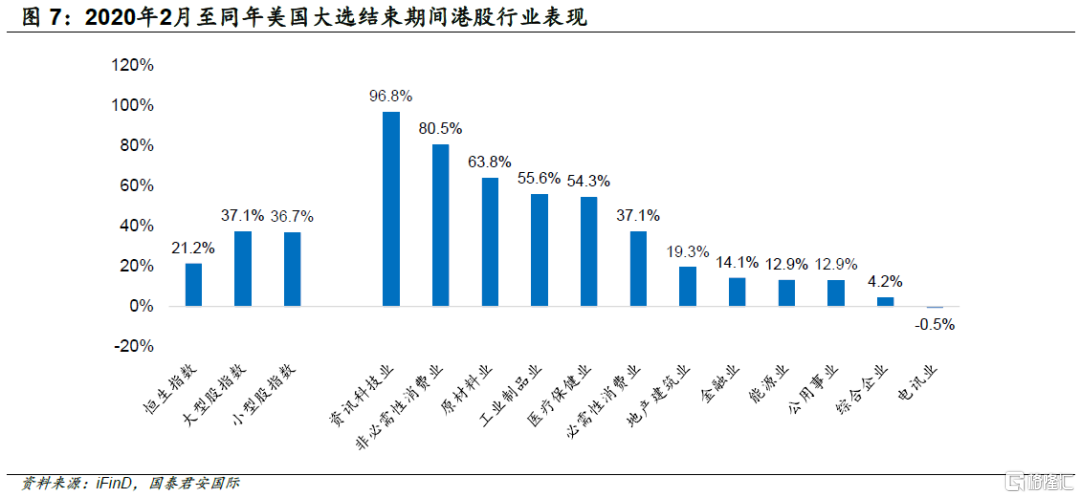

中美籤署經貿協議、貿易摩擦降溫,疊加全球疫情引發海外貨幣政策寬松,國內出台擴內需支持政策,港股持續上漲。2020年1月中旬,中美第一階段經貿協議籤署,此外,新冠疫情在全球快速擴散,海外經濟前景轉暗,港股受拖累。隨後主要央行啓動量化寬松政策,海外流動性大幅寬松。國內2020年3月末提出構建“雙循環”战略與擴內需措施相結合,中國經濟復蘇信心持續改善,港股持續上漲;港股互聯網、消費、原材料、工業和醫療保健等行業表現強勁。

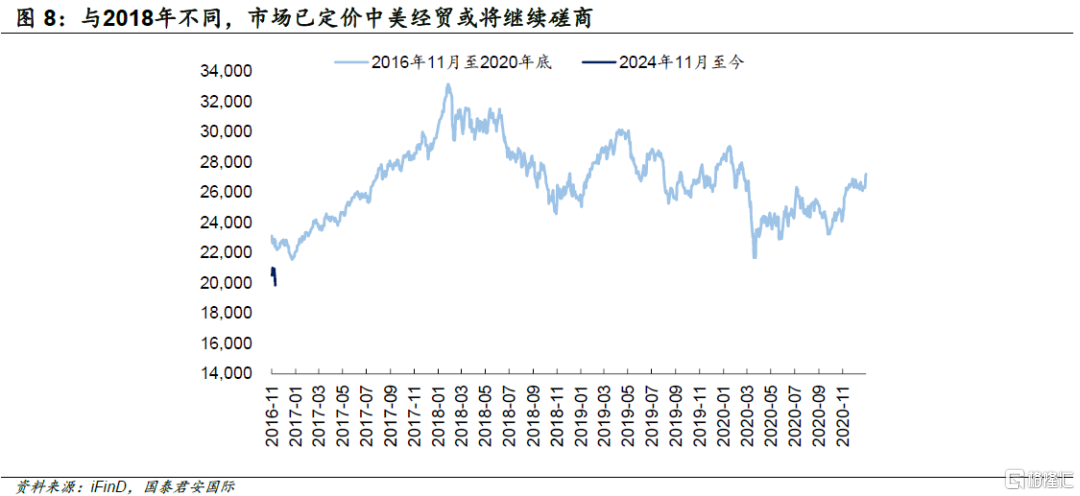

投資策略:港股分子分母端持續邊際改善,未來走勢以向上爲主。特朗普在2025年上任美國總統後,中美貿易或將繼續磋商,與2018年不同的是目前港股市場已定價,而橫向對比港股估值水平處於低位。另外,當前美國通脹水平仍然高,特朗普政府主張的關稅或需緩慢落地。隨着海外主要央行持續降息,港股分母端約束邊際轉寬松。在盈利端方面,國內經濟企穩回升仍然是中長期確定性的趨勢。我們認爲港股市場以向上爲主,在行業配置上,1)持續推薦EPS改善的港股互聯網龍頭;2)受益於政策支持、景氣回升或具韌性的利率敏感型行業,包括醫藥/電子/汽車及新能源/平價消費;3)盈利穩定的高分紅行業,包括公用事業/金融/地產鏈/電信。

風險因素:1)國內經濟復蘇進度不及預期;2)國際地緣政治事件升溫;3)海外衰退預期反復擾動。

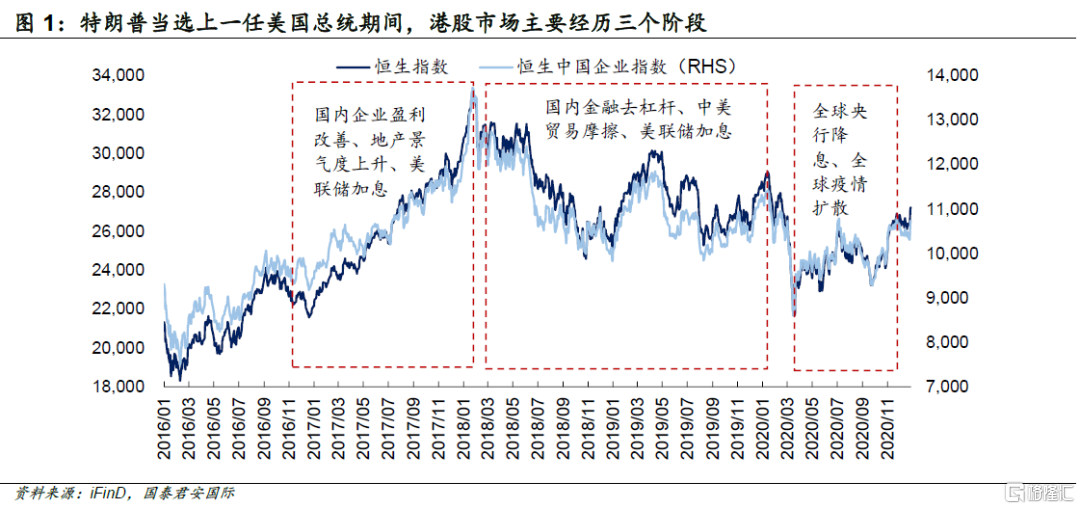

美元階段性走強,港股市場短期承壓。近期,雖海外央行繼續降息,但特朗普當選新一任美國總統,在美元階段性走強的背景下,海外大部分資產價格下跌,港股市場同樣承壓向下,突破近幾周20,000至21,000點的區間震蕩行情,我們通過復盤特朗普在2016年當選美國總統後港股市場的表現,尋找港股未來走勢的线索。

在特朗普當選上一任美國總統期間,港股市場主要經歷三個階段:1)2016年11月至2018年1月底的上漲;2)2018年3月至2020年1月的大幅震蕩;3)2020年2月至2020年11月的持續上漲。這三個階段背後的主要驅動因素分別爲國內企業盈利改善、中美貿易摩擦擾動以及疫情後全球央行貨幣寬松:

1)2016年11月至2018年1月底的上漲

1)2016年11月至2018年1月底的上漲

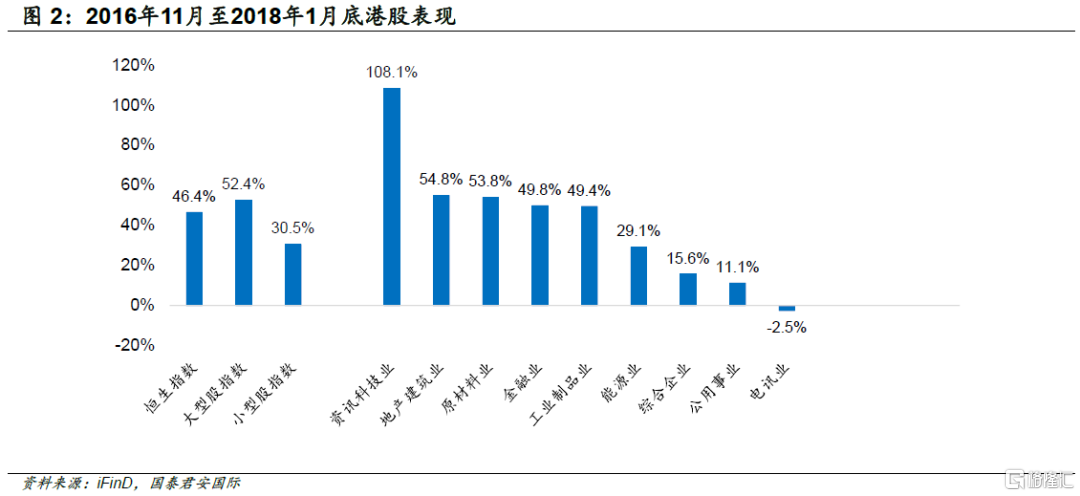

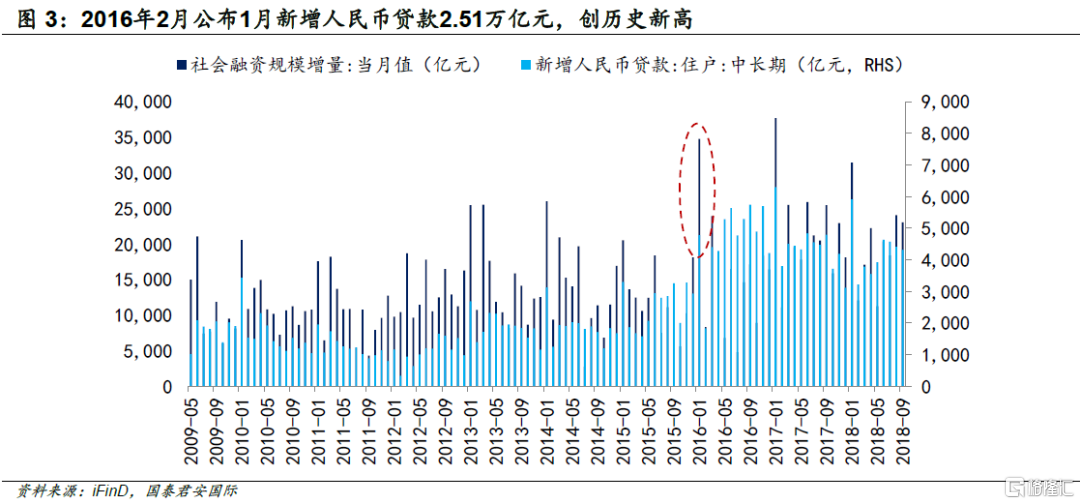

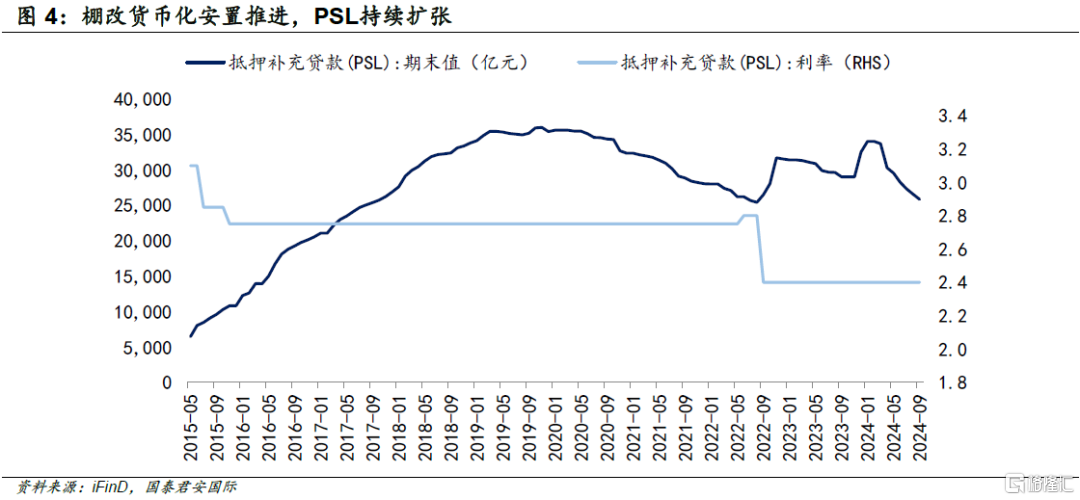

在特朗普當選初期,港股受益於國內盈利端改善,海外加息的壓制效果有限。在國內供給側結構性改革“三去一降一補”的作用下,2016年至2017年國內工業利潤同比增速回升,鋼鐵、煤炭等企業業績改善。此外,由於棚改貨幣化安置推進,疊加2016年中國人民銀行降低購房首付比例,財政部降低個人購房契稅等政策組合作用下,地產銷售數據持續回暖。在擴內需增就業方面,國常會於2016年7月提出在消費端構建“互聯網+物流”相結合的格局,降本增效並帶動消費和就業。海外方面,在美聯儲實施多輪QE和維持多年零利率後,美國經濟復蘇,就業市場改善,美聯儲進入加息周期;地緣政治方面,特朗普2016年11月當選美國總統,並在2017年11月訪華,彼時逆全球化、貿易及投資保護主義趨勢略有擡頭,還未快速升溫。在這個階段,港股市場持續上漲,港股互聯網科技、地產建築、原材料和金融等行業表現最好。

2)2018年3月至2020年1月的大幅震蕩

中美貿易摩擦2018年开始升溫,疊加國內去槓杆調控,港股市場進入震蕩行情。特朗普政府在2018年3月對進口鋼鐵等加徵關稅,並在後續實施多輪對中國商品加徵關稅,中美貿易摩擦進入升溫階段,外需受到一定程度影響。國內方面,社保改革疊加金融去槓杆的影響,內需較弱,國內經濟增速放緩。此外,由於房地產過熱,房住不炒的調控政策持續出台。在此背景下,港股市場進入橫盤震蕩的行情。2018年的逆周期調節重心從房地產轉向制造業。高技術制造業、高端裝備制造業、新能源新材料制造業投資增速明顯加快。2018年12月中央經濟工作會議指出要加快醫療、旅遊等服務業發展,改善消費環境,加強人工智能、工業互聯網、物聯網等新型基礎設施建設等內容。港股工業等相關行業以及公用事業和電訊行業表現較好。

3)2020年2月上漲至同年美國大選結束

中美籤署經貿協議、貿易摩擦降溫,疊加全球疫情引發海外貨幣政策寬松,國內出台擴內需支持政策,港股持續上漲。2020年1月中旬,中美第一階段經貿協議籤署,美國於2月中旬降低部分對華商品關稅。此外,新冠疫情在全球快速擴散,海外經濟前景轉暗,風險資產和國際能源、商品價格快速回落,港股市場受到拖累跌破21,700點。隨後以美聯儲爲首的主要央行啓動非常規量化寬松政策,並快速降息至0%附近,海外流動性大幅寬松。地緣摩擦和外需下降的背景下,國內2020年3月末提出構建“雙循環”战略與擴內需措施相結合,形成以穩定汽車等傳統消費爲主,同時加速釋放互聯網线上經濟潛力的新一輪逆周期調控。此外,中國疫情穩定後復工復產,把握海外產能替代的紅利,國內出口快速修復,中國經濟復蘇信心持續改善,港股持續上漲;港股互聯網、消費、原材料、工業和醫療保健等行業表現強勁。

投資策略:港股分子分母端持續邊際改善,未來走勢以向上爲主。特朗普在2025年上任美國總統後,中美貿易或將繼續磋商,海內外市場已有共識,港股市場也已部分定價,換言之,當前恆指僅在20,000點附近,對應9.3倍市盈率、均值以下接近1倍標准差,與2018年時略有不同(2018年恆指在30,000點附近,對應12.1倍市盈率、均值以上1倍標准差),而橫向對比海外主要股指估值,港股估值水平也處於低位。另外,與2018年不同,當前美國通脹水平仍然高於美聯儲的目標水平,特朗普政府在競選時主張的60%關稅或需要分批緩慢落地。目前海外大選結果落地,風險資產不確定性降低。隨着海外主要央行持續降息,港股分母端約束邊際轉寬松。在盈利端方面,國內經濟運行仍面臨一些問題,相關政策持續出台疏通緩解,但國內政策工具箱充實,國內經濟企穩回升仍然是中長期確定性的趨勢。我們認爲港股市場以向上爲主,在行業配置上,1)持續推薦EPS改善的港股互聯網龍頭,前期行業格局優化後企業利潤率與投資回報率提升,流動性寬松環境下具備向上的彈性;2)受益於政策支持、景氣回升或具韌性的利率敏感型行業,包括醫藥/電子/汽車及新能源/消費;3)盈利穩定的高分紅行業,特別是央國企並購重組與地方化債受益的企業,包括公用事業/金融/地產鏈/電信,能在中長期跑贏港股大盤,具備較高的配置價值。

風險因素:1)國內經濟復蘇進度不及預期;2)國際地緣政治事件升溫;3)海外衰退預期反復擾動。

本訂閱號不是國泰君安證券研究報告發布平台。本訂閱號所載內容均來自於國泰君安證券研究所已正式發布的研究報告,如需了解詳細的證券研究信息,請具體參見國泰君安證券研究所發布的完整報告。本訂閱號推送的信息僅限完整報告發布當日有效,發布日後推送的信息受限於相關因素的更新而不再准確或者失效的,本訂閱號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發布的研究報告爲准。

本訂閱號所載內容僅面向國泰君安證券研究服務籤約客戶。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務籤約客戶,爲控制投資風險,還請取消關注,請勿訂閱、接收或使用本訂閱號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閱號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士咨詢並謹慎決策。國泰君安證券及本訂閱號運營團隊不對任何人因使用本訂閱號所載任何內容所引致的任何損失負任何責任。

本訂閱號所載內容版權僅爲國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、復制、轉載、刊登、發表、篡改或者引用,如因侵權行爲給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美國大選後,港股市場將如何演繹?

地址:https://www.100economy.com/article/142231.html