摘要

近期,特殊再融資債陸續开啓發行,市場關注到城投債提前兌付的風險。從歷史來看,前三輪債務置換與城投債提前償還的高峰基本對應。本輪提前兌付,可能會帶來一定規模的城投債提前兌付。

可能涉及的規模有多大?

參考2023年的經驗,2023年10月中央出台一攬子化債計劃,截至2024年6月末,全國共發行14972.81億特殊再融資債用於化債,期間提前償還+要約收購的城投債規模合計1435.0億元,佔同期發行的特殊再融資債規模的9.58%。

考慮到當前債券形式的隱債體量較之前已有所下降,由於置換債直接帶來的提前償還規模體量或將減少,我們假設未來三年的提前兌付佔比分別爲9%、7%和5%,則三年實施的存量隱債置換或將帶來1800億、1400億、1000億的城投債提前償還。

從歷史來看,提前兌付的城投債有何特徵?

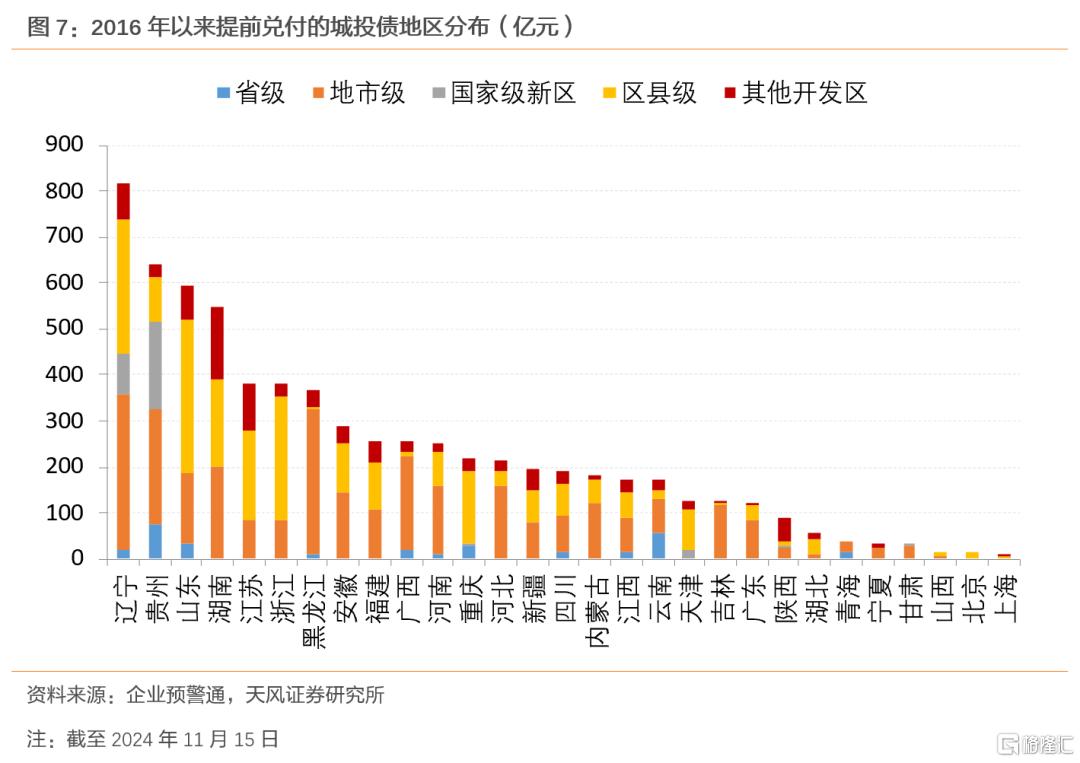

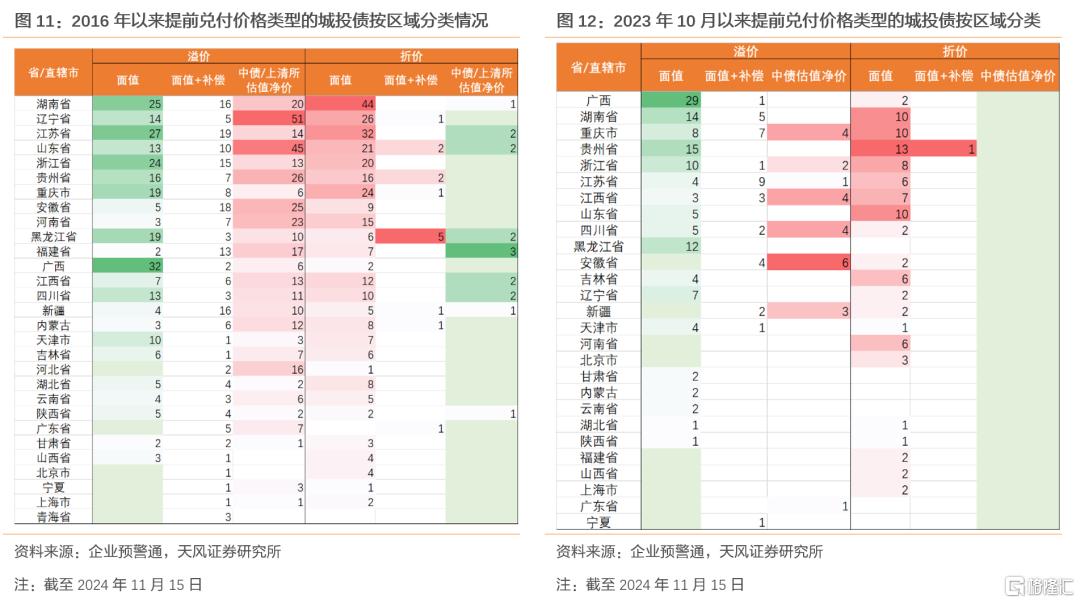

從票息來看,2016年以來,提前償還的城投債以6%以上的高票息爲主;但是近年來高票息的佔比开始減少。從地區分布來看,2016年以來遼寧、貴州、山東、湖南、江蘇的城投債提前償還規模靠前。

強資質區域內提前償還的區縣級平台更多,而弱資質區域內則是地市級等高層級平台居多。一攬子化債以來,情況有所變化,提前償還的區縣級平台佔比較之前有所減小,國家級新區和其他开發區級平台佔比有較大增加。

提前兌付有何影響?

① 提前兌付給投資人帶來機會或風險,考慮到當前城投債淨價多高於票面,似乎與發行人博弈帶來損失的風險更高。

② 城投債供給收縮,未來城投債預計還將維持較低的淨融資,高息資產持續減少。

③ 提前兌付影響二級估值。

如何判斷持倉券的提前兌付風險?

債券如果被認定爲隱債,提前兌付的風險較高,而債券是否涉隱,和發行人直接溝通最直接;其次,可以通過追溯債券的初始募集資金用途,借新還舊的債券則層層向前追溯,若涉及公益性或公益性項目建設,涉隱的概率或較高。

考慮到一攬子化債政策以來,城投債經歷了頻繁交易,持倉的機構中非銀佔比或較高,提前兌付的風險可能還跟募集說明書中的條款設置相關,並非那么容易達成對投資者不利的方案。

近期,人大常委會提出“6+4+2”萬億的化債方案,城投債的提前償還再次引發市場關注,該如何看待由此帶來的風險與機會?

首先,我們回溯歷史會發現,前三輪債務置換與城投債提前償還的高峰基本對應。

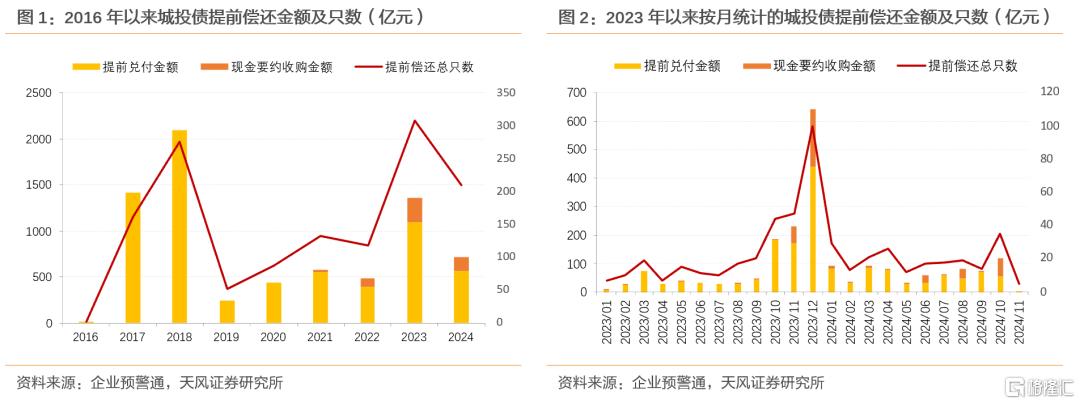

2017-2018年城投債提前兌付量明顯較高,尤其是2018年,城投債提前兌付量大幅增長,與之對應的是第一輪債務置換。2017-2018年,城投債提前兌付金額達3504.51億元,提前兌付只數達437只。

2020年,隨着第二輪債務置換展开,城投債提前兌付量又有明顯提高。2021年,城投債提前兌付金額達550億元,明顯高於前後年份。

2023年10月,中央出台一攬子化債政策,开啓第三輪債務置換,城投債提前償還金額明顯放量,2023年全年達1091.87億元。按月來看,在各省特殊再融資債密集發行的10-12月,累計提前償還金額793.48億元,遠高於其他月份。這一輪城投債提前償還潮中,主要包括提前兌付和要約收購兩種方式,並且要約收購案例較往年开始增多。尤其在當年12月,城投債的現金要約收購規模激增至203.5億元。

提前兌付是指城投通過召开債券持有人會議,確定債券兌付方案,並獲得絕大多數持有人通過後,提前償付債券的行爲。

要約收購則指城投向特定債務融資工具的全體持有人發出要約,以現金方式收購全部或部分流通中標的債券並注銷的行爲。

今年11月8日,全國人大常委會辦公廳舉行新聞發布會,提出“6+4+2”萬億的化債方案,化債增量爲“三年6萬億+五年4萬億”10萬億,未來很可能再次出現新一輪的城投債提前償還潮。

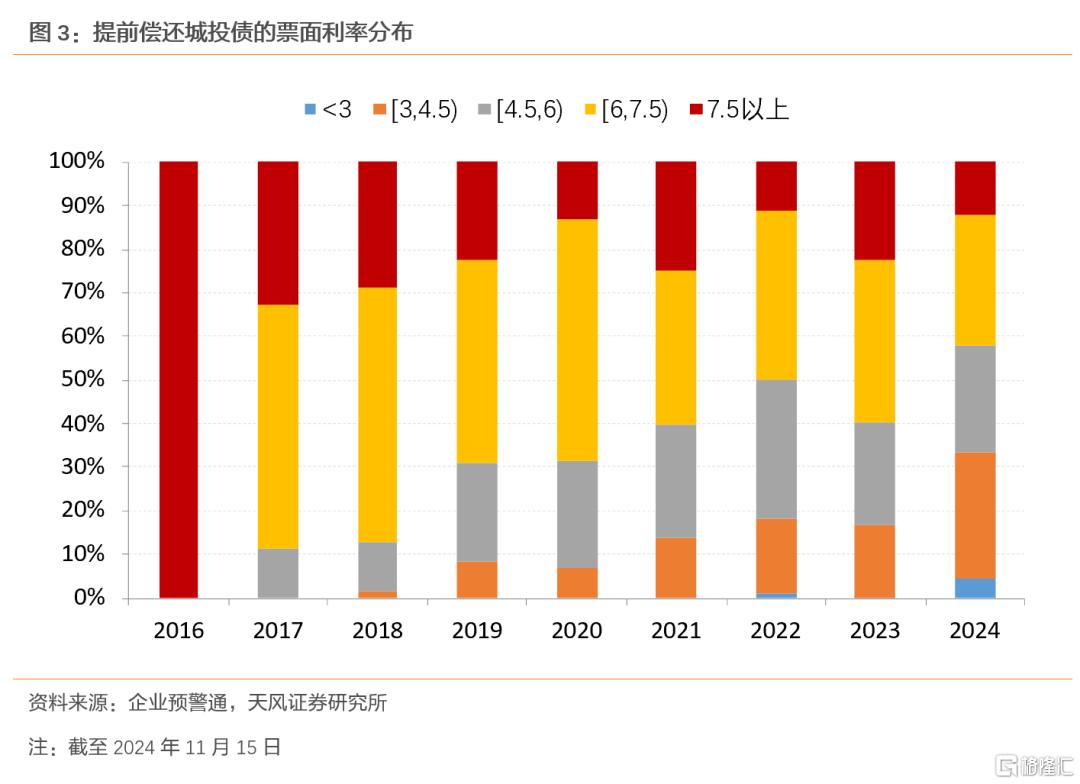

從票息來看,在債務置換的背景下,城投平台自然而然會優先選擇提前償還高票息債券,實現將高成本的城投債置換爲成本更低、期限更長的債券,從而減輕債務壓力。因此2016年以來,提前償還的城投債以6%以上票面利率的爲主;但是近年來高票息的佔比开始減少,尤其在今年,截至11月15日,提前償還的城投債票面利率在4.5%以下的佔比已升至33.20%。

背後的原因可能在於,一方面隨着城投債提前償還規模的增加,高票息的存量規模在逐漸減少;另一方面,或與“退平台”有關,退平台需要剝離與政府之間的關系,做到自主經營、自負盈虧,那么對應原來的政府隱債,大概率需要完成清零。因此無論存量債的票息多高,想要實現“退平台”的城投,都有動力提前償還。

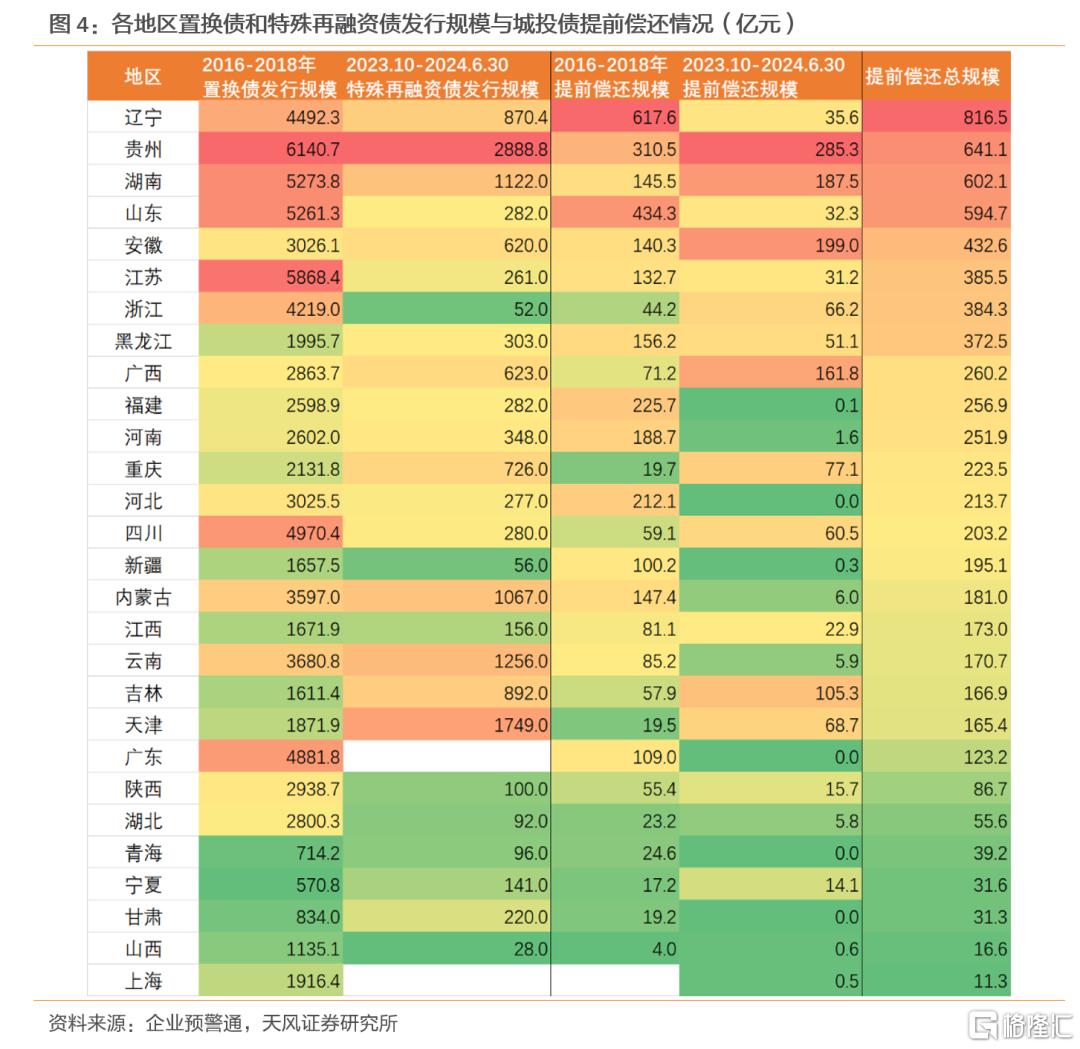

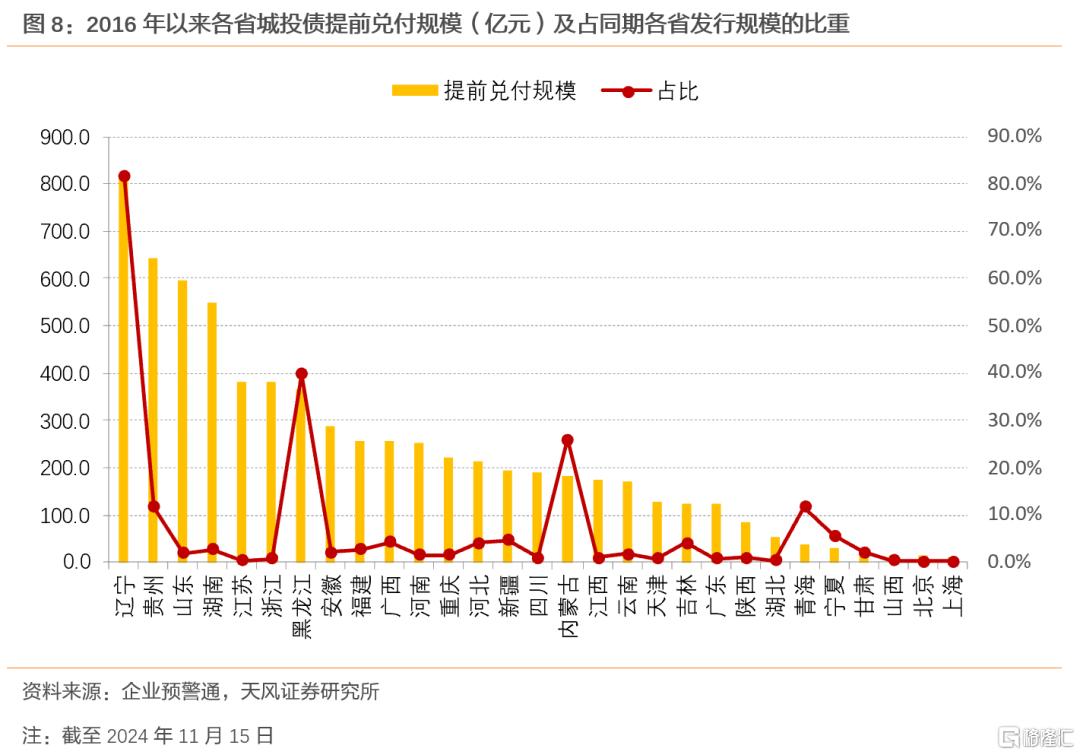

從地區分布來看,遼寧、貴州、山東、湖南、江蘇的城投債提前償還規模靠前。基本對應在前三輪債務置換中,置換債和特殊再融資債發行規模靠前的省份。

一般來說,獲得置換債和特殊再融資債額度更高的區域,尤其對於重點省份來說,提前兌付城投債有利於這類弱資質地區城投債務風險盡快出清,城投債提前償還意愿較強。比如,一攬子化債以來至今年年中,廣西、黑龍江、重慶、寧夏和貴州提前兌付的城投債規模佔期間該地區特殊再融資債發行規模的比重較大,分別爲25.97%、16.86%、10.62%、10.00%和9.88%。

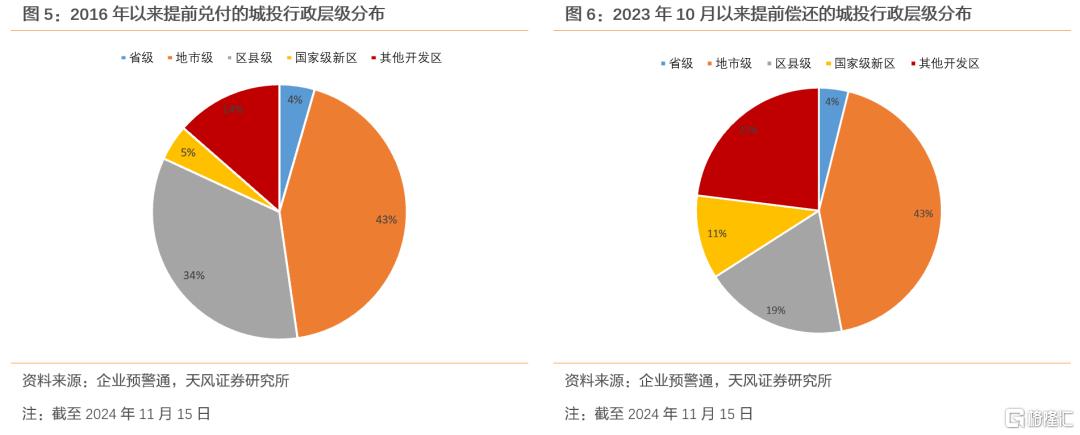

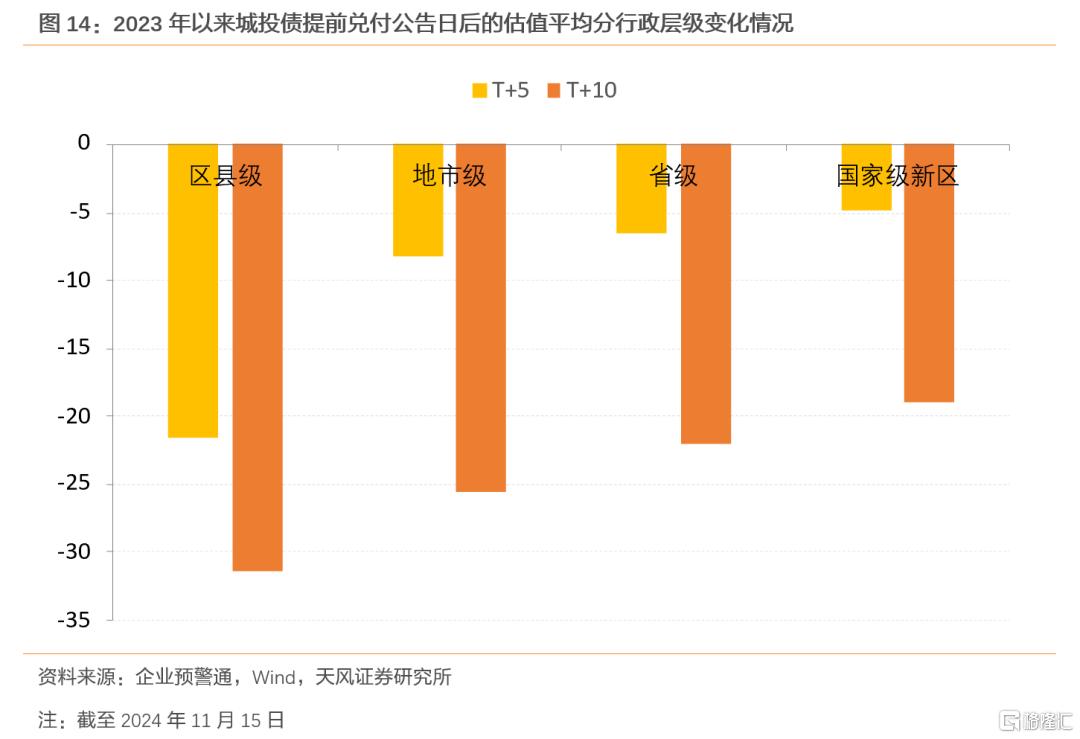

進一步看行政層級,2016年以來,提前兌付的城投以地市級和區縣級平台爲主,規模合計佔比77%,其次是开發區級,省級佔比最小。

一攬子化債以來,情況有所變化,提前償還的區縣級平台佔比較之前下降較多,規模僅佔19%,國家級新區和其他开發區級平台佔比有較大增加,規模合計佔比達34%。

結合地區分布來看,區域間則有較大差異。強資質區域內提前兌付的城投以區縣級爲主,比如江蘇和浙江,區縣級規模佔比分別爲50.28%和69.64%;而弱資質區域內則是地市級等高層級平台居多,比如吉林、甘肅、黑龍江、寧夏、廣西均爲重點省份,提前兌付的地市級平台規模佔比均超80%。

要約收購起步較晚,2020年12月4日才落地首單非金融企業債務融資工具現金要約收購。當前城投債的提前償還仍以提前兌付方式爲主,我們重點來看提前兌付可能產生的影響。

城投債提前兌付可能會使區域內的城投債供給處於收縮態勢。2016年以來,遼寧、黑龍江、內蒙古、貴州、青海城投債的提前兌付規模佔同期區域內城投債的發行規模比重均大於10%,遼寧的該比重高達81.4%,意味着遼寧的存量高收益城投債在不斷出清。

提前兌付會給投資人帶來機會或風險。我們一般認爲投資者账戶是以中債淨值法估值,那么,提前兌付的價格如果高於中債淨值,账戶將獲得超額收益,而如果價格低於中債淨值,則將產生投資損失。

提前兌付價格如何決定?

一般是發行人、承銷商參考投資者的意愿,確定一個價格,再通過持有人會議投票確定,如果獲得多數支持,提前兌付議案則獲得通過,否則,重新制定價格或者取消議案。

提前兌付的價格可以分爲三類:

第一類:面值兌付,即債券面值爲多少,最終兌付價格按照面值+應付利息進行兌付。

第二類:面值+補償兌付,考慮到部分提前兌付債券中債淨價高於面值,所以,部分議案中,會給予一定的補償。

第三類:中債/上清所估值淨價兌付,一般取兌付日/公告日前一段時間內的估價淨價平均值作爲兌付價格,當然,部分債券會以中債/上清所估值淨價+補償兌付,但本質上仍然屬於淨價兌付的範疇。

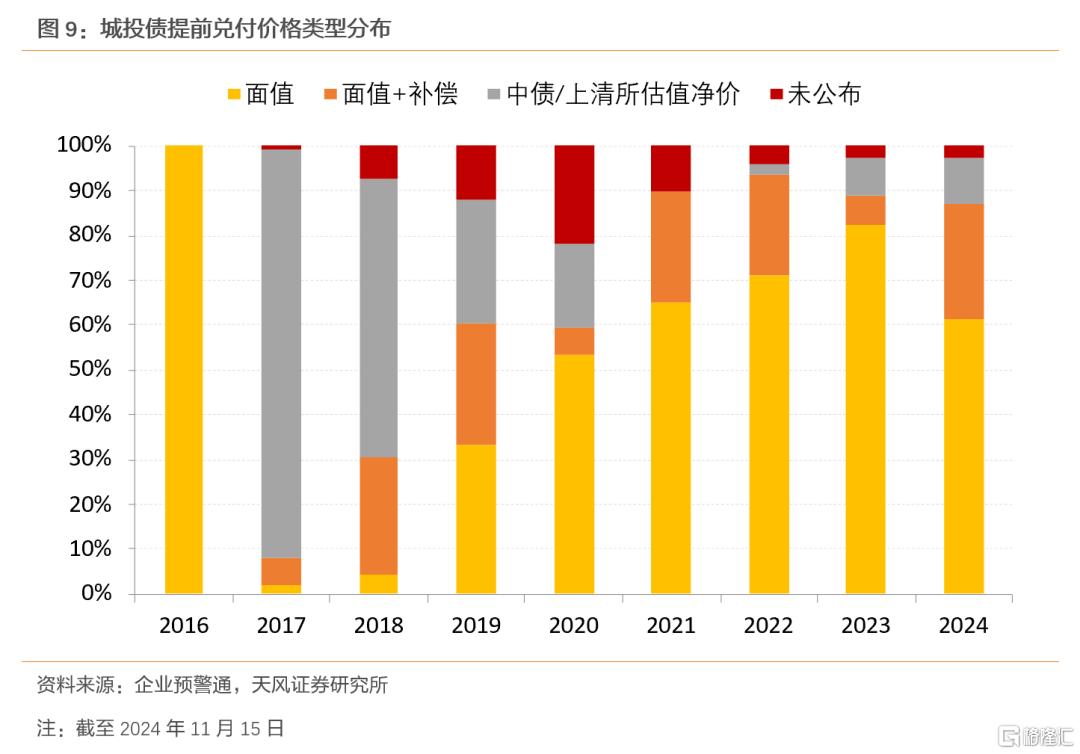

整體來看,2016年以來城投債以中債/上清所估值淨價價格提前兌付的規模最大,達2884.93億元,佔比42.48%;其次是面值兌付,規模爲2320.66億元,佔比34.17%。

但近年來提前兌付價格的類型已發生明顯轉變,具體來看,第一輪債務置換中,以中債/上清所估值淨價兌付爲主,尤其在2017-2018年,佔提前兌付總規模的73.63%。此後面值兌付佔比逐年上升,2023年已升至82.35%;中債/上清所估值淨價佔比則大幅下降。

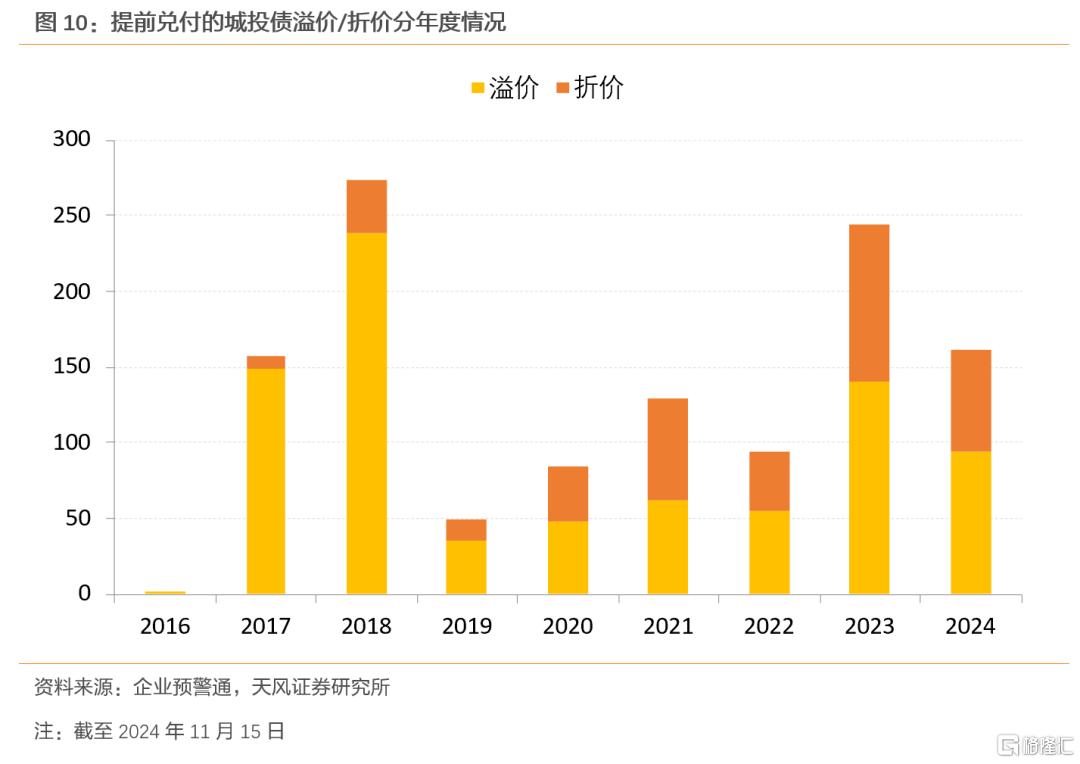

我們統計了2016年以來最終實現提前兌付,且兌付價格可查的共計1199只債券。對其提前兌付中給投資者帶來的收益與損失進行分析。

我們以公告日的中債估價淨價(一般是盤後公告,當天債券價格並不受影響)進行統計,計算其與面值的差。統計發現,有69.4%的提前兌付城投債處於溢價狀態,即中債估值淨價>面值。當債券處於溢價時,持有人一般不接受以面值兌付,而是獲得面值之外的額外補償,此種情況下,發行人也傾向於提出以估值淨價或者是面值加補償的方案。

一般而言,提前兌付的價格下限是面值,換而言之,實際上剩下30.6%折價的債券只要按照面值兌付就能夠給账戶帶來超額收益。考慮到債券臨近兌付日價格會逐漸回歸面值,折價情況下,發行人往往會選擇面值兌付的方案。

分年度來看,2019年以前,提前兌付的城投債中,溢價佔絕大比例,因此兌付價格類型以中債/上清所估值淨價和面值+補償爲主;2020年後,折價債券的數量开始增多,因此面值兌付佔比逐年上升。

分區域來看,2016年以來,溢價時,若买入兌付價格類型爲面值的債券,可能會給投資人帶來損失,這類風險主要集中在廣西、浙江、湖南、黑龍江和重慶等地;若买入兌付價格類型爲估值淨價的債券,則可能獲得超額收益,這類機會主要集中在遼寧、山東、貴州和安徽等地。

折價時,若兌付價格類型爲面值兌付或者面值+補償,投資人一般不會遭遇損失。提前兌付發生虧損的情況往往出現在兌付價格類型爲估值淨價的時候,但極少出現這類情況。

一攬子化債以來,情況有所變化,溢價時,兌付價格類型爲估值淨價的城投債佔比較之前明顯減少,廣西、貴州等地城投在溢價狀態下提前兌付時多以面值兌付。折價時,已沒有兌付價格類型爲估值淨價的情況,意味着在折價狀態下,投資人一般能獲得超額收益。折價下的城投債提前兌付主要集中在貴州、湖南、重慶和山東等地。

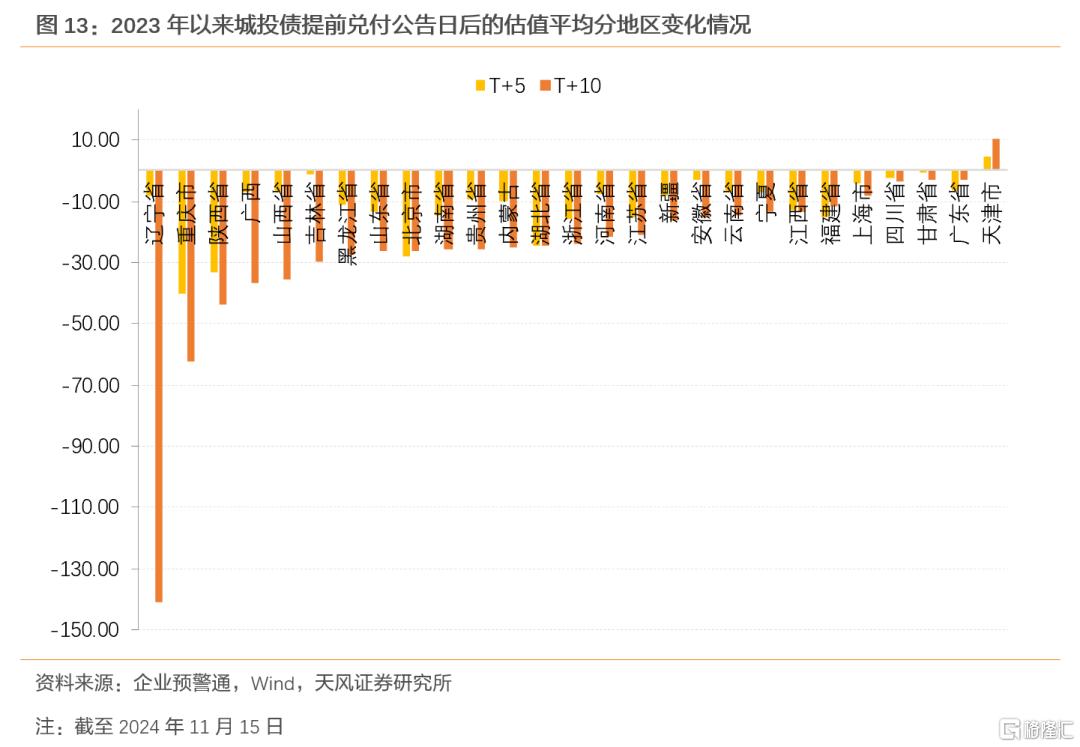

提前兌付還會影響二級估值。我們統計了2023年以來,城投在發布提前兌付公告日後,對應城投債的估值變化情況。在公告後的第5個交易日,擬提前兌付的城投債的估值平均下行13.48bp,公告後的第10個交易日,估值平均下行28.20bp。

分區域來看,僅天津區域的城投在提前兌付公告後出現估值上行情況,其他地區均下行。具體來看,在統計的27個區域中,遼寧、重慶、陝西、廣西、山西的估值下行較多,福建、上海、四川、甘肅、廣東的估值下行較少。並且隨着時間推移,有22個地區的估值均進一步下行,遼寧在公告後第10個交易日的估值下行達141.02bp。

分行政層級來看,估值變動呈現“層級越低,估值下行越多”的特點。在提前兌付城投債公告後,區縣級平台估值在第5個交易日平均下行21.51bp,第10個交易日平均下行31.43bp。

在新一輪的債務置換下,弱資質區域的下沉平台或將獲得更多隱債置換額度,公告提前兌付的標的城投債估值下行可能更明顯,同時可能帶動同區域內其他預期會提前兌付的城投平台估值下行,具備一定的收益挖掘空間,建議關注一攬子化債以來重點省份中獲得特殊再融資債額度較高的地區的城投。

全國人大常委會審議批准增加6萬億元地方政府債務限額置換存量隱性債務,新增債務限額全部安排爲專項債務限額,一次報批,分三年實施。11月15日,河南發行首筆置換債,打響置換隱性債務第一槍。在新一輪債務置換下,城投債提前償還規模會有多大?

首先,我們可以參考上一輪債務置換的經驗,2023年10月中央出台一攬子化債計劃,截至2024年6月末,全國共發行14972.81億特殊再融資債用於化債,期間提前償還的城投債規模合計1435.0億元,佔同期發行的特殊再融資債規模的9.58%。

考慮到當前債券形式的隱債體量較之前已有所下降,由於置換債直接帶來的提前償還規模體量或將減少,我們假設未來三年的提前兌付佔比分別爲9%、7%和5%,則三年實施的存量隱債置換或將帶來1800億、1400億、1000億的城投債提前償還。

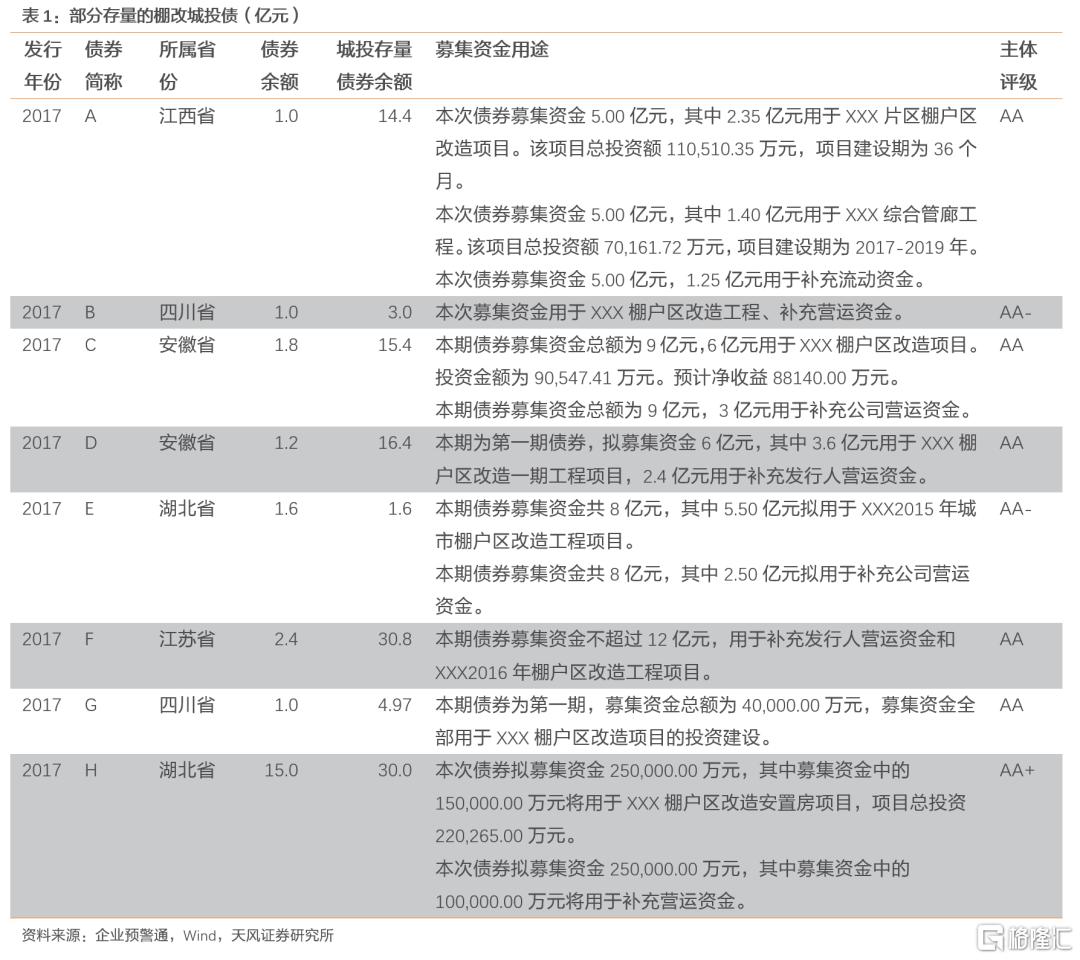

新一輪置換債用於置換存量隱性債務,哪些城投債有可能被提前償還?

2017年7月在中央政治局會議首次提出“隱性債務”,2018年7月中央相繼下發中發[2018]27號文、中辦發[2018]46號文等多個文件,开啓城投平台的隱債甄別認定。

一般認爲,隱債是用於公益性或准公益性項目形成的債務,認定之後,償債責任主體從城投變爲地方政府。當然,由於2018年各地方政府上報的情況存在差別,因而,部分地區可能存在應報未報的情況。

如何判斷債券是否涉及隱債?

我們可以借助城投債的募集資金用途來判斷是否爲隱性債務,但很多債券是2018年之後新發經過了借新還舊,則需要通過查找募集資金用途,看是否能查找到最初的募資資金用途。若通過層層穿透至2018年以前的用途,是用於政府公益性項目建設,則有一定可能性爲隱債。

我們另外篩選了一部分募集資金用途爲棚改項目等帶有公益性屬性用途的債券,存在一定的可能是隱債,供投資者參考。

近期,特殊再融資債陸續开啓發行,市場關注到城投債提前兌付的風險。

從歷史來看,前三輪債務置換與城投債提前償還的高峰基本對應。本輪提前兌付,可能會帶來一定規模的城投債提前兌付。

可能涉及的規模有多大?

參考2023年的經驗,2023年10月中央出台一攬子化債計劃,截至2024年6月末,全國共發行14972.81億特殊再融資債用於化債,期間提前償還+要約收購的城投債規模合計1435.0億元,佔同期發行的特殊再融資債規模的9.58%。

考慮到當前債券形式的隱債體量較之前已有所下降,由於置換債直接帶來的提前償還規模體量或將減少,我們假設未來三年的提前兌付佔比分別爲9%、7%和5%,則三年實施的存量隱債置換或將帶來1800億、1400億、1000億的城投債提前償還。

從歷史來看,提前兌付的城投債有何特徵?

從票息來看,2016年以來,提前償還的城投債以6%以上的高票息爲主;但是近年來高票息的佔比开始減少。從地區分布來看,2016年以來遼寧、貴州、山東、湖南、江蘇的城投債提前償還規模靠前。

強資質區域內提前償還的區縣級平台更多,而弱資質區域內則是地市級等高層級平台居多。一攬子化債以來,情況有所變化,提前償還的區縣級平台佔比較之前有所減小,國家級新區和其他开發區級平台佔比有較大增加。

提前兌付有何影響?

① 提前兌付給投資人帶來機會或風險,考慮到當前城投債淨價多高於票面,似乎與發行人博弈帶來損失的風險更高。

② 城投債供給收縮,未來城投債預計還將維持較低的淨融資,高息資產持續減少。

③ 提前兌付影響二級估值。

如何判斷持倉券的提前兌付風險?

債券如果被認定爲隱債,提前兌付的風險較高,而債券是否涉隱,和發行人直接溝通最直接;其次,可以通過追溯債券的初始募集資金用途,借新還舊的債券則層層向前追溯,若涉及公益性或公益性項目建設,涉隱的概率或較高。

考慮到一攬子化債政策以來,城投債經歷了頻繁交易,持倉的機構中非銀佔比或較高,提前兌付的風險可能還跟募集說明書中的條款設置相關,並非那么容易達成對投資者不利的方案。

風險提示

宏觀經濟變動超預期;城投信用風險;政策超出預期;城投口徑偏差;部分數據缺失;數據測算偏差。

本文來自天風證券發布的證券研究報告:《又見提前兌付?》,分析師:

孫彬彬 SAC 執業證書編號:S1110516090003

孟萬林 SAC 執業證書編號:S1110521060003

塗靖靖 SAC 執業證書編號:S1110524100002

本資料爲格隆匯經天風證券股份有限公司授權發布,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、復制、發表、許可或仿制本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,爲保證服務質量、控制投資風險,請勿訂閱本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發布旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報告的發布平台,所發布觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發布的報告爲准。本資料內容僅反映作者於發出完整報告當日或發布本資料內容當日的判斷,可隨時更改且不予通告。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:又見提前兌付潮?

地址:https://www.100economy.com/article/142299.html