一季度美聯儲加息將到達尾聲

1. 一季度美聯儲迎來加息尾聲,或達到流動性最緊縮的極點

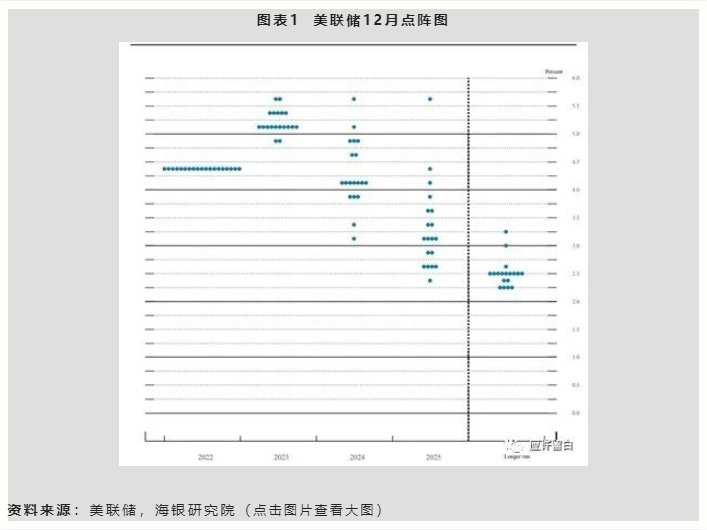

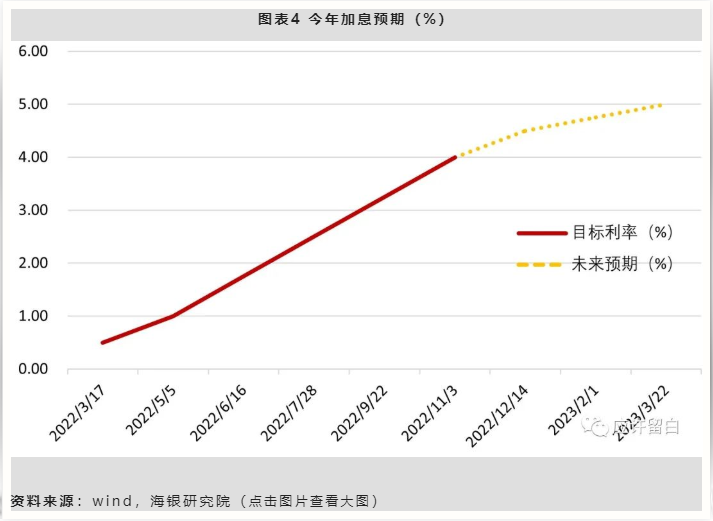

根據12月美聯儲 FOMC 會議,今年一季度預計再加息2次25bp,到達加息尾聲。12月15日,美聯儲加息50bp,符合預期。目前美國加息不僅僅是控制通脹,也同樣參考目標利率。較此前連續四次暴力加息75個基點步伐放緩,但“點陣圖”顯示2023年終端利率上調至5.1%。

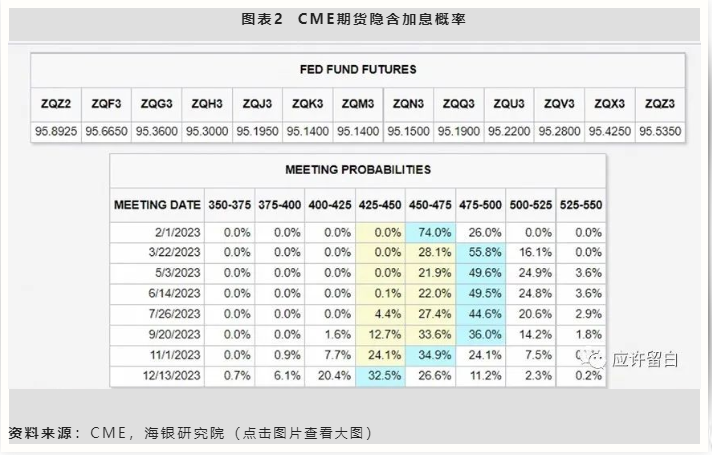

回顧本輪加息節奏,2022年加息幅度較爲鷹派。11月已是加息頂峰,2、3月加息25bp概率較大。隨着目標利率的升高,加息將近尾聲,通過CME期貨,隱含的加息概率如下。

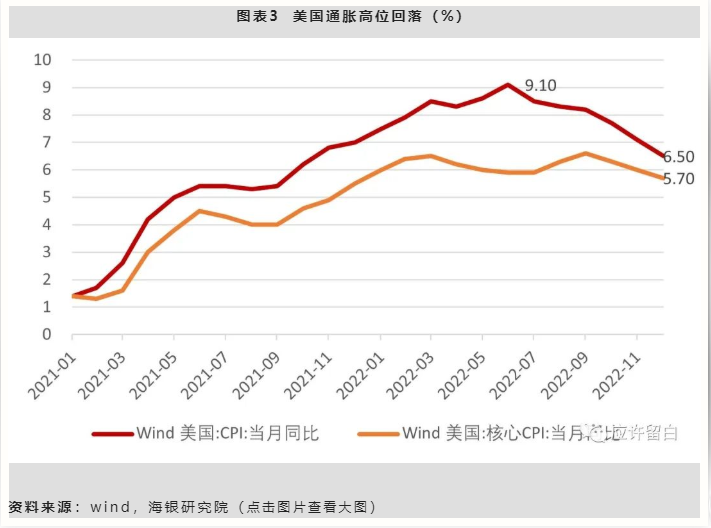

12月美國 CPI 報6.5%,符合預期。隨着通脹的逐漸回落,美聯儲加息節奏預計逐步放緩,一季度或達到加息尾聲。

從斜率的陡峭度來看,到2023年,我們預期斜率會放緩。因此,一季度或將會是加息的尾聲,而流動性也到達了極值。 所以,明年轉鴿周期後或是全球資產大年。

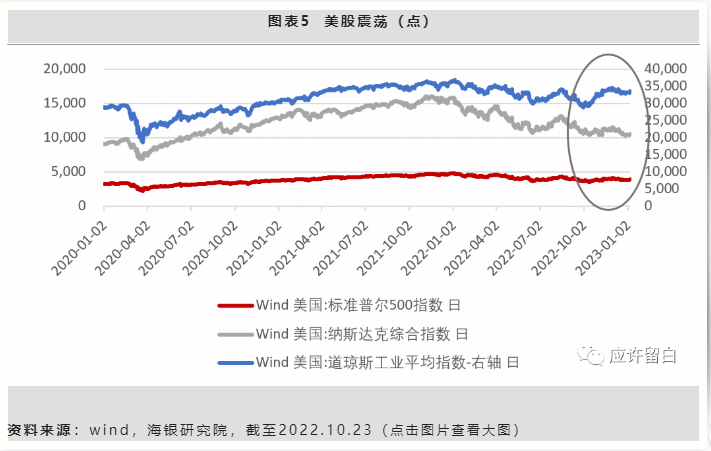

2. 美股震蕩不可避免,看好後續反彈行情

去年鷹派加息以來,美股持續震蕩下行,四季度延續此前行情。由於流動性在今年一季度到達最緊縮的時點,預計會對美股繼續衝擊,而高企的通脹繼續存在“衰退”擔憂,使得資金的情緒並不熱。我們認爲,一季度美股或繼續震蕩。但當美國3月加息大概率結束後,流動性到達極值,後續看好轉鴿後的2-4季度的反彈行情。

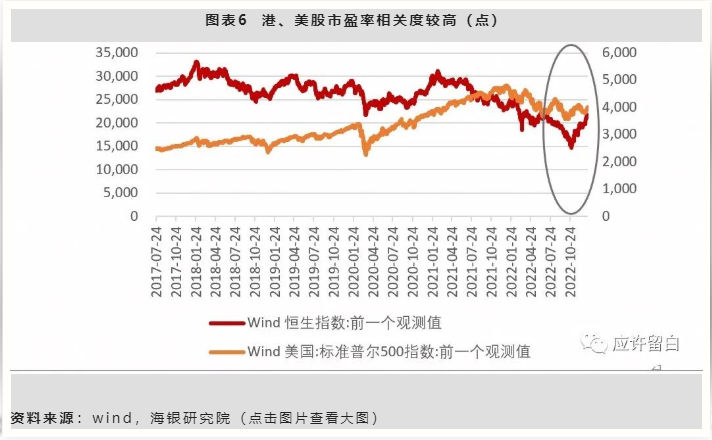

3. 港股和美股估值背離較難持續,春節後可能震蕩

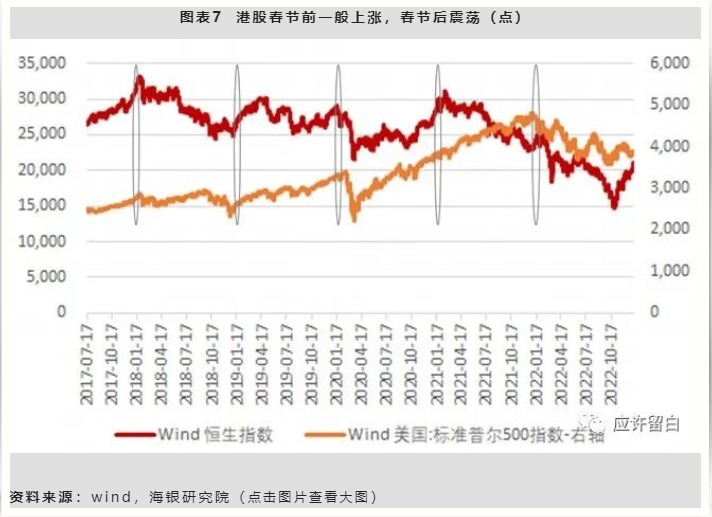

回溯歷史,港股和美股存在強相關的聯系,國際市場的港股和美股市盈率走向基本一致。目前出現了港股漲、美股跌的短期現象,港股和美股估值背離較難長期持續,預料後續會重回趨勢一致。

短期來看,因香港1月8日起與大陸通關,形成了短期利好,刺激港股上漲。歷史來看除了2020年以外,而臨近春節的前一周港股都是上漲的;但春節過後,港股一般是震蕩行情。因此,春節過後,須警惕港股短期調整風險。 但震蕩也是配置窗口期,我們看好港股中長期的勢頭,與美股後續反彈共振,值得關注。

中國經濟韌性中开啓復蘇周期

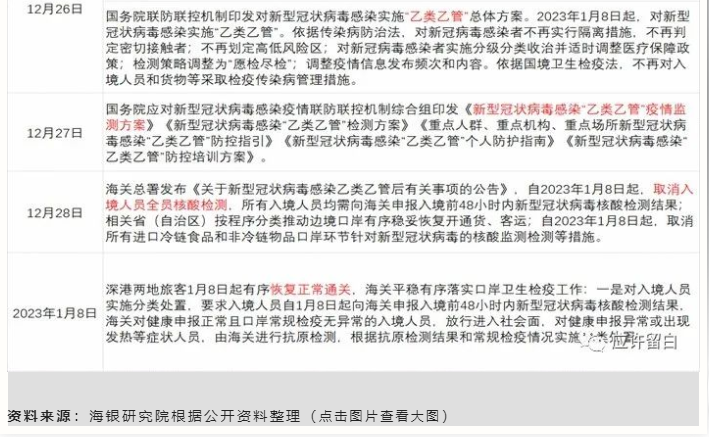

1. 抗疫政策放松後啓動經濟復蘇周期

12月开始,中國抗疫政策逐漸放开,1月8日起开啓國際旅行新政, 使得中國經濟开啓新一輪復蘇。展望2023,中國經濟復蘇可期,而中國的放开也會正向推動全球經濟復蘇。

2. 12月經濟數據收官,期待2023經濟復蘇开啓

2022年中國不再盯住經濟增長目標,全年國內生產總值1210207億元,按不變價格計算,比上年增長3.0%。分產業看,第一產業增加值88345億元,比上年增長4.1%;第二產業增加值483164億元,增長3.8%;第三產業增加值638698億元,增長2.3%。分季度看,一季度國內生產總值同比增長4.8%,二季度增長0.4%,三季度增長3.9%,四季度增長2.9%。從環比看,四季度國內生產總值與三季度持平。

整體來看,經濟在2季度低點後反彈,雖然四季度受到疫情影響,但經濟凸顯韌性,未來逐步开啓復蘇周期。盡管目前復蘇勢頭較弱,但整體趨勢向好發展。

(1)固定資產投資中基建和高科技較好

銷售額133308億元,下降26.7%。分產業看,第一產業投資增長0.2%,第二產業投資增長10.3%,第三產業投資增長3.0%。民間投資增長0.9%。高技術產業投資增長18.9%,快於全部投資13.8個百分點。其中,高技術制造業、高技術服務業投資分別增長22.2%、12.1%。高技術制造業中,醫療儀器設備及儀器儀表制造業、電子及通信設備制造業投資分別增長27.6%、27.2%;高技術服務業中,科技成果轉化服務業、研發設計服務業投資分別增長26.4%、19.8%。社會領域投資增長10.9%,其中衛生、教育投資分別增長27.3%、5.4%。12月份,固定資產投資(不含農戶)環比增長0.49%。

投資結構分化,基建和科技類行業投資較好,顯示對行業的熱情度較高。

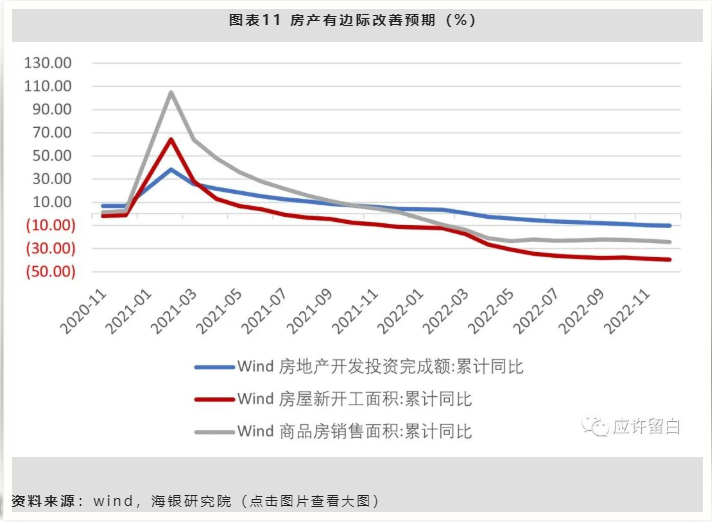

房地產未來期待政策邊際改善。2022年,全國房地產开發投資132895億元,比上年下降10.0%;其中,住宅投資100646億元,下降9.5%。2022年,房地產开發企業房屋施工面積904999萬平方米,比上年下降7.2%。其中,住宅施工面積639696萬平方米,下降7.3%。房屋新开工面積120587萬平方米,下降39.4%。其中,住宅新开工面積88135萬平方米,下降39.8%。房屋竣工面積86222萬平方米,下降15.0%。其中,住宅竣工面積62539萬平方米,下降14.3%。2022年,商品房銷售面積135837萬平方米,比上年下降24.3%,其中住宅銷售面積下降26.8%。商品房銷售額133308億元,下降26.7%,其中住宅銷售額下降28.3%。2022年末,商品房待售面積56366萬平方米,比上年增長10.5%。其中,住宅待售面積增長18.4%。

去年因疫情衝擊經濟和新增購买力的減少,房地產行業受到了較大衝擊。未來隨着政策邊際放松,多城市限購限貸政策的推出預期,房地產行業未來可能邊際改善。

全年全國規模以上工業增加值比上年增長3.6%。分三大門類看,採礦業增加值增長7.3%,制造業增長3.0%,電力、熱力、燃氣及水生產和供應業增長5.0%。高技術制造業、裝備制造業增加值分別增長7.4%、5.6%,增速分別比規模以上工業快3.8、2.0個百分點。 分經濟類型看,國有控股企業增加值增長3.3%;股份制企業增長4.8%,外商及港澳台商投資企業下降1.0%;私營企業增長2.9%。分產品看,新能源汽車、移動通信基站設備、工業控制計算機及系統產量分別增長97.5%、16.3%、15.0%。12月份,規模以上工業增加值同比增長1.3%,環比增長0.06%。

總的來說,採礦、高科技領域、尤其是新能源汽車相對較好,我國工業經濟結構正在從勞動密集型逐漸轉向技術密集型。

(2)社零受損,未來反彈可期

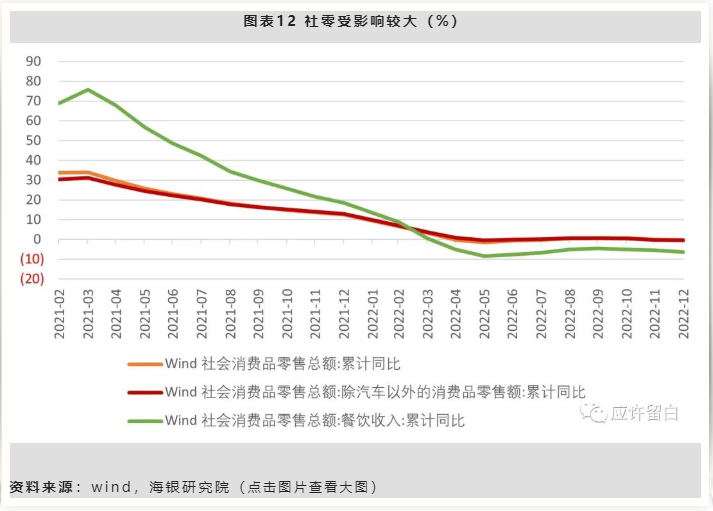

全年社會消費品零售總額439733億元,比上年下降0.2%。按經營單位所在地分,城鎮消費品零售額380448億元,下降0.3%;鄉村消費品零售額59285億元,與上年持平。按消費類型分,商品零售395792億元,增長0.5%;餐飲收入43941億元,下降6.3%。基本生活消費穩定增長,限額以上單位糧油食品類、飲料類商品零售額比上年分別增長8.7%、5.3%。全國網上零售額137853億元,比上年增長4.0%。其中,實物商品網上零售額119642億元,增長6.2%,佔社會消費品零售總額的比重爲27.2%。12月份,社會消費品零售總額同比下降1.8%,降幅比上月收窄4.1個百分點;環比下降0.14%。

去年受疫情影響,餐飲板塊受衝擊較大,隨着抗疫政策的放松,順周期板塊有望起色,我們看好社零尤其是餐飲和文旅的觸底復蘇。

分品類看,中西醫藥銷售數據尤爲亮眼,主要因抗疫政策放松有短期的爆發。後續“乙類乙管”後,醫藥機會或成爲常態化,未來可能有持續增長的機會。

進入1月,餐飲和文旅板塊已开啓復蘇,但受海內外多方面影響,消費趨勢會還是呈現結構分化。未來關注社零恢復節奏。

2022全年全國居民人均可支配收入36883元,比上年名義增長5.0%,扣除價格因素實際增長2.9%,與經濟增長基本同步。全國居民人均可支配收入中位數31370元,比上年名義增長4.7%。按全國居民五等份收入分組,低收入組人均可支配收入8601元,中間偏下收入組19303元,中間收入組30598元,中間偏上收入組47397元,高收入組90116元。全年全國居民人均消費支出24538元,比上年名義增長1.8%,扣除價格因素實際下降0.2%。隨着人均收入的提升,社零有望繼續改善。展望未來,疫後復蘇可能是一個漫長的過程,社零改善的周期或較長。

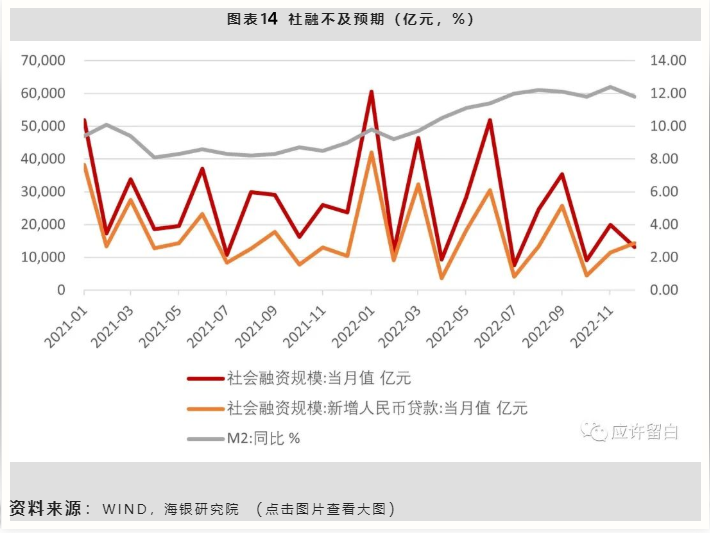

(3)社融低於預期

12月社融新增1.31萬億,遠低於市場預期的1.85萬億,且同比少增1.06萬億。社融存量同比增9.6%,較11月回落0.4個百分點,爲連續第三個月回落,增速創下2017年社融調整口徑以來的最低值。

分項看,人民幣貸款和非標三項是社融同比多增的主要來源。其中,12月人民幣貸款新增1.44萬億,同比多增4004億;非標融資合計減少1418億,同比少減4970億。

政府和企業債券融資表現疲弱。12月政府債券增加2781億元,同比少增8893億;企業債券融資減少2709億,同比減少4876億。其中,政府債券同比少增與2022年專項債等靠前發行有關,預計在2022年高基數效應下,2023上半年政府債券融資或延續少增。企業債券融資減少則與前段時間銀行理財產品贖回引發機構對信用債配置減少,導致企業發債較難有關。數據顯示,12月信用債取消或推遲發行規模達到1169億元。

12月新增信貸1.4萬億,同比多增2700億,且高於市場一致預期的1.2萬億;信貸增速較11月上升0.1個百分點至11.1%。分部門看,12月新增信貸主要由企業部門貢獻。其中企業中長期貸款同比多增8717億,幅度爲全年峰值,我們認爲企業中長期信貸超預期與基建、制造業、地產等領域貸款放量疊加共振有關;12月企業短貸減少416億,票據融資同比少增2941億。

居民部門信貸依舊偏弱,短期和中長期貸款環比同比均繼續少增,前者或主要因疫情影響消費,後者則表明居民購房意愿仍較低。

12月M2較11月放緩0.6個百分點至11.8%,信貸穩健及基數走高等共同推動M2增速回落。M1環比下行0.9個百分點至3.7%,主要受各地疫情影響及地產銷售低迷影響。

12月“社融弱信貸強”主要源於企業債券融資減少而中長期貸款增加,居民部門貸款需求仍較弱。展望2023,流動性依然充裕,而隨着放貸力度的加強,資金有望逐步流入實體經濟,從微觀向宏觀傳導,推動經濟穩步發展。

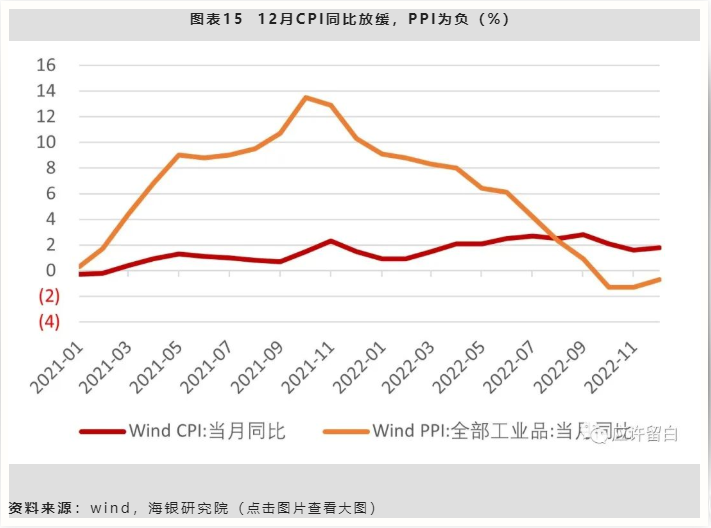

(4)通脹溫和上漲,PPI繼續回落

中國12月CPI同比上1.8%,預期漲1.9%,前值漲1.6%。;核心CPI同比上漲0.7%,前值0.6%。中國12月PPI同比降0.7%,預期降0.3%,前值降1.3%。

從通脹分項來看,核心CPI環比上月持平,同比上漲0.7%,非食品價格开始上漲。其中,食品價格上漲4.8%,漲幅比上月擴大1.1個百分點,影響CPI上漲約0.87個百分點。食品中,豬肉價格上漲22.2%;薯類和鮮果價格分別上漲12.7%和11.0%,漲幅均有擴大;雞蛋、食用油和糧食價格分別上漲10.0%、7.2%和2.6%,漲幅均有回落;鮮菜價格下降8.0%,降幅收窄13.2個百分點。非食品中,汽油和柴油價格分別上漲10.5%和11.4%,漲幅均有回落;飛機票價格上漲26.7%,漲幅擴大7.8個百分點。扣除食品和能源價格的核心CPI略有回升,同比上漲0.7%,漲幅比上月擴大0.1個百分點。

2023年1月CPI同比將保持在穩定區間。從核心CPI來看,相關價格表現平穩,疫情政策开始優化,整體需求开始加速修復,未來核心CPI會繼續回升。生豬供給持續增加,環比豬肉價格下降8.7%,降幅比上月擴大8.0個百分點,當前生豬儲備充裕,春節之後是豬肉淡季,預計豬價將繼續延續低價,導致CPI低位徘徊。

PPI方面,主要行業中,黑色金屬冶煉和壓延加工業下降14.7%,收窄4.0個百分點;非金屬礦物制品業下降7.8%,收窄1.1個百分點;有色金屬冶煉和壓延加工業下降3.6%,收窄2.4個百分點;煤炭开採和洗選業下降2.7%,收窄8.8個百分點。石油和天然氣开採業上漲14.4%,回落1.7個百分點;農副食品加工業上漲6.9%,回落1.0個百分點。價格漲幅擴大的有:石油煤炭及其他燃料加工業上漲10.1%,擴大3.2個百分點;計算機通信和其他電子設備制造業上漲1.3%,擴大0.1個百分點。

12月PPI數據降幅开始收窄,受石油及相關行業價格下降影響;受上年同期對比基數走低影響,同比降幅收窄。一方面受石油及相關行業價格下降,國內輸入性價格傳導壓力有所減輕。整體受前一年高基數走低影響,PPI回落幅度會收窄。

當前通脹數據預計保持低位穩定。PPI價格的回落會進一步釋放下遊企業的盈利能力。現階段CPI-PPI剪刀差更看好下遊盈利端釋放的中遊基建制造產業鏈以及下遊消費行業。

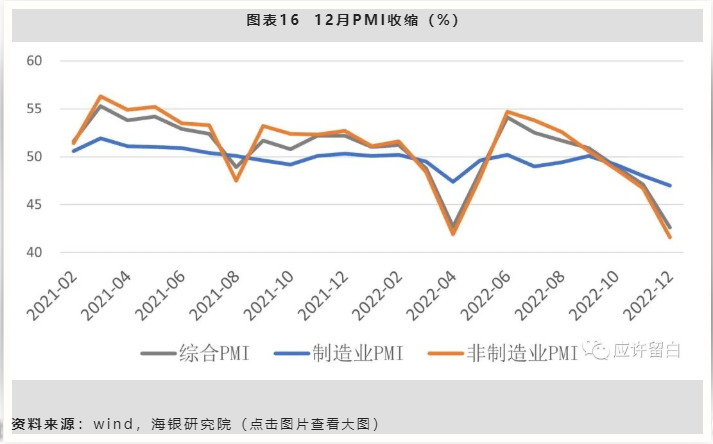

(5)PMI收縮,2023有望反彈

中國12月制造業、非制造業和綜合PMI指數分別錄得47%、41.6%和42.6%,均創下年內新低。12月國內抗疫政策放开,感染高峰到來對企業產需、人員到崗、物流配送等均產生較大影響。

制造業方面,產需兩端同步下降;僅農副食品加工、醫藥等與民生密切相關的行業PMI繼續保持在擴張區間。

非制造業方面,反映受疫情影響較大的服務業企業比重升至61.3%,其中餐飲、住宿等接觸性聚集性行業PMI低於35%。建築業仍保持擴張,土木工程建築業PMI連續11個月位於較高景氣區間。

展望2023,因疫情後逐步开啓復蘇,PMI有望逐漸反彈。冬季感染最嚴峻的時刻或已過去,後期市場走勢有望回暖。隨着農歷春節臨近,餐飲、文旅等接觸性服務業消費或率先迎來恢復,短期可重點關注;制造業度過本輪衝擊後,生產和物流或逐漸恢復,其中高科技制造前景較好。

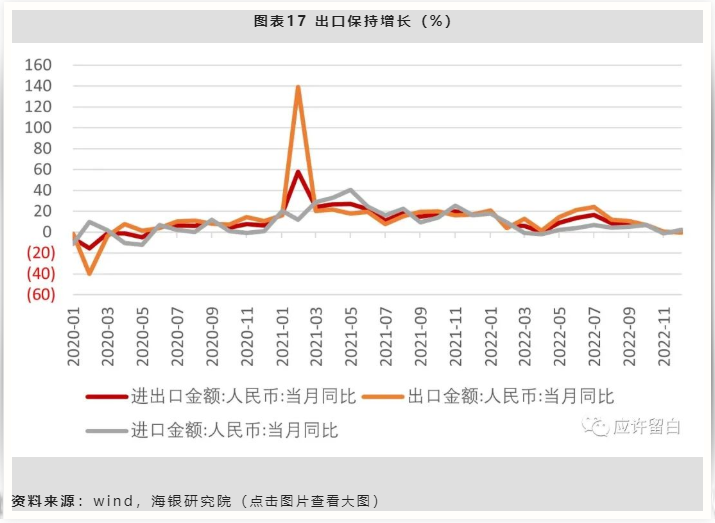

(6)出口保持增長

2022全年貨物進出口總額420678億元,比上年增長7.7%。其中,出口239654億元,增長10.5%;進口181024億元,增長4.3%。進出口相抵,貿易順差58630億元。一般貿易進出口增長11.5%,佔進出口總額的比重爲63.7%,比上年提高2.2個百分點。民營企業進出口增長12.9%,佔進出口總額的比重爲50.9%,比上年提高2.3個百分點。機電產品進出口增長2.5%,佔進出口總額的比重爲49.1%。12月份,貨物進出口總額37713億元,同比增長0.6%。其中,出口21607億元,下降0.5%;進口16106億元,增長2.2%。

去年因全球抗疫放松,經濟復蘇展开,全球需求有所復蘇,帶動中國進出口貿易增長。今年隨着中國繼續放开,與全球形成共振,貿易額有望繼續增長。

1月大類資產配置建議

綜合來看,一季度美股繼續震蕩,2-4季度有望反彈。港股預計春節後开啓震蕩,後續大概率跟隨美股行情。看好A股的配置窗口期,高配國內權益資產。

1月更新大類資產配置建議具體如下:

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:一季度美聯儲加息到達尾聲,資產配置怎么做?

地址:https://www.100economy.com/article/15151.html