21世紀經濟報道記者肖夏 重慶報道

“茅五洋汾瀘”之外,還有哪些白酒品牌有望走向全國?

2022年業績悉數披露後,國內年營收超過10億元的白酒上市公司已增至19家。當中多數爲地方白酒品牌,依靠在本地的長期深耕確保了各自省內地位。

但隨着行業集中度繼續提升,位居頭部的一线名酒正在分走更多市場份額和行業利潤。貴州茅台(600519.SH)、五糧液(000858.SZ)、洋河股份(002304.SZ)、山西汾酒(600809.SH)、瀘州老窖(000568.SZ)去年營收佔到全國規上白酒企業去年營收近43%,相比2019年時已大幅提升了10個點,去年歸母淨利潤更是佔到規上企業利潤的一半以上。

一些地方白酒品牌已經認識到,需要盡快拓展省外市場,尋求新的增長空間,以免過早觸及業績天花板,爲此紛紛提出了省外收入目標。

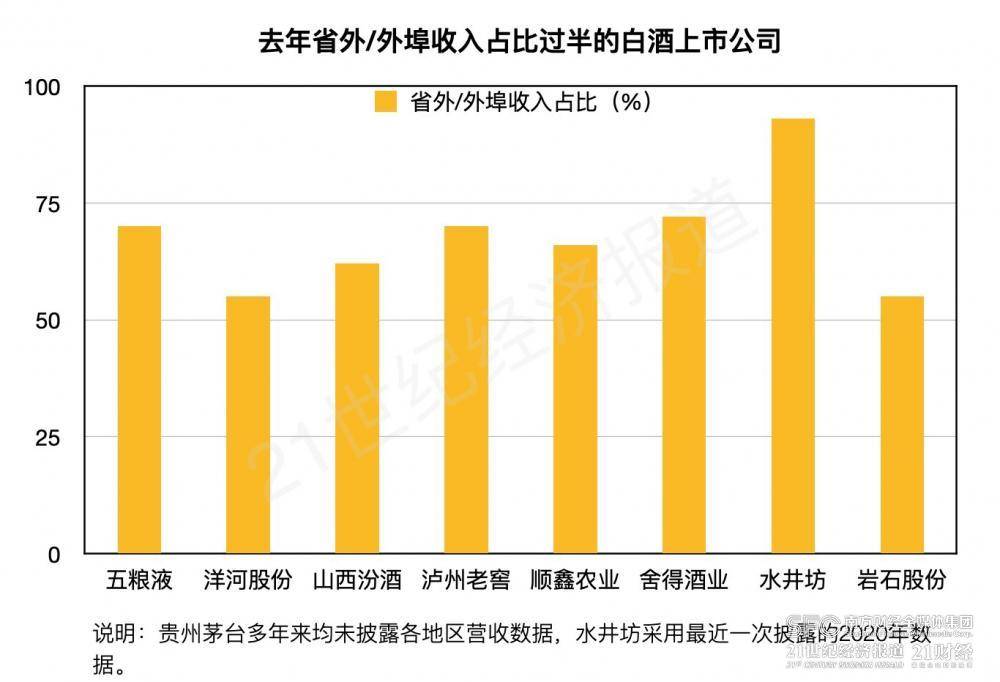

21世紀經濟報道記者梳理後注意到,19家去年營收超10億元的白酒上市公司中,大多數省外收入實現上漲,但省外收入佔比明確過半的只有9家。地方白酒品牌的全國化,依然任重道遠。

省外收入佔比過半僅9家

哪些白酒稱得上全國性品牌?

除了標准較爲模糊的品牌影響力,顯性的指標是分地區收入構成。

以五糧液爲例,2022年其東部、南部、西部、北部、中部五大區域的收入佔比分別是26%、10%、29%、11%、15%,其省外收入佔比在七成以上,早就不存在一地獨大。

洋河股份和山西汾酒均是2019年省外收入首次超過省內收入。2022年,洋河股份省外收入佔比約55%,山西汾酒省外收入佔比約62%。

瀘州老窖近年已不再列出各地區收入構成,其2017年時來自西南地區的收入佔比已降至38%,這意味着省外收入佔比肯定在六成以上。貴州茅台上市多年均未披露各地區收入構成,但毫無疑問來自貴州省外的收入佔絕對主力。

從幾家行業龍頭的收入構成來看,全國性名酒的省外收入佔比至少超過50%。

五家龍頭白酒企業之外,也有多家品牌的收入構成早已實現全國化。

總部在北京的順鑫農業(000860.SZ)2022年外埠地區收入佔比約66%(當中包含非酒業務收入)。從2013年开始順鑫農業旗下的牛欄山加速推動全國化,到2018年已基本完成全國化市場布局,22個省級市場銷售過億元。

水井坊(600779.SH)和舍得酒業(600702.SH)兩家川酒很早就實現了全國化布局。舍得酒業去年省外收入佔比達71.5%。水井坊2020年時省外收入佔比高達93%,但此後年報不再分地區披露收入。

(數據來自白酒上市公司年報,21世紀經濟報道肖夏制圖)

還有一些白酒上市公司採用多地區、多品牌、多香型战略,來滿足不同地區消費者對白酒的不同偏好,從而實現收入全國化。

上個月剛剛登陸港股的珍酒李渡(06979.HK),2022年來自華中地區收入佔比33.6%、來自華東地區收入佔比25%、來自西南地區收入佔比12.7%,分別正是旗下四家白酒品牌貴州珍酒、江西李渡、湖南湘窖和开口笑的所在地區。

結合招股書中“李渡大部分收入來自江西、湘窖和开口笑絕大部分收入來自湖南”的表述,如將華東、華中、西南三地視同爲珍酒李渡的本埠,2022年珍酒李渡本埠收入佔比約71%,雖然仍然超過50%,但相比2020年近78%的佔比有明顯下降,說明過去兩年其全國化程度有所提升。

同樣採用多品牌、多香型战略的巖石股份(即上海貴酒,600696.SH)注冊在上海,生產主要在貴州,其2022年來自華東、西南以外其他地區的收入佔比約55%,收入構成呈現出全國化態勢。不過巖石股份進入白酒行業時間較短,去年營收剛突破10億元大關,其收入結構還在變化中。

營收僅次於“茅五洋汾瀘”的古井貢酒(000596.SZ)也是多品牌、多地區布局,其2016年控股了湖北的清香型白酒品牌黃鶴樓,2020年又控股了另一家安徽酒企明光酒業。在此期間,古井貢酒積極推動全國化,積極培育江蘇、河北、河南、山東等省外市場。

不過從收入構成來看,古井貢酒的營收仍然高度集中於安徽所在的華中地區。年報顯示古井貢酒去年營收基本來自華中、華南、華北三大區域,其中華中地區營收佔比近86%,華北、華南地區收入佔比分別爲近8%和6%,增速落後於華中。古井貢酒2019年曾明確提出:2024年安徽省外規劃收入佔比要達40%。

在2015年及以前,酒鬼酒在華中以外地區的收入佔比都在50%以上。此後隨着“立足湖南本土市場”策略推進,酒鬼酒在華中地區的收入佔比不斷攀升,到2019年時華中以外地區收入佔比已降至42%。此後酒鬼酒不再披露各地區收入。

梳理下來,“茅五洋汾瀘”再加上順鑫農業、舍得酒業、水井坊和巖石股份,省外/外埠收入佔比確定過半的白酒上市公司,只有9家。

本省依舊是地方白酒重鎮

全國化並不等於收入一定持續上漲。比如順鑫農業由於线下白酒消費受限,去年業績就受到較大影響,好在今年出現好轉。早已實現全國化布局的水井坊,去年收入增長也並不突出。

但收入來源過於集中的風險,最近幾年不少白酒企業深有體會。

以伊力特(600197.SH)爲例,其去年營收同比下滑16%、歸屬上市公司股東淨利潤同比下滑47%,是少數去年業績大幅的白酒上市公司,原因就在於去年當地线下消費受限,而伊力特超過七成收入來自疆內。直到今年一季度補償性增長後,伊力特終於重獲投資者追捧,近期股價迎來回漲。

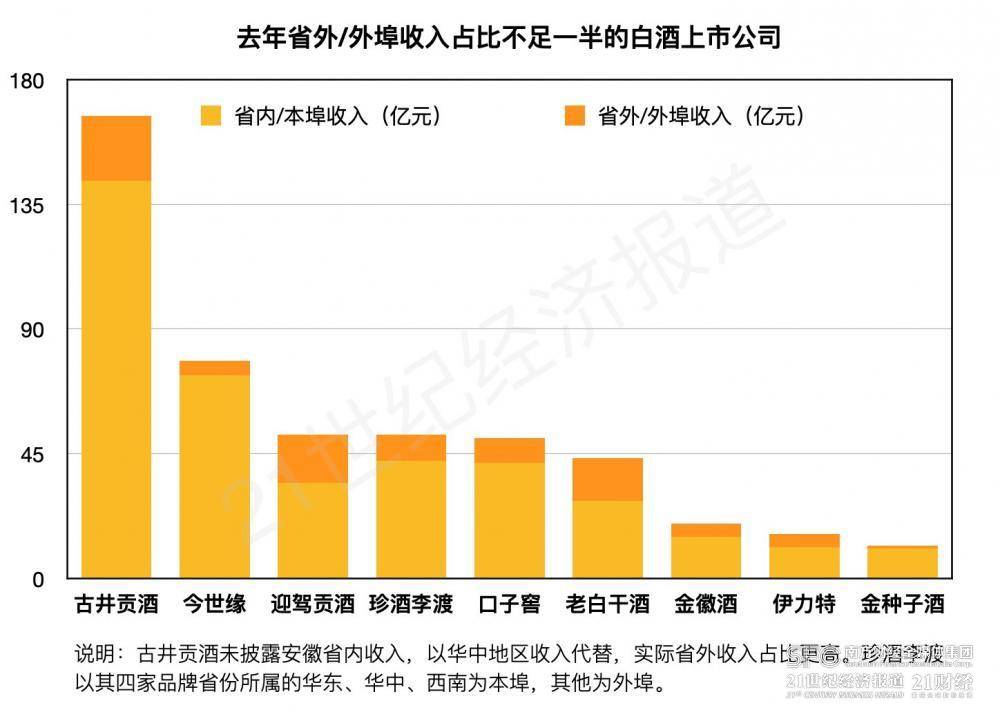

更多地方白酒品牌的省外市場還處於开拓階段。21世紀經濟報道記者梳理後注意到,省外/外埠收入佔比明確未過半的9家白酒上市公司中,絕大部分去年的省外/外埠收入都實現了增長。

(數據來自白酒上市公司年報,21世紀經濟報道肖夏制圖)

當中,去年省外收入超過10億元的有迎駕貢酒(603198.SH)和老白幹酒(600559.SH),分別約爲17.6億元和15.6億元。此外還有古井貢酒,去年僅華南、華北地區的收入就超過了23億元。

老白幹酒同時有河北、湖南、安徽、山東等地的多家本土品牌,採取多地區、多品牌、多香型战略,不過大本營河北依然是其營收重鎮,收入佔比超過6成。

去年省外收入增長最快的是金徽酒(603919.SH),去年同比增長18%,省外收入佔比提升到23.4%。金徽酒近年按照“布局全國、深耕西北、重點突破”的战略路徑,深耕環甘肅西北市場,並組建了華東銷售公司和北方品牌公司。

其次是今世緣(603369.SH),去年省外收入同比增長16%,省外收入佔比爲6.6%。不過可以看出,即便年營收即將邁向百億大關,今世緣目前超過九成以上收入仍然來自安徽省內。

此外21世紀經濟報道記者注意到,相比2019年,也有白酒上市公司出現了省外收入增長但佔比下滑的情況。

年報顯示,迎駕貢酒省外收入佔比從2019年的39.4%降低至去年的34%,原因在於近年迎駕貢酒省內收入增長顯著快於省外收入。對比2019年和2022年,迎駕貢酒的省外收入增長了不到28%,省內收入則大幅增長近62%。

在安徽省內,迎駕貢酒近年在持續加強渠道建設和下沉。2019年底,迎駕貢酒省內經銷商569家、省外經銷商627家,而到去年底省內經銷商大幅增加至689家,超過了省外經銷商的645家。其結果是迎駕貢酒去年營收成功反超口子窖,重奪徽酒老二之位。

面臨一线名酒下沉和外地同行分羹,深耕本省市場、守住根據地也成爲一些地方白酒品牌的經營策略。

酒鬼酒在今年4月底的投資者交流會上就表示,在公司高質量發展的指引下,必須把湖南市場做牢、做細、做精,所以今年對湖南市場的要求大於省外市場。

高端化帶動全國化

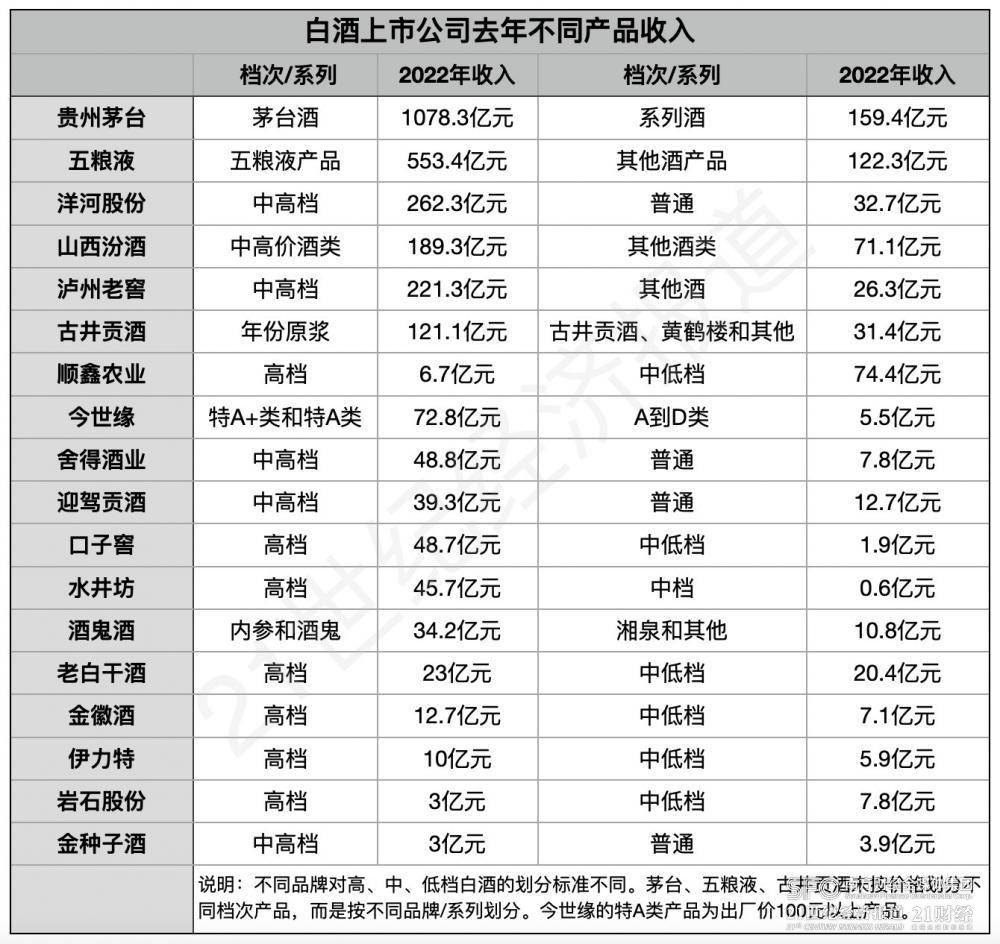

確定全國化是大方向战略, 推什么產品則是具體战術。

較早實現全國化的品牌,普遍是以高端化來帶動全國化。比如一直堅持高端定位的水井坊,去年其高檔產品收入佔比達97%。舍得酒業也是靠其自身更高端的舍得而非沱牌在全國打響了名聲。

酒鬼酒在2019年开啓了“內參”的全國化進程,布局北京、河北、廣東等战略市場,成立了北京、華北、中原、華南四個省外战區。從財報來看,內參的營收佔比從2019年的22%不到,提升至2022年的28%以上。

(數據來自白酒上市公司年報,21世紀經濟報道肖夏制圖)

古井貢酒在外省同樣主推自身較高端的年份原漿系列產品。年報顯示,去年其華北、華南地區的毛利率分別爲77.4%和79.8%,高於華中地區不到77%的毛利率。

隨着次高端定位的洞藏系列逐步放量,迎駕貢酒近年在以江蘇爲核心的省外市場也在推動洞藏系列的導入。年報顯示,其中高檔產品收入佔比已經從2019年的71.5%,提升到2022年的75.6%。

今世緣原定2025年總營收目標100億元、省外營收貢獻目標是20億元,相當於屆時省外收入佔比要達到20%,爲此近年今世緣力推次高端定位的國緣系列走向省外市場。今世緣今年確定的省外重點板塊市場包括安徽的馬鞍山、山東的棗莊、河南的周口以及浙江的湖州、嘉興等地市。

主要定位於高端、次高端的珍酒、李渡,則是珍酒李渡走向全國的主力。對比2020年和2022年,珍酒和李渡的營收分別增長了184%和147%,而湘窖和开口笑漲幅則只有80%和97%左右。

也有一些地方白酒品牌,是根據不同地區消費偏好主推不同價格帶的產品。

金徽酒在今年4月下旬的投資者交流活動期間介紹了目前的產品布局:甘肅省內實現了全價位全渠道布局;在環甘肅西北市場則以能量金徽系列爲主,並逐步導入金徽年份系列和金獎金徽系列;在華東市場則是主推金徽老窖系列產品。

從年報的產品檔次劃分來看,金徽酒在甘肅以外西北市場和華東市場主推的都是其100元以上的高檔產品,其中定價在500元以上的金徽老窖系列被推向了消費能力相對更高的華東市場。

更多內容請下載21財經APP

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:待破圈的地方白酒,離真正全國化還有多遠?|年報裏的中國酒業趨勢

地址:https://www.100economy.com/article/21174.html