美國當前債務上限危機升級爲債務違約的風險比以往任何時候都大,有可能造成全球金融市場劇烈動蕩。

▉ 如何對衝

根據彭博社最新的Markets Live Pulse調查,投資者認爲,黃金是對衝這一風險的首選資產,在2011年美國債務上限鬧劇的“高潮期間”,黃金出現了強勁反彈:從5月初到8月中旬,全球最大的黃金ETF SPDR黃金指數基金(SPDR Gold Shares)上漲了20%。事實證明,黃金確實是一種有效的對衝債務上限不確定性的工具,這次可能也會如此。

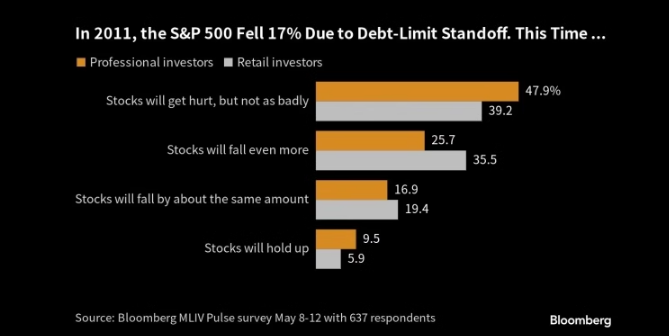

圖:多數人預計如果違約美國股市將下跌但跌幅有限 來源:Bloomberg

其次美國國債,這似乎具有諷刺意味,因爲所謂違約核心就是國債利息和本金支付的違約。但是這符合市場邏輯,在上次美國被標准普爾全球評級降級至AA+之後,美國國債反彈,因爲投資者認爲靴子落地就等於事件終結,此前的過度市場反應將很快得到修正。

以史爲鑑,基於2011年美國的債務上限危機,Essaye 認爲觸及債務上限的風險可能會促使投資者买入長期美債。

Essaye 稱,美國政府通過定期出售美債爲其日常運營提供資金,但現在美國距離觸及債務上限可能只剩三周時間,屆時財政部將無法再出售更多的美債。這意味着,財政部必須對現有資金進行“定量配給”,並決定向誰支付、不向誰支付。

Essaye 表示,長期美債表現非常好。如果在債務上限的鬧劇中有可以“藏身”的地方,那就是長期美債。無論未來三周發生什么,沒有人相信10年期美債不會支付利息,也沒有人會認爲這場短期的危機會實質性地降低美國的信用價值。

▉ 美股前景不容樂觀

但 Essaye 對美股前景的預期並不樂觀。他認爲,即使債務上限問題最終在最後一刻得到解決,美股也不會表現得很好:

從2011年5月到8月,標准普爾500指數下跌了6%。這正是債務上限鬧劇真正加劇的時候。

在債務上限延長後,該指數又下跌了15%,從5月到10月從高峰跌至谷底的跌幅超過20%。

美國銀行認爲,潛在的宏觀和市場動態並沒有那么健康,尤其是考慮到銀行業危機等其他似乎不會消失的風險。相反,由於事態發展緩慢,股票投資者產生了一種虛假的安全感,因此在這方面增加對衝措施是明智的。

根據 Sevens Report Research 的數據,2011年,包括公用事業、消費必需品和醫療保健在內的防御類股票以兩位數的漲幅輕松跑贏大盤,但金融類和材料類股票都大幅下跌。

▉ 事件前景

政界和金融界大人物一直在發出警告,美國總統拜登說:“如果違約,整個世界都陷入困境。”摩根大通的首席執行官傑米·戴蒙說:“後果可能是災難性的。”國際貨幣基金組織說:“非常嚴重的影響。”

世界最大經濟體的主權違約可能是不可想象的,但這次絕對有可能。大約60%的受訪者表示,這次違約的風險比2011年更大。

而1年期信用違約互換 Credit Default Swap, CDS 成本已經飆升,遠遠超過了前幾次債務上限危機的水平。

景順集團的固定收益,另類投資和ETF策略主管傑森·布魯姆表示:“鑑於選民和國會的兩極分化,風險比以前更高。雙方如此嚴重的分歧,意味着他們有可能無法及時採取行動。”

道明證券的利率策略全球主管普裏亞·米斯拉表示:“如果我們確實看到短期違約,市場反應將給國會帶來提高債務上限的壓力。”

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:若債務危機真實爆發普通投資者該如何對衝?

地址:https://www.100economy.com/article/23754.html