本周重點回顧

一、國際部分:

1、英國和歐元區政局的震蕩

本周(7月17日-7月23日),英國政局开始穩定。英國首相約翰遜在議會發表了辭職演講,保守黨議員第五輪投票結果公布,由現任英國外交大臣特拉斯與前財政大臣蘇納克入圍9月5日的黨內決選,最後勝利者將成爲首相繼任者。

再就是意大利政壇的動蕩,由於執政聯盟內部分歧,意大利現任總理馬裏奧·德拉吉21日再次向總統馬塔雷請辭,馬塔雷接受辭呈,並要求他留任看守內閣總理繼續處理當前政務。眼下,馬塔雷拉或將解散議會並組織提前選舉。德拉吉雖然是經濟學家,但是他留給下屆政府債務超過了其GDP的150%,這一個危險的信號,隨着歐洲央行升息,意大利債務再融資成本也將提高。

有意思的是,德拉吉是前任的歐洲央行行長。他是2011年开始擔任行長,之後,德拉吉領導的歐洲央行取消了他的前任「歐元鬥士」特裏謝任期內的最後兩次加息,此後歐洲央行一直維持寬松貨幣政策,甚至負利率,直到前天(7月21日),他的繼任者拉加德才宣布加息50個基點,終結了歐央行8年的負利率,並宣稱,只要有必要,我們就會繼續加息,以便在中期將通脹降至我們的目標水平。而在宣布加息之前,歐元兌美元首次跌破1比1。

2、西方繼續制裁俄羅斯

歐盟在本周7月20日批准了一些草案,調整對俄羅斯一些主要銀行的制裁措施,這些銀行包括俄羅斯外貿銀行、俄羅斯對外經濟銀行、俄羅斯工業通訊銀行和俄羅斯銀行等。根據這份草案,在確保有必要動用上述銀行資金購买、進口或運輸糧食和化肥的前提下,歐盟國家將允許解凍上述銀行的經濟資產,歐盟在21日也开始允許向俄出口有關民用航空安全的設備,允許俄羅斯向第三方出口農產品和石油,允許第三方向俄購买藥品和醫療器械。

這些調整顯示,歐盟對制裁俄羅斯政策的有松動跡象。

當然,歐盟還在繼續給烏克蘭提供軍事援助。當地時間22日,歐盟理事會批准再向烏克蘭提供5億歐元的軍事援助。自俄烏衝突爆發以來,歐盟已向烏克蘭提供了5批軍事援助,總額達25億歐元。同時,歐盟增加禁止向俄出口可用於軍用的物資和技術清單,也禁止俄羅斯出口黃金和珠寶,對相關對俄羅斯個人和實體的進行制裁。

作爲制裁俄羅斯的急先鋒的英國,在本月21日公布,該國將對從俄羅斯進口的煤炭和石油實施新的制裁,對俄煤炭進口禁令將於2022年8月10日生效,對俄石油進口禁令將於2022年12月31日生效。

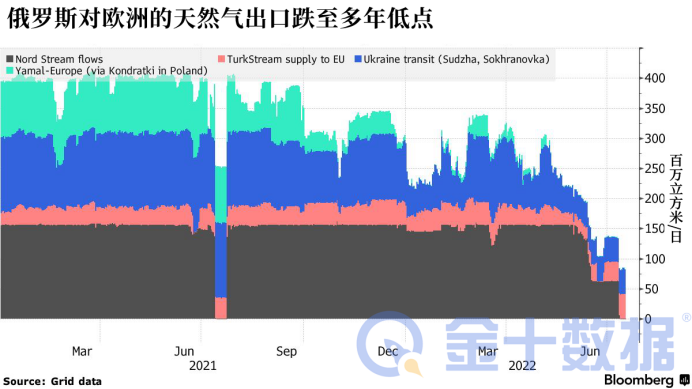

3、“斷氣”下的能源危機

面對英美和歐盟對俄羅斯對制裁,俄羅斯對反制是限制對歐洲天然氣的供應。

俄羅斯通過烏克蘭向歐洲的天然氣出口從5月开始下降。上個月的出貨量進一步減少。俄羅斯天然氣工業股份公司稱燃氣輪機出了技術問題,其中一台因制裁而在維修後滯留在加拿大。

俄羅斯天然氣工業股份公司在本月初繼續限制了對歐洲的天然氣出口,並關閉了其主要管道進行維護。他們的解釋是「遭遇不可抗力」。

捷克工業部長說,如果北溪1號线不能恢復運行,我們將准備爲俄羅斯天然氣工業股份公司提供替代路线。德國總理朔爾茨則說,將從2023年初开始在德國海岸進口天然氣。

經過了10天的維修,俄羅斯稱已經如期恢復“北溪1號”管道的運營,但輸送的天然氣流量依舊是關閉之前的水平——即俄烏衝突爆發前的40%。同時普京警告稱,如果西方制裁阻止俄方對零部件進行檢修維護,天然氣流量將很快受到嚴格限制。對歐洲的輸氣量會大幅降低。

在歐盟國家眼裏,被看作是俄羅斯在打「限制天然氣供應」的牌。

“由於克裏姆林宮將天然氣出口武器化,歐盟面臨俄羅斯進一步削減天然氣供應的風險,我們幾乎一半的成員國已經受到交付量下降的影響,”歐盟委員會周三在一份聲明中表示。 “現在採取行動可以在天然氣供應進一步或完全中斷的情況下降低歐洲的風險和成本。”

歐洲離入冬還有幾個月,歐盟國家越來越擔心制裁俄羅斯,會遭致報復性限制供應,甚至切斷對對其對天然氣出口。出於擔憂冬季發生天然氣危機 歐盟提出將天然氣消費削減15%,所謂「囤氣」計劃。但這個計劃,遭到了希臘對反對。希臘政府發言人“伊科諾穆”在媒體簡報會上說:“希臘政府原則上不同意歐盟執行委員會關於將天然氣消費量減少15%的提議。

4、特斯拉股價7月21日一番大漲 空頭大軍血虧10億美元

特斯拉發布的業績強於預期,7月21日股價上漲10%的同時,有一部分人卻輸得一塌糊塗:那就是唱衰特斯拉的空頭大軍。

特斯拉是全球做空最多的股票,空頭頭寸佔流通股數量的比例近3%。據S3 Partners估計,光是7月21日的這波漲幅,就讓這些投資者的盯市(mark-to-market)虧損超過10億美元,這個月的虧損達到26.7億美元。

S3的預測分析董事總經理Ihor Dusaniwsky在報告中寫道:

“特斯拉的空頭們在財報發布前大幅削減風險敞口,過去30天覆蓋了209萬股股票,價值15.5億美元,由於猛然出現大幅虧損,空頭可能還會面臨逼空。”

特斯拉股票在紐約市場實現七連漲,7月21日收於每股815.12美元,爲5月6日以來最高水平,特斯拉第二季度利潤超過分析師預期 維持50%的年產量增長目標不變。

二、國內要聞

1、爛尾樓停貸斷供風波,地產商危機

隨着全國近300建案爛尾,購房苦主集結發布停貸斷供聲明,導致停貸風波蔓延全國,如今,購房苦主已經不只停留在網上發聲。據《華爾街日報》報道,約200名武漢爛尾樓業主報集體到政府辦公大樓前抗議,並與國有銀行代表會面,要求在收樓前暫停償還房貸。該批業主昨日(20日)到省銀保監大樓外舉標語抗議,一邊高呼“停工停貸、交房還貸”。

據說,他們买到的是有國資背景的开發商綠地控股的一個新樓盤,該樓盤去年預售,承諾今年底前交樓,但由於綠地控股資金周轉出現問題,樓盤已停工約9個月。

中國銀保監會就“爛尾樓”停貸潮風波,再度發聲回應,承諾“更加有力”推進工作,包括指導銀行助推項目盡早復工交付,千方百計推動“保交樓”。

中國監管部門考慮給予爛尾樓購房者還貸緩衝期,銀行將暫時擱置對暫停支付房貸的司法追訴,且購房者在緩衝期內的徵信不會受影響。

有關人士透露,根據金融監管機構的一項尚未最終確定的提案,爛尾樓的業主將被允許暫停支付抵押貸款,而不會對他們的信用評分產生影響。該計劃是穩定房地產市場的一部分,包括敦促地方政府和銀行解決开發商的一些資金短缺問題。

在最近幾天斷貸潮像滾雪球一樣越滾越大,截至上周五,80個城市中至少有230個項目受到影響之後,有關部門正在加緊努力支持房地產行業。

如果在房價下滑後鼓勵已建成房產的業主通過斷貸獲得臨時貸款豁免,那么這種舉措很有可能會適得其反,但監管機構正在權衡此舉是否對於向市場注入信心和爲开發商完成項目爭取時間是必要的。相關人士表示,豁免貸款的資格和寬限期的長短將由地方政府和銀行決定。

關於房地產業本周另一個大新聞是中國恆大集團,他們在周五(7月22日)表示,其首席執行官夏海鈞和首席財務官潘大榮已經辭職,因爲初步調查發現他們參與挪用其公开上市單位爲集團提供的貸款。目前,恆大集團和世貿集團,債務違約的邊緣。

2、中國監管部門對滴滴开出10億美金罰單

對滴滴的近80億人民幣的罰單,最早出現在華爾街日報的報道「中國監管部門正准備對網約車巨頭滴滴出行开出超過10億美元的罰單,從而結束對滴滴網絡安全行爲長達一年的調查」。

在周四,中國互聯網監管機構國家互聯網信息辦公室宣布了對滴滴這樣的處罰,這是中國因數據保護問題开出的最大罰單。當局還點名批評了滴滴的其中兩名創始人,並在指控滴滴存在一系列違法違規行爲(包括未經加密存儲5700萬名司機的身份證號碼)時,提到了國家安全問題。

國家網信辦的決定結束了對這家網約車巨頭長達一年的調查,調查給滴滴在美國的成功上市造成嚴重影響,並最終迫使它從紐約證券交易所退市。周四的處罰似乎是在爲滴滴在香港上市掃清道路,並可能意味着瘋狂的規則制定和嚴厲的監管執行階段可能會有所放松。

10億美金的罰款將佔滴滴去年273億美元總銷售額的約4%,爲這家中國科技巨頭動蕩的一年畫上了句號。

去年,監管機構宣布對滴滴公司進行數據安全調查,令投資者大跌眼鏡之後,滴滴的股價一度比上市價格暴跌80%以上。

這項調查是在滴滴2021年6月在紐約證券交易所上市後幾天進行的。監管部門要求所有國內的應用商店下架滴滴的相關APP。滴滴於今年6月從美國交易所退市,此前滴滴告訴公司股東需要這樣做來解決公司的網絡安全調查。

3、中國正在放棄美元和美債,和金磚國家一起迎接“新的全球儲備貨幣”?

中國的美國國債持有量在5月份連續第六個月下滑,觸及12年新低首次跌破1萬億美元,拋售規模達1000億美元,中國也成爲了美債5月份的最大賣家。

有消息說,中國和俄羅斯正在聯手,爲“新的全球儲備貨幣”做准備,隨着俄羅斯被排除在SWIFT系統之外,它也在與中國和金磚四國合作,开發“可靠的國際支付替代機制”,以“減少對西方金融體系的依賴”。

與此同時,據CNN報道,俄羅斯也在採取其他措施來加強金磚四國之間的聯盟,包括將貿易轉向中國和印度。

俄羅斯總統普京星期三說,由於西方國家試圖切斷與俄羅斯的經濟聯系,俄羅斯將把貿易轉向巴西、印度、中國和南非等“可靠的國際夥伴”。

普京在向虛擬金磚國家峰會參與者發表的开幕視頻講話中說:“我們正積極致力於將我們的貿易流動和對外經濟聯系轉向可靠的國際夥伴,主要是金磚國家。”

事實上,“今年前三個月,俄羅斯和金磚國家之間的貿易額增長了38%,達到450億美元”。與此同時,今年春季,俄羅斯對中國的原油銷售達到創紀錄水平,超過沙特阿拉伯成爲中國的主要石油供應國。

普京:“我們正在與金磚國家夥伴一道,爲國際解決方案制定可靠的替代機制。”

4、上海的防疫封控靜態管理放松之後,北京發布《防疫指引》加強了防控限制措施

北京市人民政府網站7月19日發布《新冠肺炎流行北京酒店防控指引(第二十版)》。《指引》明確指出,要嚴格控制聚集性活動,按照“非必要不舉辦、不承辦”原則,全市酒店不承辦婚宴、生日宴、團體宴等群體性聚餐活動;全市酒店繼續從嚴從緊控制會議、培訓、論壇等聚集性活動;核心區酒店繼續暫停承辦會展、論壇、培訓等聚集性活動。

三、加密貨幣大事記

1、加密貨幣市場持續復蘇

本周,加密貨幣市場持續復蘇,不僅是比特幣閃電網絡容量重返1億美元上方,比特幣的價格重返2萬以上,甚至一度衝擊2萬4,,創下自6月中旬來新高。以太坊是觸底反彈的領頭羊,在以太坊基金會公布,將於9月完成升級合並後,以太坊暴漲,最高衝擊1650美元,而上個月以太坊還在1000美元以下,本周算是是加密貨幣冬天裏的一把火。

幣圈令人興奮的消息是巴拉圭參議院通過加密貨幣法案,這個法案爲加密業務合規化制定了一系列的必須遵守的規則,讓加密貨幣的標准化和監管制度更清晰。該法案對加密貨幣公司將免繳增值稅,要求他們必須繳納所得稅。

2、特斯拉拋售比特幣

幣圈另一個重磅彈是特斯拉公司在第二季賣出了公司持有的 75% 的比特幣。馬斯克對此的解釋是,因爲「不確定中國防疫導致的關閉工廠何時得到緩解,公司需要最大化現金狀況」。當然,他承諾對特斯拉未來买回比特幣持开放態度。特斯拉出售比特幣的消息一出,比特幣出現短暫回調。

3、SEC監管加強

另一個令人不安的消息是,SEC與瑞波公司的官司還未裁定之前,又盯上了讓瑞波幣交易的平台Coinbase,稱其交易了九種證券代幣。事實上,在Coinbase上市之前,瑞波幣已經在此平台交易,SEC完全知情,卻沒有阻擋Coinbase的上市。幣圈業界受這屆的SEC不像監管者,更像是「打手」,法律的執行者。SEC主席跟斯勒,不久前說,現在所有的代幣,只有比特幣能肯定是商品,這一說法等於推翻了前任SEC主席認爲以太坊也是商品的認定。SEC主席跟斯勒在幣圈的受歡迎程度逐漸在降低,不久前,以「交易存在價格操縱」爲由拒絕了灰度將自己的GBTC轉爲現貨ETF的申請,灰度公司憤怒地表明已經對SEC的濫權進行提告。所謂「交易存在價格操縱」,SEC並沒有給出實質性的證據。CFTC並沒有因爲比特幣交易被操縱,而停止在芝商所交易比特幣期貨。

四、下周前瞻:

1、探底回升報收十字星 下周兩大事件或決定A股短期走向

觀點:穩增長持續發力下,經濟提振預期向好。寬松周期以及情緒回升下,隨着國內外資金的流入,市場整體修復行情可期。不過,海外美元收縮影響依舊,國內經濟復蘇力度仍有待確認,市場多方預期改善下,階段性還需留意一定的反復。短期,央行加量投放逆回購規模,貨幣政策轉向收緊擔憂暫時緩解,指數迎來連續反彈,但政策增量以及業績改善預期影響下,市場成交不足引發調整,整體反復下結構性行情明顯。下周,美聯儲議息會議以及國內重要會議召开,或是短期市場轉折點。

今日,滬深兩市雙雙高开,开盤後一度拉升,不過金融股隨後的衝高回落帶領指數跳水,並一路走低迎來翻綠。午後,多板塊小走低下,指數再次下行。不過尾盤券商等金融股強勢拉升,指數快速上行翻紅,全天探底回升報收十字星。盤面上,僅有環保、汽車、電力設備以及交通運輸等漲幅居前,而建築材料領漲,農林牧漁、傳媒、電子以及醫藥生物等走低。

本周以來,市場主线相對不明確。相對來說,中報行情仍是市場主流,而除此之外,高低切換以及板塊快速輪動是市場主基調。一方面,業績增長下,多數景氣度比較高的板塊近期都有所表現,核心還是中報行情的帶動;而另一方面,高景氣的成長股內部,高低切換也比較明顯,也造成了市場的板塊輪動以及結構性行情。

本周上半周的反彈,主要還是得益於市場此前對於貨幣政策收緊的擔憂以及海外通脹高企的影響,但隨着這些擔憂的緩解,指數也迎來連續的反彈。不過,在疫情反復以及業績改善效果不佳之下,市場整體成交量不濟,反彈信心缺失。此外,市場對於經濟提振以及政策的增量仍有猜忌,短期不確定性也在增加。

因此,在市場估值已經回升至3月水平以及基本面未能跟上之際、在多數不確定下,反彈整體疲軟,也就造成本周的先揚後抑。而今日市場指數回落之際,則再次顯示出市場的雜亂無章,沒有明顯主线的當前,需要等待新的契機和催化劑。

展望下周,有兩大重要事件或對短期市場帶來較大影響:一個是美聯儲議息會議;另一個則是國內政治局會議。前者,美聯儲加息以及加息的 幅度 全球矚目,對全球經濟以及資本市場都有潛在影響。而後者,對於國內經濟的定調,對於政策增量的期待,或都是影響短期市場走向的重要因素。

總結一下:經歷第一階段確定性的修復之後,市場迎來相對不確定性。無論是經濟復蘇還是企業盈利,目前看都仍有反復。而下半年經濟壓力增大下,政策增量的不確定性也是市場區間波動的核心因素。所以,短期多方不確定下,指數仍保持震蕩反復,結構性行情有望延續。對於中线投資者而言,經濟復蘇以及流動性寬松驅動下,整體還是做战略性配置,在指數整理中繼續圍繞消費和成長做組合配置。而短期,指數震蕩中,關注中報增長標的同時,對於低位低估值的藍籌股以及高景氣的成長股做整體的跟蹤。

2、聚焦下周美聯儲:75個基點是最後的“鷹派絕響”?

利率互換交易員目前對美國聯邦基金利率的押注正在轉向9月加息50個基點,而不是75基點。

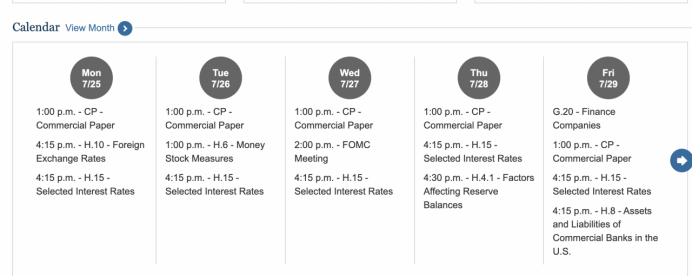

美聯儲前瞻日歷:

而根據彭博的一項調查,經濟學家們預計美聯儲主席鮑威爾可能會在下周FOMC(聯邦公开市場委員會)會議上再次加息75個基點後放慢步伐。這一調查是在在7月15日至20日進行的,受訪者包括44位經濟學家。

經濟學家們預計,美聯儲將在9月FOMC會議上加息50個基點,然後在今年最後兩次FOMC會議上加息25個百分點。這將使聯邦基金利率的上限在2022年底前提高至3.5%,爲2008年初以來的最高水平。

如果美聯儲在下周FOMC會議上再次加息75個基點,那就意味着美聯儲在短短兩個月內將聯邦基金利率拔高了1.5%,這將是自1980年代初保羅·沃爾克坐鎮美聯儲並與高通脹作鬥爭以來,聯邦基金利率的最大升幅。幾乎所有參與調查的經濟學家都認爲,在本輪加息周期中,美聯儲不會動一絲加息100基點的念頭。

除了放緩加息速度外,經濟學家們還認爲,當通脹終於降溫,經濟亟需增長時,美聯儲最終會出現“鷹派轉向”。45%的經濟學家預計,美聯儲將在2023年下半年首次降息;而31%的經濟學家們預計,美聯儲將在2024年上半年降息。相比之下,金融市場預計,聯邦基金利率將在2023年第一季度達到峰值,2023年晚些時候市場將喜迎美聯儲降息。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:幣海財經0724丨一周重點新聞回顧與下周展望

地址:https://www.100economy.com/article/3285.html