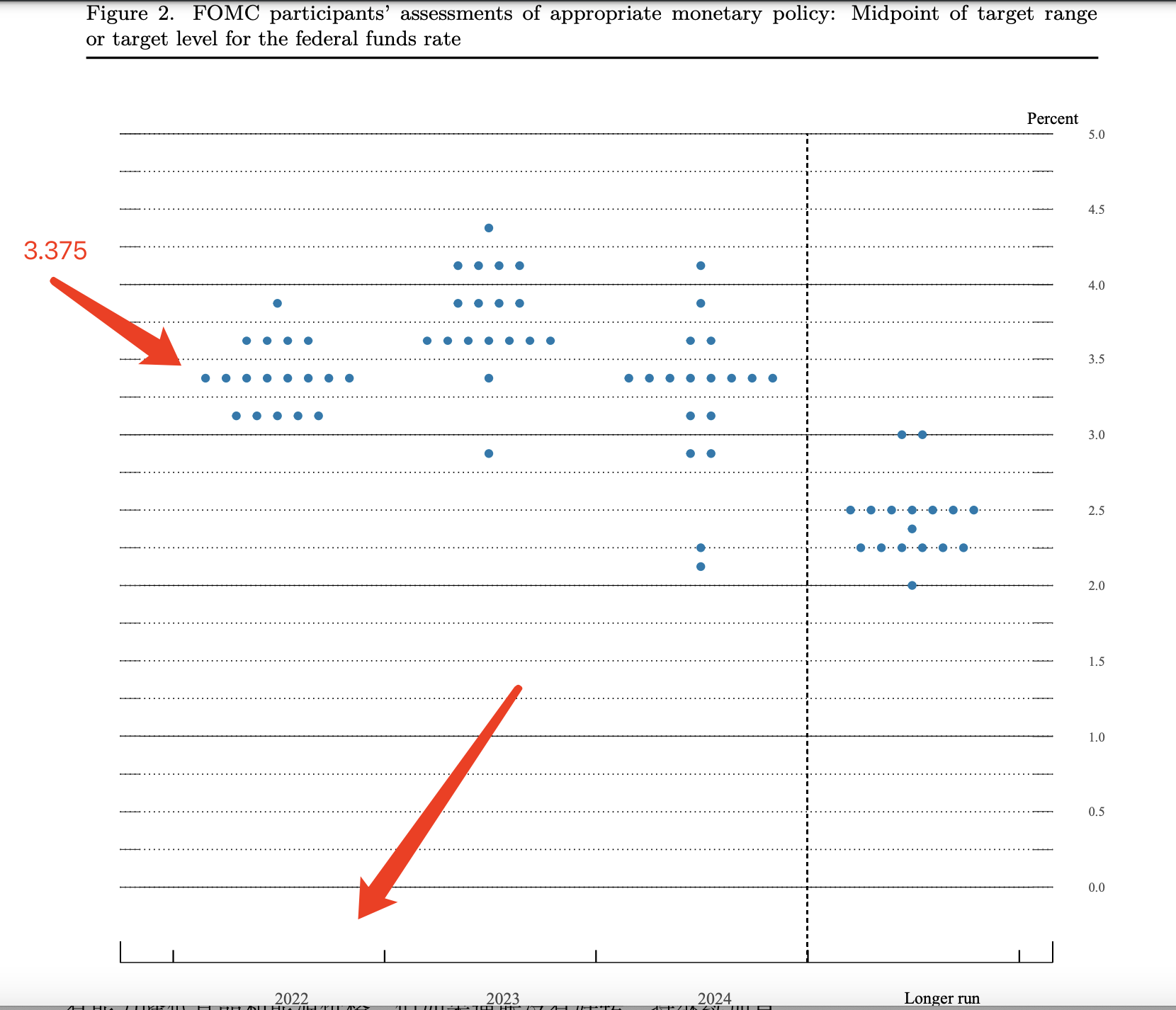

這周28日美聯儲升息75個基點底定。這裏給幣海財經讀者回顧一下,今年美聯儲今年的加息節奏,3月16日升息25個基點,5月4日升息50個基點,6月15日升息75個基點,這樣以來,讓美聯儲基礎利率來到2.25-2.5%,按照美聯儲的點陣圖(預期加息投票圖)今年認爲可加息到3.375%的美聯儲官員最多。

下半年,還有可加息的空間。

6月的CPI衝高9.1%,華爾街一度懷疑,這次FOMC會加4碼,也就是100個基點,源於美聯儲鮑威爾反復表態美國經濟強勁只是放緩,沒有進入衰退。但這次FOMC會官員是全票通過升息75個基點,一個主張升息100個基點鷹派都沒有。所以,市場認爲美聯儲已經鷹轉鴿,這也是升息後股市大漲的原因。

可以看出,金融市場投資者不僅看加息,還看他們對預期的態度變化。當然這次CPI不是很公正,連拜登都說沒有計入後期油價下降的趨勢。這周還有一個可能會改變美聯儲鷹派態度的指標,也就是美國商務部經濟分析局公布的美國第二季度GDP萎縮0.9%,加上第一個季度,就是連續在兩個季度經濟萎縮,市場通常看作是進入經濟衰退的信號。既然美國經濟發出衰退或「技術性衰退」信號,或鷹派眼中的「經濟放緩」信號,考慮到美國經濟增長,美聯儲也就不會那么兇狠地加息了。而且,華爾街龍頭貝萊德的策略師也樂觀預估說,接下來的兩次加息分別是50個基點和25個基點。

本周還有幾個指標值得投資者關注

美國勞工部在7月14日 布的數據顯示,美國6月PPI(生產者價格指數)同比增長11.3%。PPI和CPI一般是同步增長,但是目前PPI增長大幅高於CPI增長,說明公司的生產成本還沒有傳導到消費端。換句話說,這意味着接下來公司盈利預期可能會欠佳,這投資者需要關注的。

再就是,美國首次申請失業救濟人數略有下降,但仍維持在8個月高位。根據美國勞工部的數據,截至7月23日當周,申請失業救濟的人數從前一周的26.1萬人減少了5000人,至25.6萬人。

根據美國商務部的數據,個人消費支出物價指數(PCE)環比上漲1%;同比上漲6.8%,爲40年來最大漲幅,增幅大於5月和4月的6.3%。6月份的PCE增幅是1982年1月以來最大。

剔除波動劇烈的食品和能源價格後,環比上漲0.6%,高於預期;同比上漲4.8%,增幅大於5月的4.7%。。美聯儲通脹趨勢把PCE(個人消費支出指數)作爲最佳晴雨表。

瑞穗證券高級經濟學家威爾•康帕諾勒(Will Compernolle)表示:“6月份0.6%的增幅表明,潛在的通脹勢頭正在惡化。”從這個數據來看,短期內,通脹將持續很長的一段時間。

還有數據還顯示,美國人的儲蓄率在5月爲5.5%,而6月降至5.1%,爲2009年以來的最低水平。

美國人口普查局最近的一項調查顯示,每10名美國人中就有4名表示難以承擔日常家庭开支,這是自2020年8月首次提出該問題以來的最高比例。

隨着通脹侵蝕員工的可自由支配收入,企業已經注意到消費者的行爲發生了變化。麥當勞表示,它觀察到客戶減少了高價食品的消費。沃爾瑪則表示,顧客更傾向於購买食品而不是服裝等商品。

盡管迄今爲止勞動力市場繼續以健康的速度增加就業崗位,但許多科技公司已宣布裁員或計劃放緩招聘。若其他行業也出現類似情況,將加劇人們對經濟衰退的擔憂,並影響今後幾個月內的貨幣政策。

此前,美聯儲主席傑羅姆·鮑威爾和其他高級官員堅持認爲,將不惜一切代價使通脹率回落到2%的年度目標,即使這意味着短期內失業率上升和潛在的衰退。

雖然,這次升息沒有顯示鷹派,但值得注意的是鮑威爾FOMC會後的新聞稱,9月大幅加息取決於數據,必要時將毫不遲疑地採取更大幅度的行動。他說,在某個時間點放慢加息節奏可能是適宜的,但是聯儲尚未決定何時开始放慢加息的步伐,不會對9月會議提供具體前瞻指引,也就是說,把這次決定,看作加息周期的鷹派和鴿派的拐點,還爲時過早。

這次會議後,美聯儲的下一次政策會議就要等到9月21日了,間隔比較久,且隨着經濟衰退跡象顯現,市場對於美聯儲在抗通脹和支撐經濟增長之間如何取得平衡也將越來越關注。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:投資者應該如何看待美聯儲最近的升息和可能的經濟衰退

地址:https://www.100economy.com/article/3735.html