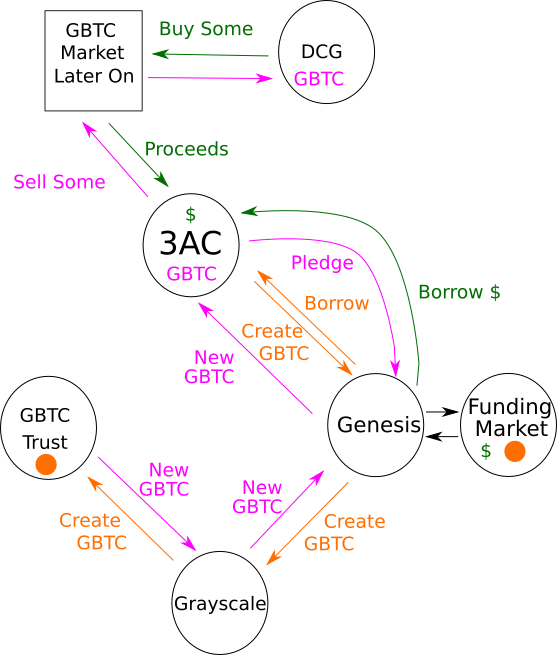

看起來 DCG 和 3AC 參與了某種計劃,從 GBTC 的溢價中提取價值。這爲 3AC 提供了大量的槓杆,他們將其兌現並用於資助各種事情,它還通過收費爲 DCG 創造了大量的短期利潤。但 3AC 的槓杆率很高,他們隨着 Luna 的崩潰而破產了。這次崩潰帶來的史詩般的損失才开始被感受到,而 GBTC 可能是更大麻煩的中心。

DCG 擁有 Grayscale 和 Genesis,Grayscale 發行了 GBTC 基金,他們拼命想把它變成ETF;而 Genesis 提供借貸服務,其中包括 BTC 和 GBTC 以及美元的借貸。

GBTC 是一種在美國注冊的證券,Genesis 是一家在美國注冊的經紀商。這裏有兩個關鍵點:

1. 我們在這裏談論的是證券,具有100%的確定性。

2. 兩家公司都向 SEC 提交了大量文件。

在 3AC 提交破產文件之前,我們不知道那邊發生了什么。但現在,由於一份1 157頁的法庭文件和一系列其他的线索,我們有了更清晰的輪廓。

GBTC

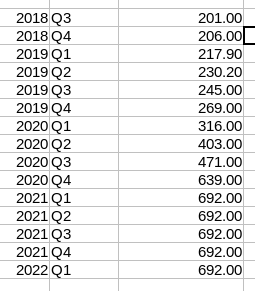

灰度比特幣信托公司向 SEC 提交了許多文件,從那裏我們可以算出歷史上的股份數。

灰度歸 DCG 所有,一段時間以來,DCG 一直在購买該信托的股份。

DCG 在2021年3月至2022年1月期間購买了1 500萬股,然後在2022年2月至2022年3月期間又購买了約300萬股。

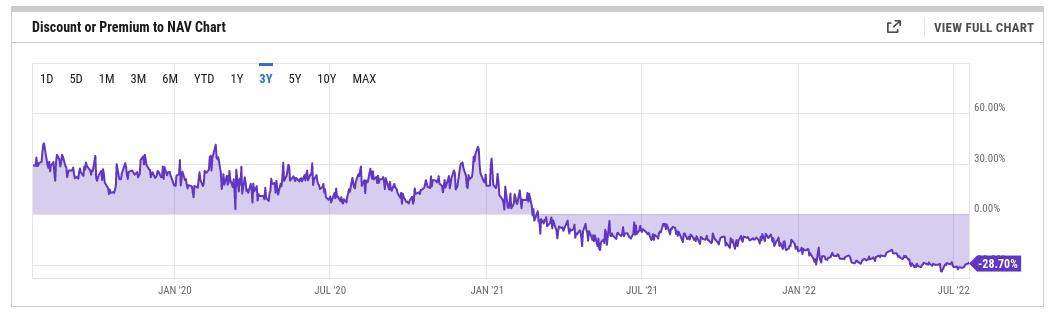

同樣在此期間,GBTC 價格從溢價變爲折價:

當它以溢價交易時,你可以用比特幣——而不是美元——創建股票並賺錢。當它以折扣價交易時,你就不能再這么做了。而且,著名的是,你不能把你的比特幣從信托中取出。

最後,GBTC 是一種注冊證券。在美國,如果你擁有超過5%的這種東西,你需要提交一份表格來披露。根據上面的流通股數量,這裏有四個不同日期的報告門檻水平,這些日期的重要性很快就會清楚:

1. 2019年12月31日:1 345 萬

2. 2020年6月2日:1 676.3 萬

3. 2020年12月31日:3 195 萬

4. 2021年12月31日:3 460 萬

3AC

三箭資本對這一安全問題非常看重。以下是關鍵點:

1. 3AC 沒有提交2019年12月31日的持股報告,因此截至該日期,他們擁有的股票少於1 345萬股。

2. 3AC 確實在2020年6月2日申請了2 100萬股。

3. 3AC 還申請了2020年12月31日的3 900萬股股票。

4. 3AC 沒有在2021年底提交申請,因此它們低於閾值。

這當然假設 3AC 正確地遵循了 13G 規則,他們似乎已經提交了申請,並且使用了一個極其普通的美國經紀人。所以無論如何,這看起來不是一個詭計:

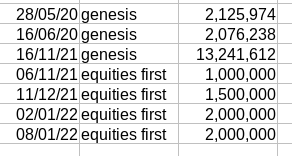

1. 2020年5月28日向 Genesis 承諾200萬美元貸款。

2. 在2020年6月16日向 Genesis 認捐200萬。

3. 2021年11月16日向 Genesis 承諾再增加1 300萬。

4. 從2021年底到2022年初,向 Equities First 認捐650萬美元。

而現在他們的財產都不見了。這些質押已被清算,似乎他們所有的其他股份都已售出。在這一點上,我們發現一個荒謬的巧合:3AC 在 DCG 購买了1 500到1 800萬股的期間賣出了1 500萬股。

Genesis

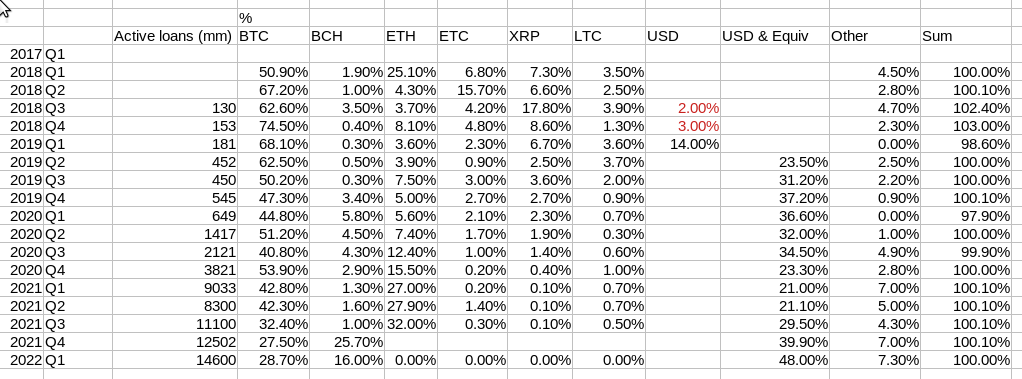

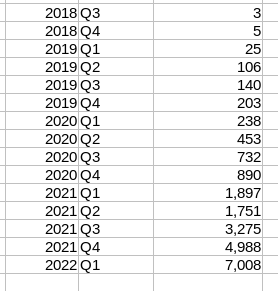

Genesis 發布包含大量詳細信息的季度報告。在這裏,我們匯總了他們幾年的借貸:

這表明他們的借貸活動穩步增長。這裏不是以美元計數,而是以 GBTC 份額計數(以百萬計)。1 GTBC 等於0.001 BTC,所以100萬 GBTC 是1000 BTC。

從2018年到2022年,Genesis 在 BTC 貸款中的 GBTC 余額約佔未償還金額的15%,這一點一直保持不變。

首先回過頭來看看 GBTC 溢價圖表,從2020年底到2021年初的大幅下跌开始,GBTC 始終爲負溢價。沒有人愿意購买平價 GBTC,於是 Genesis 不得不借給別人 BTC 來創建 GBTC 股票。

美元貸款

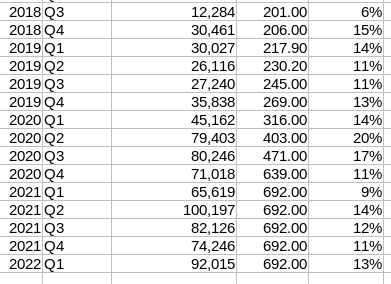

此外,3AC 將其 GBTC 股票抵押借出美元,下表爲部分截取:

截至2020年年中,3AC 從 Genesis 借了約400萬股的股票,價值約4 500萬美元。然後在2021年末,他們又借了1 300萬股的股票,價值超過6.25億美元。讓我們看看 Genesis 有多少貸款未償還:

他們的借款在2020年中期佔總账面的10%,在2021年末達到15%,這和前面是相同的數字。

發生了什么

那么這裏發生了什么?以下僅是推測:

1. 3AC 作爲貸方從 Genesis 借用 BTC,並提供少量抵押品。

2. 3AC 將這些 BTC 轉給 Genesis 作爲授權參與者來創建 GBTC 股份。Genesis 通過灰度將 BTC 鎖定在信托中並返還股票。

3. 這些股票以溢價交易,因此這對 3AC 來說是“免費資金”。

4. 然後 3AC 將這些股份質押給 Genesis 以獲得美元貸款。如果溢價足夠大,這筆貸款的價值將超過他們一开始借的 BTC。

在創建 GBTC 的6個月後,你可以嘗試出售它。但如果價格太低,就會有兩個大問題:

1. 3AC 無法償還美元貸款。

2. 3AC 無法償還 BTC 貸款。

隨後,3AC 將他們大約一半的頭寸賣給了 DCG,並將剩下的部分抵押給 Genesis 和 Equities First,用於貸款。因爲 BTC 漲勢驚人,他們的頭寸價值超過10億美元,貸款也很龐大。他們把這些錢花在了遊艇、房子、LUNA 和其他山寨幣投資上。

LUNA 崩潰後,GBTC 回落至2020年中期以來的最低水平。此時,他們的 GBTC 支持的貸款被追加保證金。他們沒有更多的現金,公司分崩離析。這完美地解釋了爲什么他們一直推銷 GBTC 折價交易。

爲什么這么做

簡單地說:從 GBTC 溢價中進行套利。如果灰度可以限制供應以使信托以溢價交易,那么任何可以與 BTC 創造股票的人都可以獲得免費資金。他們只需要在6個月的鎖定和出售中保持溢價。

但 DCG 自己無法做到這一點。如果 GBTC 轉換爲 ETF,所有這些都將得到解決,這也可能是爲什么 DCG 如此努力推動轉換的真正原因。

無論發生了什么,一些事實清楚地表明監管機構可以在短時間內查明真相:

1. 3AC 正在清算中,清算人傾向於輕松、熱情地與監管機構合作。

2. Genesis 是一家美國注冊經紀交易商,監管機構可以直接進入並索取數據。而且,在需要法院批准的情況下,這將是直截了當的。現在很難看到離岸監管機構急於保護 3AC。

3. Grayscale 是一家在美國注冊的證券發行人,與 Genesis 相同,調查是很容易的。

4. 3AC 通過另一家美國經紀商 TradeStation 交易他們的 GBTC。而 TradeStation 則完全獨立,它歸一家名爲 Monex 的日本金融集團所有,他們不會因爲這場慘敗而惹麻煩。

5. Equities First 已經沒錢了,盡管它們不是一家受監管的企業,但也是一家規模合理的美國公司,也有記錄。

本文僅是推測,不過與過去幾年觀察到的行爲非常吻合。監管機構要弄清楚這一點並不難。

作者:DataFinnovation

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:解密DCG、三箭資本與GBTC的復雜關聯交易

地址:https://www.100economy.com/article/3885.html