越來越多的策略師表示,2022年最熱門的宏觀交易之一“做空日元”最賺錢的日子已成過去式。

支撐這一交易的三大關鍵因素——美日利差擴大、油價飆升、日元失去避險地位——正在崩塌,對經濟衰退的擔憂加劇令收益率受限,給油價帶來壓力並讓投資者重回傳統安全資產的懷抱。從2020年3月低點到今年7月中旬飆升了38%的美元/日元匯率回撤。

澳大利亞國民銀行駐悉尼策略師Rodrigo Catril稱:

“我們今年熟知的做空日元熱潮已經結束,美元/日元高點可能已過。”

荷蘭合作銀行和大和證券等其他機構的策略師也預測今年在G-10貨幣中墊底的日元跌勢將放緩。彭博匯總的數據顯示,策略師們預計到2023年第一季度日元/美元均值將升至130,與7月中旬看跌氛圍最濃時對該匯率將跌至140的觀點形成了鮮明對比。

日元打破原本可能發展成有史以來最嚴重貶值的局面,將受到日本企業、消費者以及政客的歡迎,進口成本上升正在對該國的疫後復蘇構成壓力。這也將給日本央行行長黑田東彥堅定的鴿派立場提供佐證,並給做空日元的對衝基金施加壓力。

1、美債提振

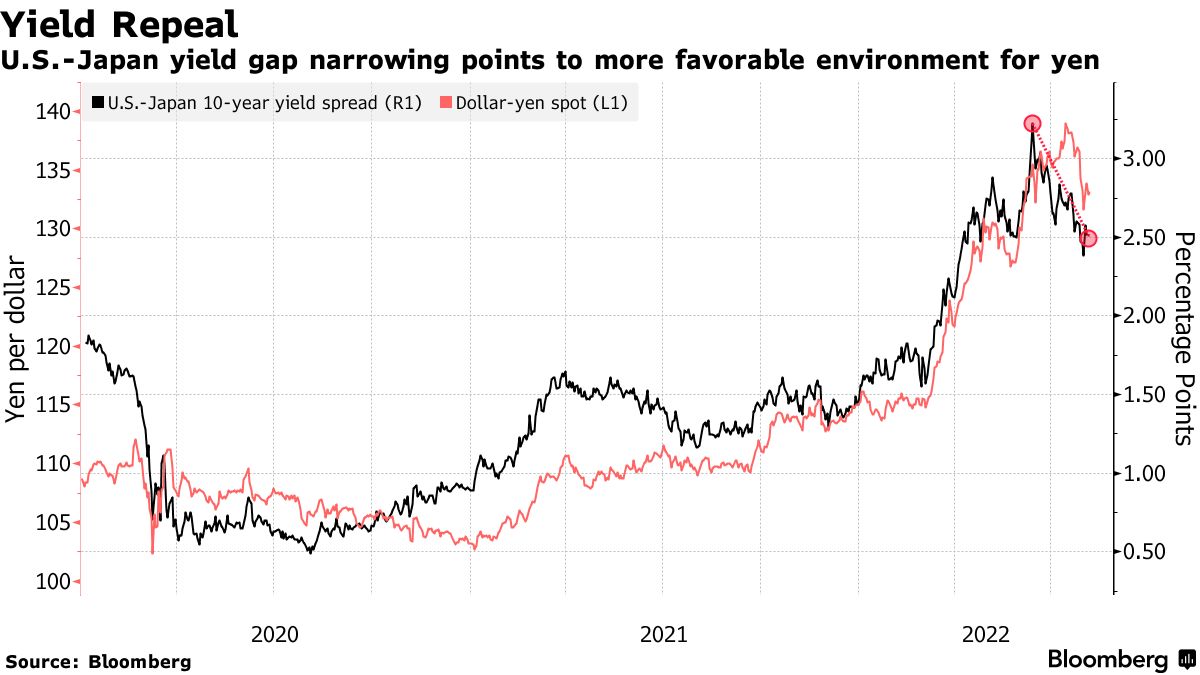

或許給日元大幅貶值拉下手剎的最有效因素,是美國國債收益率回落。

日元與美國國債走勢密切相關,美聯儲大幅加息之際日本央行把利率維持在低位,影響了日本資產的相對吸引力。現在,美債收益率從高位回落,交易員調整了對美聯儲利率峰值的預期,並因擔心美國經濟放緩而重新考慮對美債的立場。

大和高級外匯策略師Yukio Ishizuki說:

“美日貨幣政策分化不再構成大的影響,因爲市場已經在很大程度上消化了這個因素,日元賣盤似乎已經見頂。”

基准美債收益率已從6月高點下跌超過60個基點,上周五跌至2.83%。而日元已從135左右的谷底反彈逾3%。

荷蘭合作銀行駐倫敦策略師Jane Foley稱:

“如果美債收益率繼續呈下行趨勢,美元/日元的部分上行壓力將消除,預計美元兌日元未來幾個月最低將跌至130。”

2、能源壓力

石油淨進口國日本2022年早些時候因布倫特原油期貨飆升至每桶140美元而步履蹣跚。現在價格低於100美元大關,對進口成本的破壞性影響有所緩解。

Bloomberg Economics的Yuki Masujima預計日本的貿易逆差將在7月份收窄,並且由於大宗商品價格下降,該國的進口費用增長速度將放緩。

8月1日,日元上漲了1.3% ,由於對全球經濟衰退的擔憂加深,過去三周它已上漲超過4%。

法國農業信貸銀行駐香港的高級外匯策略師 David Forrester 表示:

“日元似乎重新找回了其避險地位,弱於預期的美國經濟數據抑制了美聯儲加息的押注,這降低了美元的高收益吸引力,讓日元重新確立其避險吸引力。 ”

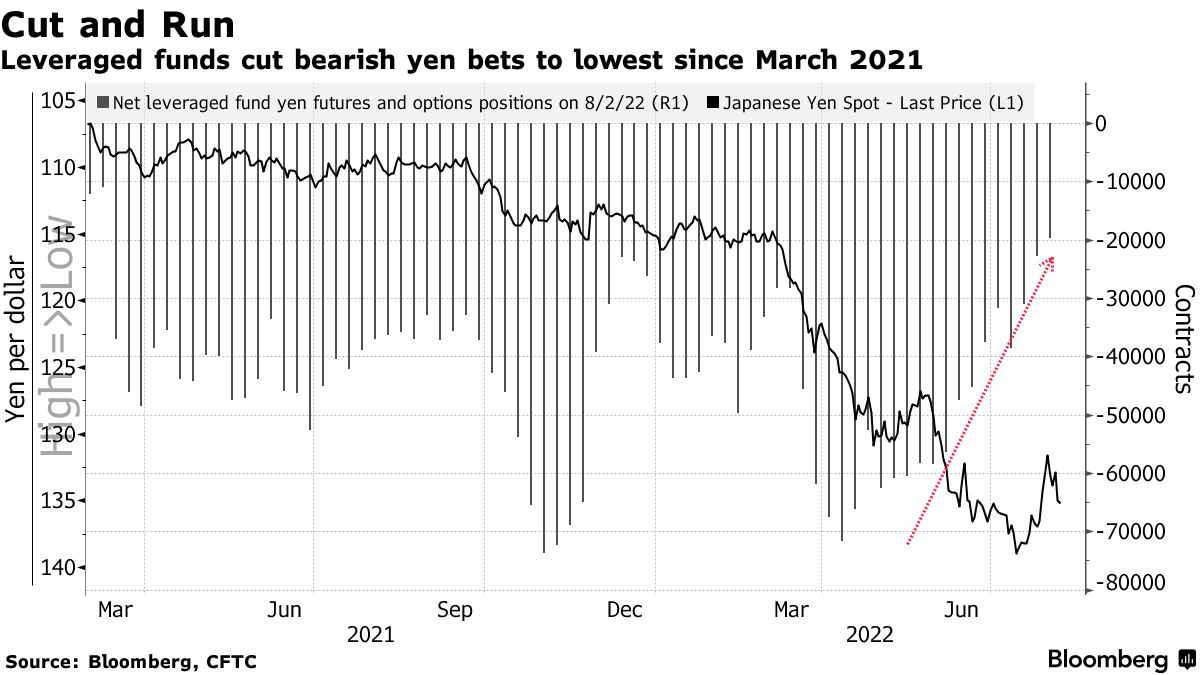

對衝基金似乎在用腳投票。商品期貨交易委員會最近的數據顯示,槓杆投資者已將其對日元的淨空頭押注降至 2021年3月以來的最低水平。

3、疑慮猶存

可以肯定的是,並不是每個人都認爲日元大空頭已經結束。

市場對長期美聯儲利率的鴿派預期似乎與美聯儲自己的鷹派觀點不一致,而且周五強於預期的美國就業數據推高了美國國債收益率,這提醒人們債券的壓力並未完全緩解。

策略師伊莎貝拉·羅森伯格在一份報告中寫道,雖然高盛集團認爲日元長期上漲,但隨着日本央行在黑田東彥任期內堅持其收益率曲线控制政策,“可能會面臨進一步的貶值壓力”。

包括瑞穗證券公司的山本雅文在內的其他人表示,地緣政治風險並不一定指向避險日元买盤。

這位駐東京的策略師表示:

“如果緊張局勢嚴重升級,日元升值就不會是單向避險,這是日元的拋售因素。”

但這並不能阻止像Foley這樣的策略師,他們認爲隨着圍繞貨幣政策的不安情緒緩解,日元將遭受最嚴重的損失。

她說:“除非美國收益率再次大幅上升,否則突破140的機會現在可能已經過去。”

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:日元空頭退散 2022年最熱外匯交易成過去式

地址:https://www.100economy.com/article/4328.html