最近,美聯儲在過去幾周對緊縮政策進行了放緩,再加上財政部向信貸系統注入了大量流動性,推動了風險資產的反彈。我們不知道是什么因素推動了美聯儲最近的行動,但如果繼續下去,將在一定程度上弱化我們對美國貨幣緊縮的預期。目前,我們並沒有改變我們的看法,但我們將繼續密切關注情況。

美元流動性由三部分組成:

1. 美聯儲資產負債表的規模。美聯儲將資金存入銀行,作爲回報,銀行出售美國國債和/或美國抵押貸款支持證券。這就是美聯儲如何“印”錢爲金融體系注入活力的方式。

2. 紐約聯儲持有的反向回購(RRP)余額的大小。美聯儲允許符合條件的交易對手存入美元並獲得一定的回報率。存入的資金一旦進入美聯儲的账戶,就會變成死錢,因爲美聯儲不使用存入的資金進行商業貸款。實際上,紐約聯儲的 RRP 余額的貨幣乘數爲0,而存入任何其他金融中介時的乘數爲非零。(疫情之前,准備金率要求徘徊在3%至10%之間——導致美國商業銀行的貨幣乘數爲33至10倍——但此後美聯儲將其下調至0%,這意味着商業銀行可以100%貸出他們收到的存款)。貨幣市場基金 (MMF) 是散戶和機構放置現金以賺取短期收益的基金,我所有的闲錢都存入了 MMF,我可以在一個工作日內取回我的現金。MMF 可以將資金存入 RRP,以及各種其他低風險短期信貸工具(例如美債、AAA 級美國公司商業票據)。將錢留在美聯儲是風險最小的選擇,支付的費用與其他兩種選擇大致相同,但確實存在一定風險。因此,如果可以的話,貨幣市場基金更愿意將資金存放在美聯儲,而不是在槓杆金融經濟中,以及各種其他低風險短期信貸工具(例如美債、AAA 級美國公司商業票據)。

3. 美國財政部普通账戶 (TGA) 與美聯儲保持平衡,這是美國財政部的支票账戶。當它減少時,這意味着美國財政部正在直接向經濟注入資金並創造流動性。當它增加時,這意味着美國財政部正在節省資金,而不是刺激經濟活動。當財政部出售債券時,TGA 也會增加。這一行動消除了市場的流動性,因爲买家必須用美元支付他們的債券。

概括地說,美元流動性在以下情況下會增加/減少:

美元流動性上升:1. 美聯儲資產負債表——增加;2. RRP 余額——減少;3. TGA——減少。

美元流動性下降:1. 美聯儲資產負債表——減少;2. RRP 余額——增加;3. TGA——增加。

然而,所有這三個潛在因素並不總是指向同一個方向。例如,有時美聯儲的資產負債表正在增長,而 TGA 也在增長。因此,美元流動性是增加還是減少取決於這三個因素的相互作用、它們的方向以及它們發生的程度或速度。

盡管美聯儲於今年6月开始實施量化緊縮(QT),這意味着他們決定讓資產負債表收縮以抵御通脹,但其資產負債表規模的減少最近被 RRP 和 TGA 的減少而抵消。這通常導致美元流動性增加,而不是減少。

RRP 工具的最大規模、提供的回報率以及允許使用它的公司都由美聯儲完全酌情決定。因此,美聯儲可以影響這一流動性水龍頭對整個市場的影響。例如,美聯儲可以完全關閉該工具,迫使貨幣市場基金和其他機構將現金轉移到其他地方,並在此過程中向系統釋放2萬億美元的基礎貨幣。這種基礎貨幣,取決於提供給誰,可以進一步利用來積極推動金融經濟活動。最近,RRP 有所下降,我沒有(也沒有讀過)關於余額下降原因的令人信服的理論——但就本文而言,我們需要了解的是它一直在下降。

距離選舉只有幾個月的時間,人們普遍認爲很多人用錢包投票。從現在起到11月,爲了幫助提高錢包選民對美國經濟的看法,耶倫和美國財政部可以選擇直接創造更寬松的貨幣條件——將 TGA 剩余的5 000億美元中的很大一部分注入經濟,進而,抽臭。整個夏天,TGA 余額縮水。與最近 RRP 的下降類似,我沒有可靠的理論來解釋爲什么——但同樣,我們需要知道的是它變小了。

因此,RRP 余額最近有所下降,TGA 也是如此。這裏提出一個問題:財政部是否正在積極使用 RRP 和 TGA 槓杆來反對美聯儲目前通過減少貨幣數量來對抗通脹的既定政策?如果是這樣,他們是否打算繼續這樣做?我對這些問題沒有答案,但執政黨總是有強烈的政治意愿,要在選舉前創造有利的短期經濟條件,以便黨員能夠保住工作。

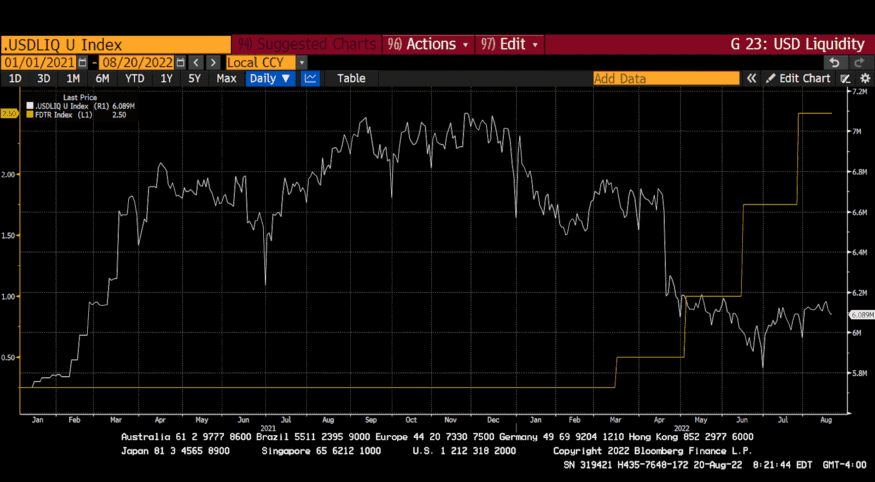

當這一切終於在我腦海中浮現時,我創建了一個自定義圖表,描繪了我稱之爲美元流動性狀況指數的內容。

美元流動性狀況指數 = [美聯儲的資產負債表] - [紐約聯儲接受的反向回購投標總數] - [在紐約聯儲持有的美國財政部一般账戶余額]

比特幣與美元流動性狀況指數

在加密貨幣資本市場的當前階段,比特幣代表了全球美元流動性狀況的強大同步(有時是領先指標)。

比特幣(黃色)與美元流動性條件(白色)

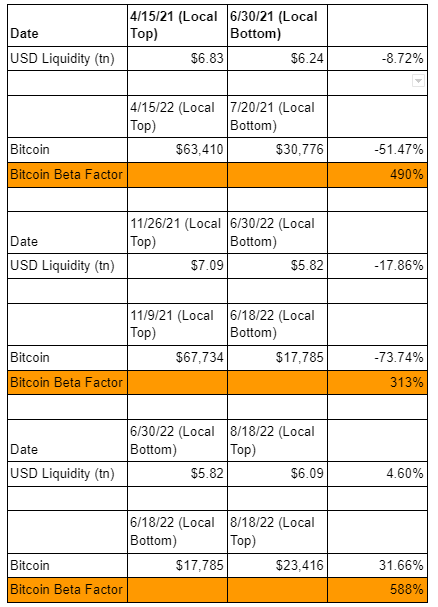

爲了確定這種關系的真實性,讓我們看看從2021年至今的當地流動性頂部和底部。

每個日期都對應於一個局部頂部或局部底部——而且時間是不可思議的。比特幣一直在上行時上漲,下行時下跌。有點遺憾的是,目前比特幣只是一個衡量美元流動性的高能指標,但從根本上講,這並不令人驚訝。

比特幣是數字貨幣,代表了關於社會如何最好地組織其貨幣事務的不同系統和意識形態。美元是全球儲備貨幣,它與以美國爲首的西方金融體系一起安裝。如果美元系統產生過剩,比特幣就會吸收它們。比特幣是一種實時煙霧警報器,與以美元爲基礎的金融體系的揮霍有關。

價格與數量

哪個對風險資產更重要——美元的價格(聯邦基金利率)或美元的數量(美元流動性條件)?

聯邦基金上限(黃色)與美元流動性條件(白色)

美聯儲於今年3月开始“積極”提高政策利率。然而,從最近的局部底部反彈,美元流動性狀況开始改善。盡管貨幣價格上漲,但比特幣和美股等風險資產對美元流動性上升做出了積極反應。

因此,目前看來,金融資產的表現更取決於貨幣數量而不是價格。

比特幣控制因素

在比特幣被機構化的情況下,大多數加密貨幣無法在絕對基礎上超越市場的美元表現。然而,我對以太坊近期積極的價格表現充滿信心,完全是由於即將到來的合並的預期影響。我在上兩篇文章《ETH-flexive》和《Max Bidding》中詳細解釋了這一點。

在後一篇文章中,我論證了爲什么我們可能在短期內看到美聯儲從抗擊通脹轉向放松金融條件。然而,如果我們回顧一下美元流動性條件指數圖,流動性條件指數最近從局部高點下降(意味着流動性條件收緊),加密貨幣因此而被腰斬。我可以形成所有我想要的關於美聯儲轉向的理論,但如果美元流動性條件指數繼續走低,我就根本錯了。但是,現在我對這一指數的不同方面如何促進美元流動性的增加或減少有了更全面的基本了解,我可以形成一個更細致的觀點,即美聯儲如何左右搖擺。

讓我們以一個更關心會計和公衆看法而不是經濟現實的政治家的身份來對待這種情況。我需要美聯儲看起來是在與通脹作鬥爭,但我也需要股市上漲,這樣我富有的捐助者就會高興。該怎么做呢?

如果貨幣數量對金融市場的影響大於其價格,那么美聯儲可以在不損害市場的情況下隨意加息——只要美元流動性狀況指數也上升。提高政策利率的行爲會讓美聯儲看起來好像在與通脹作鬥爭,美聯儲甚至可以允許其資產負債表下降以幫助維持形象。但在其背後,它仍然有能力影響 RRP 余額,它還可以呼籲財政部花更多的錢來產生經濟活動——從而導致資金淨增加並提振股票表現。顯然,這兩個潛在槓杆的能力有限——RRP 余額和 TGA 都不能低於零——但它們仍可用於在短期內有效抵消 QT。

綜上所述,我仍然擔心合並前和合並後的宏觀金融狀況,如果按計劃進行,將在11月美國中期選舉前兩個月舉行。我仍然認爲,即使美聯儲沒有發出正式轉向的信號,紐約聯儲和財政部也很有可能在大選前釋放美元流動性(通過 RRP 余額和 TGA),這將在市場中作爲風險資產的助推器。

除非美聯儲或財政部出面明確告訴我們 RRP 工具或 TGA 耗盡的速度將會發生變化,否則我們只能監控三個流動性指數變量的每周變化,並對以下情況做出不完美的假設他們的近期軌跡。

有些人會爭辯說,我正在移動目標職位以證明我的市場定位是合理的,這是完全公平的。然而,正如我之前所說,無論美元流動性狀況如何,我認爲合並將推動 ETH 的價格上漲。我仍然相信,大幅減少 ETH 產出對價格的積極影響以及價格/網絡活動/網絡使用之間的積極反身性將克服美元流動性條件收緊的任何情況——只是價格走勢可能會弱於我預測或希望。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Arthur Hayes:我對美國貨幣政策的預期

地址:https://www.100economy.com/article/5349.html