近日,國外市場在瘋傳一條信息,澳洲廣播公司(ABC)旗下商業記者David Taylor根據「可靠消息」報道,一間大型投資銀行瀕臨破產。

消息散播已經惹來財經界熱烈討論,其中一間受到注目的就是瑞士信貸(Credit Suisse)。

瑞信近年受一系列醜聞困擾,包括Archegos爆倉、Greensill破產、泄密事件等,令公司名聲受損,更拖累業績。其股價自去年二月起一蹶不振,從14.90美元跌至上周五收市的3.92美元。瑞士信貸集團(Credit Suisse Group AG)陷入了新的市場動蕩,因爲首席執行官Ulrich Koerner試圖安撫員工和投資者的努力適得其反,增加了圍繞該銀行的不確定性。在周一的拋售之前,該公司的股票今年已經下跌了一半以上,在蘇黎世的交易中,該公司的股票下跌了12%之多,創下了歷史新低,該公司的價值不到100億美元。與此同時,該銀行的債務違約保險費用飆升,躍升至歷史最高水平。

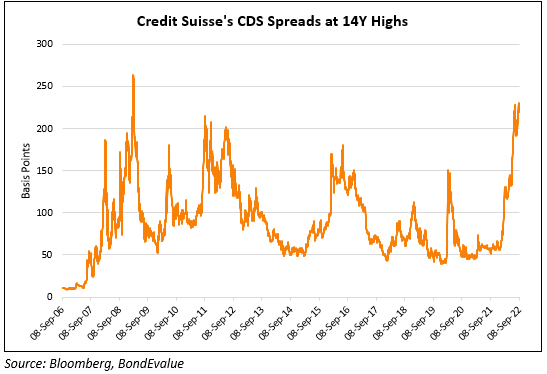

此外,根據《彭博社》的數據,瑞信的信用違約互換指數周五攀升至250個基點,正接近2008年雷曼兄弟倒閉時的水平,引起市場關注。CDS違約掉期價格越高,說明違約概率越大。

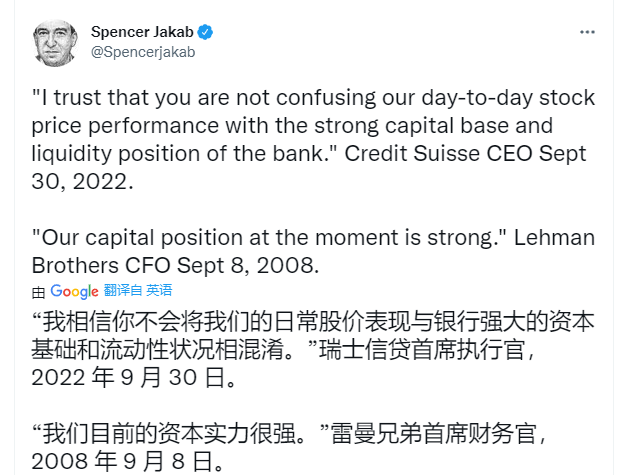

瑞信行政總裁科爾納在數周內第二份發送給員工的備忘錄中,承認銀行內部和外部存在很多不確定性和猜測,但呼籲員工不要將日常股價表現與公司「強大的資本基礎和流動性狀況」混爲一談。不過這一句話,雷曼兄弟當年破產前也說過類似的。

科爾納指無法在10月27日之前分享轉型計劃的細節,但表示會定期向員工發送最新消息,直到日战略評估結果出來,要求員工保持紀律並與客戶保持密切聯系。

此前有媒體報道稱,瑞信已擬定計劃,將其投行業務分拆爲三部分,分別是咨詢業務,該業務可能在未來某個時候被剝離;壞账銀行,持有將被逐步清算的高風險資產;以及其余業務。瑞信希望重新成爲一家專注於財富管理和銀行業務的“輕資本”投資銀行。

根據提交給該行董事會的提議,瑞信希望出售證券化產品業務等盈利部門,希望避免融資能力受損。證券化產品業務將抵押貸款等債務打包,然後作爲證券出售,將減少該行的資本負債,但也會使其失去最賺錢的業務之一。

瑞信發生了什么?

2021年,瑞士信貸遭受了 ArchegosCapital 爆倉和 GreensillCapital 倒閉的“雙重暴擊”,令該公司蒙受了幾十億美元的損失,迫使其投行主管和首席風險官離職。此外瑞信在涉嫌幫毒販洗錢的訴訟風波中被判處有罪,成爲瑞士歷史上第一家在刑事案件中被判定有罪的大型銀行。

去年,Archegos對幾只股票的高槓杆押注崩盤,震驚了華爾街並引發監管機構的調查,瑞士信貸承擔了大部分損失。這些虧損使瑞信經歷了自金融危機以來最糟糕的一年,促使管理層進行了重大調整,並對董事會進行了改組。

該基金稱,由於“未能採用和實施基本的現代風險管理結構和流程,瑞信僅因Archegos一案就遭受了55億美元的損失,更不用說對其聲譽和商譽造成的廣泛損害了”。瑞信高層甚至是在 Archegos 被強制平倉前的幾天,才了解到瑞信對該基金的敞口。

而在 Archegos 爆倉之前,瑞信已因供應鏈金融公司 Greensill 倒閉壓力倍增。2021年3月 Greensill 宣布破產後,關閉了其持有 Greensill 債券的100億美元供應鏈金融基金,並對其資產管理部門進行了整頓。瑞信此前表示,截至2021年底,已向 Greensill 提交了5份保險索賠,對應的瑞士信貸資產管理風險敞口約爲12億美元。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:百年投行瑞士信貸要暴雷了?

地址:https://www.100economy.com/article/7789.html