投資要點

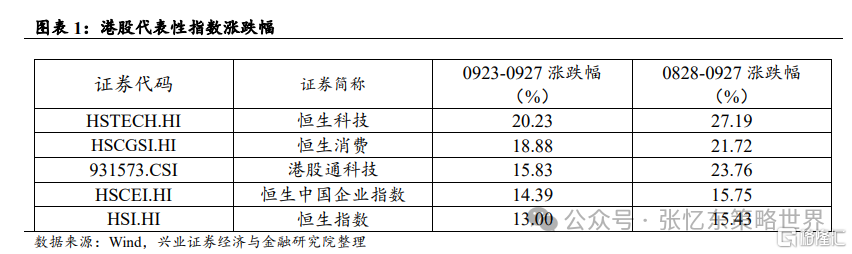

一、回顧:反彈如期而至,8月啓動港股行情,9月啓動A股行情

l3月21日報告《港股的春天:高勝率投資是贏家之道》強調2024年港股有望底部擡升,從過去數年的空頭市場逐步回歸多頭市場。

l5月下旬,我們曾指出:港股“空頭回補”驅動的第一階段行情已基本結束,港股6、7月份是行情震蕩期,8月份有望啓動第二階段行情。

l7月31日報告《流淚撒種,必歡呼收割》提出,港股配置價值再度凸顯,港股第二階段行情驅動力在於:1)龍頭公司盈利預測上調+持續回購;2)港股資金面階段性改善;3)中國宏觀政策有望進一步優化。

l8月初港股行情如期啓動,9月24日以來A股港股攜手大幅反彈。

二、繼續做多中國股市:從反彈的邏輯轉向反轉的邏輯,在於政策新導向

——政策新導向“抓住重點、主動作爲”, 短期快速修復風險偏好,逆轉市場擔憂政策“不作爲”的悲觀預期;中期,“政策組合拳”將持續帶來股市環境和經濟環境的改善,港股和A股有望從逼空式反彈到震蕩持續反轉。

l9月24日金融支持經濟高質量發展發布會,吹響政策紅利的衝鋒號。

l9月26日政治局會議明確地傳遞了新導向——“正視困難、堅定信心,切實增強做好經濟工作的責任感和緊迫感。要抓住重點、主動作爲”。

l“政策組合拳”把提振資本市場、穩定房地產市場作爲重點、主動作爲,有助於提高政策措施的有效性,有利於堅定信心、擴大內需、提高效率。

2.1、“抓住重點、主動作爲”之一:資本市場政策紅利超預期。

l央行創設新的結構性貨幣政策工具,凸顯了股市作爲這輪政策組合拳的重點,更關鍵在於創造性地打通了央行助力資本市場的通道,未來將有效地支撐起中國股市的價值重估。1)創設證券、基金、保險公司互換便利,第一期5000億元,未來可以有很多期,非銀機構可以通過資產質押從中央銀行持續不斷地獲取流動性,進而有助於提升中國貨幣流通速度。2)創設股票回購、增持專項再貸款,第一期3000億元,未來可以用很多期,央行用行動宣告了政策鼓勵上市公司提高股東回報、支持回購和增持股票,有利於引導產業資本等中長期增量資金入市。

l9月26日政治局會議強調:要努力提振資本市場,大力引導中長期資金入市,打通社保、保險、理財等資金入市堵點。要支持上市公司並購重組。

2.2、“抓住重點、主動作爲”之二:宏觀政策新思路以需求側爲發力重點。

l9月26日政治局會議主要聚焦需求,要把促消費和惠民生結合起來,促進中低收入群體增收,提升消費結構。要培育新型消費業態。

l政治局會議要促進房地產市場止跌回穩,調整住房限購政策,降低存量房貸利率,有助於釋放消費需求。據人民銀行測算,存量房貸利率下降50BP,將惠及5000萬戶家庭,平均每年減少家庭利息支出約1500億元。穩樓市、提振股市,將有效地阻斷資產負債表收縮惡性循環。

2.3、“抓住重點、主動作爲”之三:宏觀政策逆周期調節力度超預期。

l我國貨幣政策放松的空間已經打开,四季度流動性進一步寬松仍值得期待。首先,中央明確要求,要降低存款准備金率,實施有力度的降息。其次,美聯儲降息周期啓動,人民幣保持強勢。

l四季度積極的財政政策仍有潛力可挖。政治局會議強調,更好發揮政府投資帶動作用。寬貨幣的落地效果仍需寬財政配合,後續政策協調配合或將進一步加強。下一個重要觀察時點在10月下旬的全國人大常委會會議。

三、投資策略:多頭思維、抓住主线、積極應對上漲過程中的顛簸

3.1、行情展望:短期,上漲進程或將有顛簸;中期,行情空間和時間暫不設限

l首先,10月份股市若有短期震蕩,應該積極面對。近期中國A股和港股行情可謂“輕舟已過萬重山”,經歷了9月底逼空式反彈之後,中國股市特別是中國港股2024年的漲幅已在全球領先。10月份在上漲過程中,或遭遇美國大選、歐美股市震蕩等擾動,從而,可能出現短期獲利盤回吐。

l其次,中短期要放棄熊市思維、堅定多頭思維。10月份的震蕩更多是蓄勢、大浪淘沙,震蕩是爲了尋找到更具持續性、更具反轉性的主线機會。

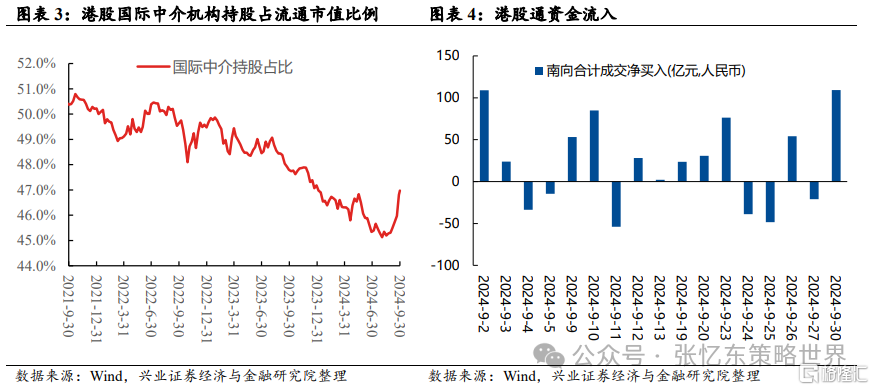

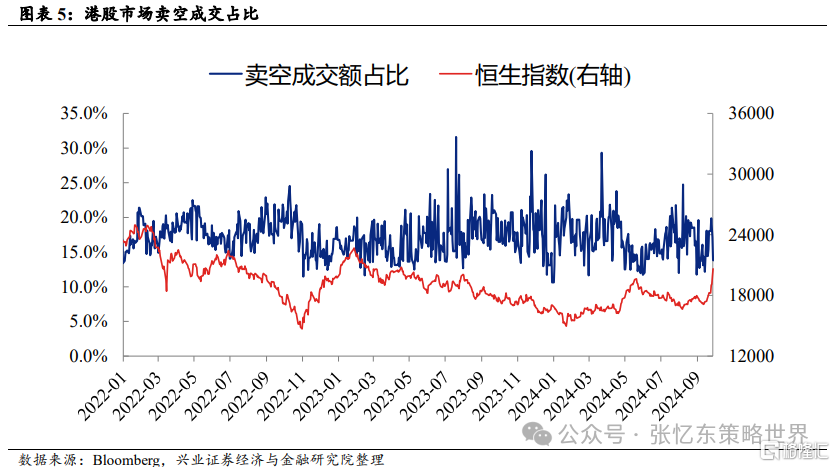

l第三,中期的行情空間和時間暫不設限,因爲資金動力仍源源不斷,就像我們在5月份預判的那樣,三季度开始才开始出現內外資共振流入的高潮。1)隨着中國股市回暖及經濟企穩,資本追逐利潤的本性下,歐美資金和“一帶一路”國家的資金有望興起新一輪配置中國股市的熱潮。外資是推動近期港股大漲的主要力量,正從short-cover轉向積極做多,截至9月27日,賣空成交佔比爲13.8%,處於2011年以來21%的分位數水平;國際中介持股佔比在9月份回升力度接近2022年11月-2023年1月的水平。2)國內財富向股市新一輪再配置的趨勢才剛剛开始,A股和港股都見受益。短期,受A股上漲更猛烈的影響,9月23日-27日港股通資金港股通僅流入22.02億元人民幣,周二、三、五都是淨賣出;中期,居民財富、產業資本以及保險、理財資金向中國股市再配置的趨勢下,內資配置A股和港股的力度會交替上升。

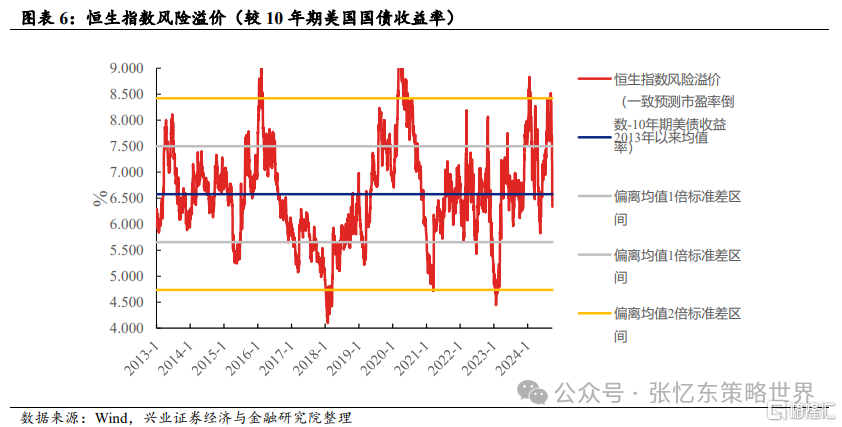

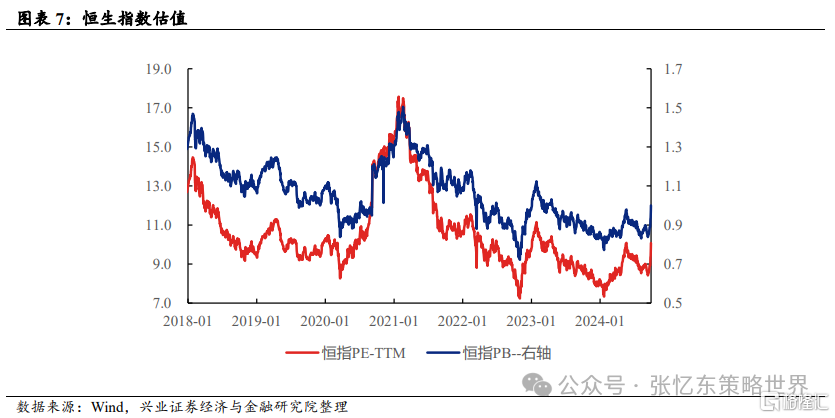

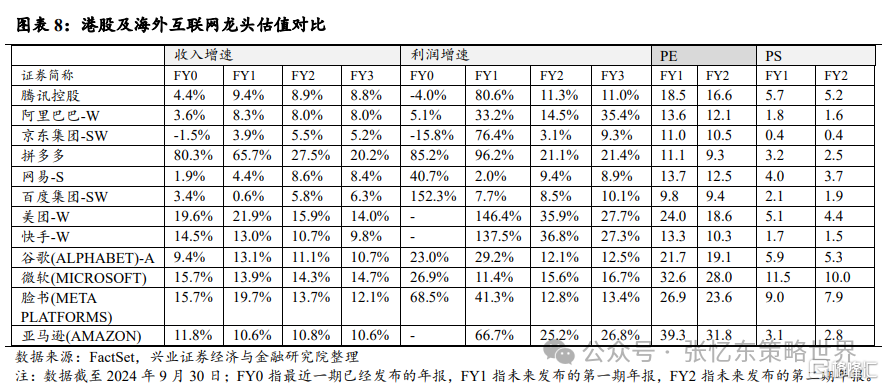

l第四,港股近期上漲之後,仍有進一步修復的空間。近期的大漲是悲觀預期扭轉後的“糾偏”,考慮目前政策導向及力度變化程度,此輪行情的風險偏好、估值以及核心資產與海外龍頭估值差等多方面的修復,至少應該接近2023年1月的水平。截至9月27日收盤,1)以10年期美債收益率衡量的恆生指數風險溢價爲6.335%,遠低於2023年1月行情反彈時的水平。2)恆生指數市盈率-TTM和市淨率分別爲10.1倍、1.0倍,距離2023年1月的高點仍有10%左右空間。3)截至9月30日收盤,騰訊控股2025年PE16.6倍,美團18.6倍,阿裏12.1倍、京東10.5倍,海外互聯網巨頭PE在19-32倍。

3.2、投資建議:抓住1個變化,2個方向,3大主线

——1個變化:政策導向的變化,2個方向:“重視股東回報”、並購重組;3大主线:“內需牛”、“出海牛”、“科技牛”

l首先,精選“內需牛”。看好互聯網、生物醫藥、教育、新興服務業、傳統消費、地產及物管等領域的泛消費行業龍頭,關注分紅、增持、回購注銷行爲。

l其次,繼續看好“出海牛”。掘金電動車、電力設備、家電、互聯網、消費電子、家具、清潔能源等出海產業鏈的優勝者。

l第三,精選“科技牛”,包括新能源車、國防軍工、計算機AI、生物醫藥biotech、先進制造業爲代表的新質生產力等。新質生產力領域是長期促進經濟動能切換和短期托底政策的發力結合點。政治局會議的強調下,證監會的有力推動下,未來並購重組將爲“科技牛”帶來明顯催化效應。

風險提示:大國博弈及地緣政治風險;美國大選風險;海外經濟下行超預期風險

一、回顧:反彈如期而至,8月啓動港股行情,9月啓動A股行情

3月21日報告《港股的春天:高勝率投資是贏家之道》強調:2024年港股有望底部擡升,從過去數年的空頭市場逐步回歸多頭市場。

5月下旬,我們曾指出:港股“空頭回補”驅動的第一階段行情已基本結束,港股6、7月份是行情震蕩期,8月份有望啓動第二階段行情。

7月31日報告《流淚撒種,必歡呼收割》中明確提出,經過6、7月份的調整,港股風險充分釋放,配置價值再度凸顯,港股第二階段行情驅動力在於:1)龍頭公司盈利預測上調+持續回購;2)港股資金面階段性改善;3)中國宏觀政策有望進一步優化。

8月份以來,港股第二階段行情如期啓動,特別是9月24日以來,隨着國內經濟政策、股市政策出現重大變化,港股與A股攜手連續大漲。

二、繼續做多中國股市:從反彈的邏輯轉向反轉的邏輯,在於政策新導向

政策新導向“抓住重點、主動作爲”,短期快速修復風險偏好,逆轉市場擔憂政策“不作爲”的悲觀預期;中期,“政策組合拳”將持續帶來股市環境和經濟環境的改善,港股和A股有望從逼空式反彈到震蕩持續反轉。

l9月24日金融支持經濟高質量發展發布會,吹響政策紅利的衝鋒號。

l9月26日政治局會議明確地傳遞了新導向——“正視困難、堅定信心,切實增強做好經濟工作的責任感和緊迫感。要抓住重點、主動作爲”。

l“政策組合拳”把提振資本市場、穩定房地產市場作爲重點、主動作爲,有助於提高政策措施的有效性,有利於堅定信心、擴大內需、提高效率。

2.1、 “抓住重點、主動作爲”之一:資本市場政策紅利超預期

央行創設新的結構性貨幣政策工具,凸顯了股市作爲這輪政策組合拳的重點,更關鍵在於創造性地打通了央行助力資本市場的通道,未來將有效地支撐起中國股市的價值重估。1)創設證券、基金、保險公司互換便利,第一期5000億元,未來可以有很多期,非銀機構可以通過資產質押從中央銀行持續不斷地獲取流動性,進而有助於提升中國貨幣流通速度。2)創設股票回購、增持專項再貸款,第一期3000億元,未來可以用很多期,央行用行動宣告了政策鼓勵上市公司提高股東回報、支持回購和增持股票,有利於引導產業資本等中長期增量資金入市。

9月26日政治局會議強調:“要努力提振資本市場,大力引導中長期資金入市,打通社保、保險、理財等資金入市堵點”“要支持上市公司並購重組”。

2.2、“抓住重點、主動作爲”之二:宏觀政策新思路以需求側爲發力重點

9月26日政治局會議主要聚焦需求,要把促消費和惠民生結合起來,促進中低收入群體增收,提升消費結構;要培育新型消費業態。

政治局會議要促進房地產市場止跌回穩,調整住房限購政策,降低存量房貸利率,有助於釋放消費需求。據人民銀行測算,存量房貸利率下降50BP,將惠及5000萬戶家庭,平均每年減少家庭利息支出約1500億元。穩樓市、提振股市,將有效地阻斷資產負債表收縮惡性循環。

政治局會議指出,要幫助企業渡過難關,進一步規範涉企執法、監管行爲。要出台民營經濟促進法,爲非公有制經濟發展營造良好環境。

2.3、“抓住重點、主動作爲”之三:宏觀政策逆周期調節力度超預期

我國貨幣政策放松的空間已經打开,四季度流動性進一步寬松仍值得期待。首先,中央明確要求,要降低存款准備金率,實施有力度的降息。根據最新的利率和存款准備金率下調,降低政策利率20bp,將會帶動MLF利率下調約0.3個百分點,預期LPR、存款利率等也將隨之下行0.2到0.25個百分點;下調存款准備金率0.5個百分點,預計將向金融市場提供長期流動性約1萬億元。根據央行前瞻指引,年內可能擇機進一步下調存款准備金率0.25-0.5個百分點。其次,美聯儲降息周期啓動,人民幣保持強勢。

四季度積極的財政政策仍有潛力可挖。政治局會議強調,更好發揮政府投資帶動作用。寬貨幣的落地效果仍需寬財政配合,後續政策協調配合或將進一步加強。下一個重要觀察時點在10月下旬的全國人大常委會會議。

三、投資策略:多頭思維、抓住主线、積極應對上漲過程中的顛簸

3.1、行情展望:短期,上漲進程或將有顛簸;中期,行情空間和時間暫不設限

首先,10月份股市若有短期震蕩,應該積極面對。近期中國A股和港股行情可謂“輕舟已過萬重山”,經歷了9月底逼空式反彈之後,中國股市特別是中國港股2024年的漲幅已在全球領先。10月份在上漲過程中,或遭遇美國大選、歐美股市震蕩等擾動,從而,可能出現短期獲利盤回吐。

其次,中短期要放棄熊市思維、堅定多頭思維。10月份的震蕩更多是蓄勢、大浪淘沙,震蕩是爲了尋找到更具持續性、更具反轉性的主线機會。

第三,中期的行情空間和時間暫不設限,因爲資金動力仍源源不斷,就像我們在5月份預判的那樣,三季度开始才开始出現內外資共振流入的高潮。1)隨着中國股市回暖及經濟企穩,資本追逐利潤的本性下,歐美資金和“一帶一路”國家的資金有望興起新一輪配置中國股市的熱潮。外資是推動近期港股大漲的主要力量,正從short-cover轉向積極做多,截至9月27日,賣空成交佔比爲13.8%,處於2011年以來21%的分位數水平;國際中介持股佔比在9月份回升力度接近2022年11月-2023年1月的水平。2)國內財富向股市新一輪再配置的趨勢才剛剛开始,A股和港股都見受益。短期,受A股上漲更猛烈的影響,9月23日-27日港股通資金港股通僅流入22.02億元人民幣,周二、三、五都是淨賣出;中期,居民財富、產業資本以及保險、理財資金向中國股市再配置的趨勢下,內資配置A股和港股的力度會交替上升。

第四,港股近期上漲之後,仍有進一步修復的空間。近期的大漲是悲觀預期扭轉後的“糾偏”,考慮目前政策導向及力度變化程度,此輪行情的風險偏好、估值以及核心資產與海外龍頭估值差等多方面的修復,至少應該接近2023年1月的水平。

1)截至9月27日收盤,以10年期美債收益率衡量的恆生指數風險溢價爲6.335%,遠低於2023年1月行情反彈時的水平。

2)截至9月27日收盤,恆生指數的市盈率-TTM和市淨率分別爲10.1倍、1.0倍,距離2023年1月的高點仍有10%左右的空間。

3)截至9月30日收盤,根據Factset的一致預期數據,騰訊控股2025年PE16.6倍,美團18.6倍,阿裏12.1倍、京東10.5倍。而谷歌、亞馬遜、微軟、meta等PE在19-32倍的區間。

3.2、投資建議:抓住1個變化,2個方向,3大主线

投資機會要抓住1個變化;政策導向的變化;2個方向:“重視股東回報”、並購重組;3大主线:“內需牛”、“出海牛”、“科技牛”

首先,精選“內需牛”,看好互聯網、生物醫藥、教育、新興服務業、傳統消費、地產及物管等領域的泛消費行業龍頭,關注分紅、增持、回購注銷行爲。

l本輪政策刺激更加重視需求側,內需消費受益。

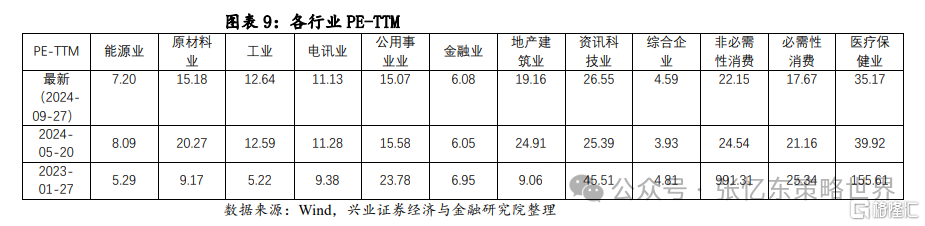

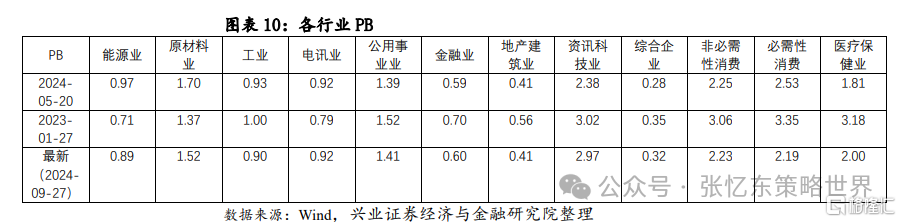

l從各行業估值角度來看,非必需性消費業和資訊科技與2023年1月相比仍具有較大差距。

l中報顯示龍頭基本面穩健,並積極通過分紅、回購回報股東。

其次,繼續看好 “出海牛”。掘金電動車、電力設備、家電、互聯網、消費電子、家具、清潔能源等出海產業鏈的優勝者。隨着美聯儲進入降息周期,美國房地產市場有望復蘇,並帶動房地產產業鏈相關公司的機會。

第三,精選“科技牛”,包括新能源車、國防軍工、計算機AI、生物醫藥biotech、先進制造業爲代表的新質生產力等。新質生產力領域是長期促進經濟動能切換和短期托底政策的發力結合點。政治局會議的強調下,證監會的有力推動下,未來並購重組將爲“科技牛”帶來明顯催化效應。

四、風險提示

大國博弈及地緣政治風險;美國大選風險;海外經濟下行超預期風險。

注:文中內容依據興業證券經濟與金融研究院已公开發布研究報告,《繼續做多中國股市:反轉邏輯、三大主线》,分析師 :張憶東 S0190510110012 BIS749、李彥霖 S0190510110015、遲玉怡 S0190522040001

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:繼續做多中國股市:反轉邏輯、三大主线

地址:https://www.100economy.com/article/137629.html