央廣網北京5月6日消息(記者 曹倩)剛經歷一波超預期的業績增長,白酒行業又迎來一個“坎兒”。

近期,白酒上市公司悉數披露2022年業績報告。央廣資本眼記者梳理發現,20家上市酒企近乎全线上漲,加總營收達3576億元,同比增長13.74%;此外有14家酒企實現淨利潤增長,13家呈雙位數增長。而行業排名前五的茅台、五糧液、洋河股份、汾酒、瀘州老窖均維持穩定增長,頭部效應明顯。與此同時,新上市酒企和區域酒企給市場格局帶來新的變數。

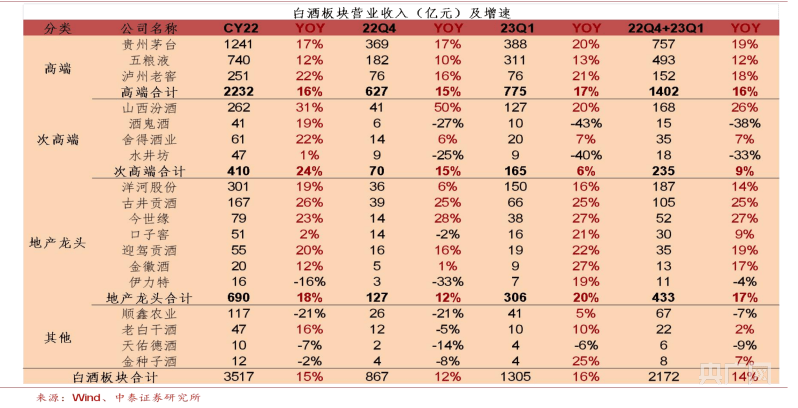

券商普遍認爲,在2022年整體消費能力、消費信心不足,需求端受到顯著衝擊的大環境下,白酒板塊經營增長超預期表現出較強韌性,主流酒企業績仍然實現了穩定增長。但在新的一年,白酒板塊在“小年”影響下如何更高程度地反彈,尚存在諸多不確定性。

兩極分化加劇,行業進入“存量競爭”時代

盡管白酒行業前五的地位巋然不動,卻在其他一些地方發生了變動,行業兩極分化即將加劇。

“白酒進一步分化,高端酒強者恆強,次高端階段性承壓下已好轉,地產酒個股邏輯繼續演繹。”華鑫證券如是總結道。

從業績數據來看,行業排名前五的貴州茅台、五糧液、洋河股份、山西汾酒、瀘州老窖營收較2021年均有大幅增長,加總營收達2829.66億元,佔規上白酒企業營收的42.70%;淨利潤達1172.46億元,佔規上白酒企業利潤的53.25%,龍頭整體表現強勢、增速拔尖。

Wind數據顯示,2022年規上白酒企業共963家,全年加總營收達6626.5億元,同比增長9.6%;淨利潤達2201.7億元,同比增長29.4%;虧損企業169家,虧損面爲17.6%,累計虧損額18.8億元,同比下降15.7%。

分別來看,茅台穩坐頭把交椅,憑一己之力拿下規上酒企19%的營收份額,淨利潤佔比更是達到28%,五糧液也以明顯的優勢穩居第二。洋河股份、山西汾酒、瀘州老窖三家差距進一步縮小且出現細微調整,洋河股份營收率先突破300億大關,汾酒則首次在營收規模上超過瀘州老窖。

關於汾酒的營收首超瀘州老窖的原因,有分析師表示,汾酒過去一年加大了品牌推廣力度,高端品牌價值提升,有着以青花汾酒和玻汾爲代表的明星產品;同時汾酒加大了全國化拓展速度,清香酒市場逐漸火熱,全國性的放量帶動了汾酒整個業績的提升。

“白酒消費市場已進入‘存量競爭’時代。整體的趨勢是,中高檔消費向低檔消費搶銷量,優質品牌向中小品牌搶銷量。”中泰證券指出,在此背景下,通過白酒上市公司銷量的增減,以及高中低檔不同價位帶銷量的變化,能進一步反映當前白酒行業兩極分化加劇的趨勢。

新上市酒企和區域酒企也給市場格局帶來了變數。

據央廣資本眼梳理,2022年,白酒業務營業收入在40億元~100億元的酒企有酒鬼酒、老白幹酒、水井坊、口子窖、迎駕貢酒、珍酒李渡、舍得酒業、今世緣、以及順鑫農業等9家,在2021年,該區間內上榜的企業僅有7家。

今年4月,珍酒李渡在港交所上市,前後僅用時105天。成爲港股第一白酒股、醬酒上市第二股後,珍酒李渡交上了全年58億元營收的成績單,力壓迎駕貢酒以及口子窖等區域酒企。

市場普遍認爲,在營收前五的門檻升至250億元的前提下,2023年還將有新一批的300億、200億、100億以及50億酒企誕生,行業各梯隊競爭格局將迎來新的變化。

反彈高度受限,股價或呈前低後高趨勢

2022年,白酒板塊盡管表現出較強的韌性,主流酒企業績穩定增長,在二級市場卻屢屢碰壁,背後存在的去庫存難、整體消費復蘇需要時間等問題仍需重點關注。

在經歷了2018年至2021年的增長之後,市場曾普遍認爲,白酒行業未來幾年會進入低速增長區間。隨着2022年度及2023年一季報的披露,白酒板塊進入業績增、估值不漲的環境中。

3月至今,白酒板塊在二級市場呈現出長達兩個月的頹勢,白酒指數整體下跌約7%。東興證券指出,現階段估值天花板的打破需要白酒行業市場需求的整體復蘇去驗證行業成長空間被打开,即今年白酒行業估值的突破需要行業需求整體的回暖,以及白酒消費價格帶的整體提升。

“從行業角度看,必須要承認今年是白酒小年,今年春節較早以及明年春節較晚,注定23年銷售整體有向前後擠壓的結果。”東興證券如是認爲。

在東興證券看來,今年白酒行業的一個重點是消化渠道庫存,因爲2022年受到疫情影響,實際動銷情況弱於酒企銷售數據,渠道庫存較高,會導致一部分庫存在2023年上半年進行消化;同時一些醬酒在2022年崩盤,導致次高端價位帶醬酒庫存也需要在2023年進行消化,所以庫存對行業反彈高度有影響。

安信證券對此觀感相似,認爲當前渠道信心恢復是關鍵,費用收縮後價盤有望回暖。

“高端白酒價格目前趨於穩定,次高端及以下產品價格承壓主要系供給增加所致,當前價格疲弱並非需求差,而是供給端壓力傳導至經銷商致渠道信心不足所致。”

安信證券表示,渠道經銷商庫存或維持高位,主因名酒擠壓式增長邏輯強化。當下宴席市場復蘇確定性強,各家酒企都十分重視對宴席市場的搶佔,相應加大費用投放,宴席用酒對價格敏感度高,因此費用政策見效快,但這樣會導致價盤承壓。

安信證券指出,後續隨着酒企任務追趕壓力減輕,費用減少投放,價盤就能很快恢復。其中區域性白酒價盤會領先恢復,因爲區域白酒產品线全,基地市場基本盤穩固、渠道掌控力強。

基於宏觀和行業特徵,東興證券判斷,現階段市場對宏觀經濟和需求復蘇還未走出博弈階段,需要結合渠道庫存和批價表現進一步確認行業的復蘇。但從全年角度看,今年白酒行業的股價或將呈前低後高的趨勢,上半年主要去消化庫存高、需求弱等不利的因素,下半年經濟的回暖會帶動需求整體復蘇,同時利率環境對估值有支撐,有望實現雙擊。(央廣資本眼)

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:酒業超預期增長後又逢“小年”,“存量競爭”時代如何博出位?

地址:https://www.100economy.com/article/19355.html