AI龍頭英偉達的最新業績再次遠超預期,AI熱潮似乎仍然勢不可擋。

當地時間5月22日,英偉達(Nasdaq:NVDA)發布了2024年第一財季財報,期內實現營收260億美元,同比上漲262%;淨利潤148億美元,同比上漲628%;每股收益爲5.98美元,同比上漲629%。

英偉達宣布了1拆10拆股計劃

6月7日,持有英偉達普通股的股東將收到額外九股,從6月10日起以拆分調整後的基礎开始交易。在第一財季,英偉達總共回購了價值77億美元的股票,並支付9800萬美元的股息。

英偉達CEO黃仁勳表示:“下一場工業革命已經开始——企業和國家正在與英偉達合作,將價值數萬億美元的傳統數據中心轉向加速計算,並建立一種新型的數據中心——AI工廠,以生產AI這種新商品。AI將爲幾乎所有行業帶來顯著的生產力提升,幫助企業在提高成本和能源效率的同時擴大收入機會。我們正處於下一波增長的起點。”

財報發布後,英偉達一度漲超7%,22日當天收於每股949.50美元,總市值達到2.34萬億美元。在過去的2023年中,英偉達股價漲幅超230%,今年以來漲幅已達到91.74%。

數據中心業務連創新高,新芯片全面投產

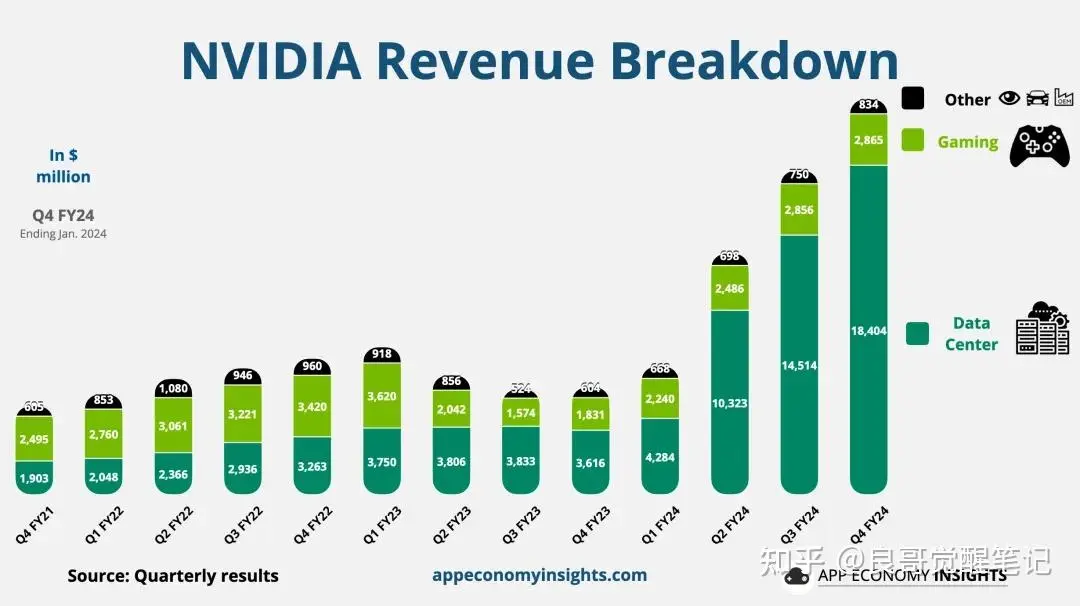

分業務來看,英偉達最受關注的數據中心業務成績又一次創下歷史新高。英偉達第一財季數據中心業務營收爲226億美元,與上年同期相比增長427%,與上一財季相比增長34%。英偉達表示,這得益於公司Hopper系列圖形處理器的發貨,其中包括H100 GPU。

黃仁勳指出,推理工作負荷正在得到“顯著增長”,電子計算“正從檢索信息切換到生產技能”,Blackwell芯片已經在“滿負荷生產”。他爲Blackwell芯片的供應給出了一個更詳細的時間軸:“Blackwell芯片將在今年第二季度出貨,在第三季度增產,第四季度投放到數據中心……預計Blackwell今年將爲公司帶來大量收入”。

同時,黃仁勳強調,預計市場對公司上一代Hopper芯片的需求將在本季度不斷增加。此前,有傳聞稱亞馬遜雲服務AWS將爲等待Blackwell芯片而暫停購入Hopper芯片,AWS回應稱公司並未叫停任何英偉達的芯片訂單。

而當有分析師問起公司此前面向中國市場推出的芯片,黃仁勳表示:“我們在中國的業務確實顯著低於過去的水平。由於對我們技術的限制,現在在中國的競爭更加激烈。”

簡言之,這份財報、需要高增速去匹配高估值、以反饋前期的經營效益;同時更需要強勁的業績指引、資本支出,讓市場知道這輪浪潮還在繼續、並有望持續下去。

英偉達已成代表AI領域的“信號”

從目前各大關聯企業的財報中給出的資本支出所見,AI基建需求非常旺盛雖然AI商業化的回報節點各有不同,但巨頭們在算力的投入仍在增加。比如:

微軟一季度資本开支增至140億、谷歌全年資本开支120億、全年不低於420億、Meta全年資本开支350~400億。

以上均超出市場預期,但在當下競爭中,英偉達佔據大部分訂單,並且競爭者相對只有AMD。

首先,英偉達再次確立了其人工智能龍頭的地位,而人工智能仍然是未來至少五年的一個藍海賽道,所以沒有長期看空英偉達的基礎。英偉達立在這兒,就是人工智能時代的一個標志,或者說個擺設。

其次,短期來看,英偉達Q1的財報超預期,而且公布了“2024年6月7日生效的按10-1拆股,將季度現金股息從每股4美分提高至10美分:將季度現金股票分紅提高150%,這可能會達到短期的一個狂歡。

最後,爲什么說英偉達更像一個擺設呢?主要源自其投資的性價比。從英偉達已經漲了大約6倍(160刀到1000刀左右),盡管未來人工智能仍然星辰大海,但考慮到英偉達的市值和已兌現的增長,英偉達還能漲多少?或者說,英偉達中期還能漲多少?會不會經歷一個相對久一些的盤整?英偉達每漲一步都會更爲艱難,市場對其的要求都會更高。

當然,如果你想獲得一個長期(以年爲單位的)不錯的收益率,英偉達可能是一個不錯的標的,注意僅僅是可能,因爲其最肥美的價格增長區間已經過去了,你在可預見的未來不可能要求英偉達再漲6倍。而且隨着今年下半年美聯儲進入降息周期,市場風格會偏好中小股,人工智能更大的機會在於人工智能的細分賽道。當大家都知道人工智能是趨勢的時候,就需要更細的挖掘才能獲得超額收益了。

在其他業務方面,作爲英偉達的“老本行”,遊戲業務一財季營收達到了26億美元,與上年同期相比增長18%。英偉達表示,更多遊戲大作將採用RTX技術,其中包括《星球大战:亡命之徒》和《黑神話:悟空》。

此外,專業可視化業務營收爲4.27億美元,與上年同期相比增長45%,與上一財季相比下降8%。汽車業務營收爲3.29億美元,與上年同期相比上升11%,與上一財季相比增長17%。

在此前的一季度業績說明會上,亞馬遜、谷歌、Meta和微軟等科技巨頭都已表示將大力投入AI訓練和運營,斥資上百乃至上千億美元用於AI基礎設施建設。蘋果則將於下個月公布其AI战略。

Factset的數據顯示,財報發布前,60名分析師中有53名給予英偉達“买入”或“跑贏大盤”評級,其余7人則給予“持有”評級。分析師們給英偉達的平均目標價爲1038.98美元。

如何看待英偉達淨利潤超出事前預想?

這個財報其實不算非常超預期,基本上符合买方預期,但是盤前媒體都對財報後表現謹慎,今年M6的財報後表現確實都不如人意,只要不是大幅超預期基本上都是跌,而今天英偉達大漲估計2個原因,一,估值確實低,二,拆股,對比小扎的我要加大資本开支,AMZN的我不分紅,以及musk之前對股價不聞不問的態度,老黃直接上來就拆股,太懂資本市場了。

英偉達其實估值很低,動態PE比茅台都低,所以真是不知道知乎上,雪球上一堆喊泡沫的人到底看過英偉達沒有,這些人無非覺得AI沒有什么殺手級應用,所以投入不創造產出,所以後面就沒人要了。

但是這就是典型中國人思維了,中國一二級市場都這個想法,必須投入立刻看見產出,比如拍電影,一定要熱門的劇本,流量的明星,否則沒人投,比如遊戲,換皮手遊一堆人投,真正精品手遊沒人投,原神火之前原神都沒人看好,原神火了以後一堆人投二次元手遊,大家想的都是賺快錢壓根沒人思考長线。

但是對於這些互聯網廠商而言完全不是那么回事,最典型就是谷歌,A是不賺錢,但是谷歌現在沒有gemini,你說10年後還有人用谷歌嗎?蘋果現在不去合作A,你的下一台手機又何必是蘋果(當然國內的用戶用不用蘋果也無所謂了,反正只能用國內的A)。

AI對於這些大廠而言是被迫軍備競賽,賺錢是次要的,比如對於騰訊而言,每年燒幾百億是小問題,但是如果最後又出個類似微信,抖音這樣的大殺器,而自己沒跟上那就真完了,所以國內騰訊投入最大。美國就更明顯了,谷歌不投入,10年後谷歌一定倒閉,蘋果現在不合作,5年以後蘋果可能就跟NOKIA一樣了。

所以賺不賺錢真的不是問題,除非經濟崩了,否則對於大廠而言,GPU就是軍備竟賽。無非股價是否跑在預期前面,情緒太高了就會回調,情緒穩定了就還能繼續漲。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:英偉達一季度淨利暴增6倍,如何看待?

地址:https://www.100economy.com/article/121807.html